מוסף השקעות

"המטוס שאתה לא רואה הוא זה שיפיל אותך"

דב ילין ויאיר לפידות מסכמים עשור מוצלח אך לא מרשים לעצמם לנוח לרגע. הם מתחרטים על שמרנות היתר ב־2017 שהשאירה אותם מאחור וכבר מסתכלים קדימה. מהטענות של המתחרים לעודף תשואה בהשקעות הלא סחירות הם לא מתרשמים: "הסיכוי שהשקעה בנדל"ן שתבוצע על ידי גורם מוסדי תניב תשואה גבוהה יותר מזו של חברות נדל"ן מובילות שואף לאפס"

דב ילין ויאיר לפידות הם כבר מזמן מותג לניהול השקעות איכותי בשוק ההון הישראלי. החוסכים בחברת הגמל של בית ההשקעות שקרוי על שמם – ילין לפידות – נהנו מהתשואות הגבוהות בשוק בעשור האחרון שבו פיקחו השניים מקרוב אחר ניהול הכסף. עד כמה מקרוב? גם ילין וגם לפידות מגיעים מדי בוקר למשרד במגדל על דיזינגוף סנטר, מתחברים לאתר הבורסה, קוראים דו”חות ומשתתפים בפרזנטציות של חברות שבאות להציג בפני בתי ההשקעות.

בשלוש השנים האחרונות התמונה מעט השתנתה ואת ההובלה שהייתה לילין ולפידות בתשואות ובגיוסים של כסף חדש הם איבדו לטובת המתחרים. בראיון פתוח למוסף השקעות העשור של "כלכליסט" חושפים ילין ולפידות בגילוי לב מה הטעות שעשו ואיך הם מתכוונים להסתער בחזרה על השוק.

- בדקו: כמה הרוויחה קרן ההשתלמות שלכם בינואר

- "אני מעדיף בעלי שליטה איכותיים על פני חברות ללא בעל שליטה"

- רק קרן השתלמות אחת סיימה את השנה בתשואה חיובית

אי אפשר להתעלם מזה שבשנים האחרונות אתם מתמודדים עם פדיונות.

יאיר: "קופות הגמל הן לא חזות הכל למרות שסביבו מתרכזת רוב ההמולה של התשואות החודשיות. יש לנו קרנות נאמנות ותיקי השקעות והמשכנו להיות מותג מוביל בהם והשנה אנחנו למשל הצוברים הכי גדולים בקרנות. 2017 בגמל הייתה שנה לא מוצלחת עם עודף שמרנות וישיבה על נזילות גבוהה מדי שפגעה בתשואות, אבל השארנו אותה מאחור".

דב: "ברור שהייתי רוצה להיות מקום ראשון כל הזמן אבל היעד שלנו הוא להיות מעל הממוצע, בצמרת. כמובן שהכי טוב בראש אבל אם מצליחים להיות מעל הממוצע המצב גם בסדר. האם רוצים להביא בהכרח מסות של לקוחות חדשים כל הזמן? לא. גם אם ייצא קצת כסף, זה לא אסון. התיק מגוון, מפוזר, נזיל, אנחנו גמישים לפעול בשני הכיוונים. גם כשנכנס כסף יש צוות להשקיע וגם אם ייצא אנחנו בנויים לממש בלי שום פגיעה בתשואות".

מימין יאיר לפידות ודב ילין צילום: רמי זרנגר

מימין יאיר לפידות ודב ילין צילום: רמי זרנגר

אתם מודעים לביקורת נגדכם, שאתם חזקים בלנהל כסף קטן, במניות יתר, אבל במגרש של הגדולים, פתאום קשה לכם להתבלט.

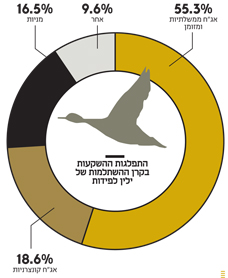

יאיר: "זו שטות מוחלטת. אנחנו מנהלים 90 מיליארד שקלים בכל הערוצים של בית ההשקעות, מובילים בקרנות נאמנות, בתיקי השקעות, ובגמל למעט בשנת 2017. מניות יתר? את תראי את הנתח של היתר בתיק שלנו יחסית לסך הכל הוא זניח לחלוטין כך שהטענה הזו לא מתאימה לעובדות".

דב: "כל מדד היתר אצלנו הוא 2% מהקופה".

בואו נדבר על האתגרים קדימה. היה עשור פנומנלי עם תשואה מצטברת של 95%־100%. זה ניתן לשחזור?

יאיר: "קשה מאוד לשחזור. מדובר כאן בתשואה שהושגה על פוזיציות של 30%–40% מניות והיא הגיעה בעיקר מירידת תשואות וריביות בעולם. ברור שזה יותר מהממוצע הרב שנתי לאורך זמן. מי שרוצה לשחזר את ה־100% לא יכול לשבת על פוזיציה דומה. משקיעים צעירים בהחלט צריכים להחזיק חשיפה גבוהה יותר למניות. בחו"ל החשיפה היא 60%”.

שוחחתי עם לא מעט מנהלי השקעות של חברות הביטוח שטוענים בתוקף שהתשואה בעשור הקרוב תגיע בעיקר מהשקעות לא סחירות. הייתה לכם לא מעט ביקורת על השקעות כאלה בעבר.

"ניקח לדוגמה השקעה בנדל"ן. הסיכוי שהשקעה שתתבצע בזמן נתון בנדל"ן על ידי גורם מוסדי שתעשה יותר מתשואה של חברות נדל"ן מובילות שואפת לאפס. השוק הסחיר מזמן יעשה את המהלך לפניך. אני לא ראיתי אף מוסדי ואני מחכה למישהו שידגים לי שאני טועה שקנה נדל"ן מניב בתשואות יותר טובות ממה שעשו בשוק הסחיר. תשתיות לעומת זאת זה מאוד לגיטימי, חלקן לא סחירות. יצרני חשמל כן נמצאים יותר ויותר בבורסה. כביש 6 פחות וזה בהחלט ערוץ השקעה לגיטימי. צריך לזכור שזה סוג של אקוויטי במהות ולא אג"ח. אנחנו פעילים מאוד בהלוואות לא סחירות וכשיש מרווחים יותר טובים בשוק הלא סחיר אנחנו נמצאים שם במינון המתאים".

דב: "יש מתאם במחירים בין השוק הסחיר ללא סחיר. כאשר הריבית הבסיסית יורדת ותוחלת התשואה יורדת, היא יורדת בשני המקומות. יכול להיות שנשארת פרמיה מסוימת על חוסר סחירות אבל יותר מצומצמת ממה שנדמה. אנחנו משקיעים בלא סחיר במשקל נמוך יותר".

לקחים מ–2008

ערוכים גם לפדיונות גדולים

אתם ערוכים למשבר הבא?

יאיר: "שווקים יכולים להיות במשברים חריפים. אין לסיטואציות האלה הודעה מוקדמת. היתה 2008, היתה 2011 קצת ודצמבר 2018 אבל לא משהו שהתקרב ל־2008. אם הציבור במצב של משבר פועל אמוציונלית ויוצא מהשווקים דווקא במחירים הנמוכים כתוצאה מהירידות, וכבר היינו בהיסטוריה הזו, הוא מפסיד. במצבים האלה צריך להגדיל את נכסי הסיכון מה מנוגד לפן הפסיכולוגי של אדם. זה הפן הרציונלי. זה מתחבר גם לשאלה הקודמת כי מי שישב על אחוזים רבים של לא סחיר דווקא פחות מוכן למשבר כי אין לו למי למכור אם הציבור פודה ורוצה לעבור לנכסים סולידיים".

דב: "יש בלתי צפוי ובהגדרה אי אפשר לחזות מאיפה יבוא משבר. הוא יכול לבוא מכל מקום ויכול גם לא לבוא. מהבחינה הזו, אפשר כמובן להגן על התיק באופציות וחוזים עתידיים, אבל כל עוד לא בא משבר, ההגנות האלה יקרות ויפגעו בתשואה, הדרך היחידה שלנו זה להיות נזילים ברמה גבוהה וכך נהיה מוכנים להיענות לדרישת הלקוחות. אם משקיעים בחו"ל אז דרך חוזים וזה הנכס הכי נזיל וסחיר בעולם. ויהיה אפשר למכור אותו בכל נקודה, כמה שרוצים ומהר מאוד אבל עדיין זה נכס שיכול לרדת באחוזים רבים".

יאיר: "אפילו אם יש תהליך של פדיונות מצד הלקוחות אנחנו יכולים לשחק עם מה אני מוכר פחות ולשנות את התיק לכיוון שמייצר הזדמנויות".

אבל בכל זאת, אנחנו בעולם של ריבית אפסית, אז האם השוק יכול לקרוס לאורך זמן?

יאיר: "אם יהיו מלחמות גדולות מדי, כל דבר מהסוג הזה, מערכת פיננסית שמתפרקת בעולם, בנקים וכו', מלחמת סחר שיש לה אסקלציה גבוהה, מגוון של דברים שיכולים לקרות בעולם ואין עליהם שליטה... הכל יכול לקרות. לטייסים יש משפט ידוע 'הסתכל היטב בשמים, כי המטוס שאתה לא רואה הוא שיפיל אותך'. אנחנו מסתכלים בשמיים כמה שאפשר. אני לא אומר שנראה הכל. לא רואים סיבה עקרונית שיהיה משבר כזה. לא רואים מצב בעותי אבל כן נזהרים מסגמנטים שרואים בהם בועות כמו בלוקצ'יין וקנאביס..

שימו רגע בצד את הקנאביס והביטקוין, למה אתם לא מושקעים בהייטק שנחשב לקטר הצמיחה של המשק?

יאיר: "הונפקה פה קרן טכנולוגיה לפני שנתיים (של אי.בי.אי — ר”ב). הציעו לנו גם להנפיק קרן כזו ואף על פי שזה היה מכניס לנו דמי ניהול לא הסכמנו. לא סברנו שזה מוצר טוב ללקוחות ובינתיים מי שהיה משקיע בנאסד"ק בזמן ההנפקה של הקרנות האלה היה עושה יותר טוב. אני לא חושב שיש יכולת לשוק ההון הישראלי לזהות את המובילאיי הבאה. גם אם המדען הראשי ייתן לי מימון לעוד אנליסט או שניים זה לא יעשה את השינוי. זה לא רק העניין של לזהות מראש את היזמים המוצלחים אלא גם העובדה שכשיש יזם חזק הוא לרוב יילך לקרנות ההון הסיכון הגדולות האמריקאיות ולא אלינו".

עולם של ריבית אפס

להרוויח יותר מהשכר

בהסתכלות אחורה על העשור, אין ספק שהאתגר המרכזי שמטריד את השווקים הוא המדיניות המוניטארית המרחיבה של ריביות אפסיות, שעשויה להקטין משמעותית את החיסכון של הדור הצעיר דווקא. "העולם צומח אז יש להניח שהצעירים של העתיד יהיו יותר עשירים מהצעירים של היום”, אומר ילין. “אם העולם צומח, אני לא מבין למה צריך קרנות עושר, בהנחה של צמיחה הדור של עוד 20 שנה יהיה יותר עשיר מהדור הזה, למה צריך לחסוך עבורו. אדם בן 30 בעתיד יהיה יותר עשיר מאודם 30 היום. לא בהנחה שאת מאמינה בצמיחה עולמית גם אם יותר מתונה אפילו, הגדרתית הדורות הבאים יהיו יותר עשירים”.

יאיר: “כמובן שהחיסכון שאתה מפריש היום ייתן לך פחות בסוף הדרך, צריך להרוויח יותר מהשכר כדי לאזן את זה. עליית תוחלת חיים בלי שיש עליה בגיל הפרישה במקביל מייצרת חוסר אפשרות לממן לאורך זמן את הפנסיה”.

ילין ולפידות הם חלק מהשוק המקומי כבר למעלה משני עשורים, תחילה דרך מחלקות ההשקעות של הבנקים ואחר כך כעצמאיים. בדרך הם גם עברו בעלי שליטה שונים, עד שחזרו להחזיק בה בעצמם.

לא נמאס לכם? אתם יכולים לצאת מחר לפנסיה, מה מניע אתכם לקום בוקר בוקר לעבודה הזו?

דב: “זה פשוט תחום מעניין, העניין מניע אותי. צריך כמובן להבין שאני מנהל השקעות אחד מצוות שלם ועם השנים המשקל שלי בעבודה השוטפת הולך ופוחת, ועיקר העבודה שלי היום מתמקדת בנסכרון בצוות ובייעוץ ופחות בביצועים השוטפים. אבל עדיין כמות החומר שאני קורא לא נמוכה מזו של לפני 20 שנה. כל בוקר אני פותח את העיתונים הכלכליים ואת אתר הבורסה וקורא את כל הדיווחים”.

מה קראת הבוקר למשל על עזריאלי שנכנסת לתחום המלונאות?

דב: “זה נחמד אבל צריך לזכור שהמשקל של המלונאות אצל עזריאלי הוא אפסי ויישאר לא מהותי גם שנים קדימה. עזריאלי חברה שנסחרת בשווי שוק גבוה מאוד עם המון קניונים וכדי שתגיע למסה קריטית במלונאות צריך לעבור זמן רב. אני לא חושב שלכניסה הזו תהיה השפעה בשנים הקרובות. תסתכלי כמה נסחרות חברות מלונאות גדולות כמו פתאל, ברבע מהגודל של עזריאלי. אם היא תקנה חברת מלונאות גדולה יכול להיות שזה יהפוך למהותי”.

רואים שאתה בעניינים.

דב: “פעם ראיינת אותי והצגת אותי כסוציומט שכל מה שמעניין אותו זה רק השקעות וכמובן שזה לא הדבר היחיד שמעסיק אותי. כל מה שאני אומר זה שהעבודה מעניינת אבל אינה חזות הכל. הייתי גם בחופש כן, הייתי בלונדון עם הבנות לפני חודש ולפני חודשיים טיילתי בנורבגיה. אבל ברור שאנחנו בעניינים, אנחנו גם משתתפים במצגות של חברות מנפיקות”.

כשאלטשולר הנפיקו הם עשו לכם מצגת?

דב: “ברור. יאיר לוינשטיין (מנכ”ל חברת הגמל והפנסיה של אלטשולר — ר”ב) הגיע. אלטשולר גם משקיעים בנו דרך אטראו הציבורית ודרך לידר שמחזיקה באטראו. צריך לעשות הבחנה בין התחרות על הלקוח לבין השקעה שטובה לעמית. בהנפקה של אלטשולר לא קיבלנו סחורה אבל בהחלט השקענו במניות שלהם אחר כך.

איך תסביר שחברת הגמל שלהם מרוויחה חצי מכם ונסחרת בשווי כמעט זהה?

דב: “זה לא בר־השוואה כי שם מדובר רק על חברת גמל ובית ההשקעות מחזיק רק 60% ממנה. אצלנו בית ההשקעות כולו נסחר דרך אחזקות אטראו (50%). גם אצלנו, ההחזקה היא דרך אטראו והשוק לא מחשב אחד לאחר את ההחזקה למול החזקה ישירה. זה ממש לא בר־השוואה”.

יאיר, מה מניע אותך?

יאיר: “האתגר. הניסיון להתמודד מול המדדים כל יום מחדש ולהכות אותם”.

אתה מדבר על מדדים בכלל או רק בישראל?

יאיר: “בראש ובראשונה בישראל, כי כאן יש לנו ניסיון וערך ויש סיכוי שננצח את המדד לאורך זמן. בחלק של חו”ל אנחנו פחות חושבים שבבחירה פרטנית של מניות נוכל להכות שם את המדדים. לפעמים יש אתגר כפול, גם המדדים וגם להכות את המתחרים. זה עוד יותר מסובך. אין כמעט יום שלא משתתפים במצגות של החברות מי מאיתנו. אנחנו מעורבים בפרטים הקטנים ומייעצים לצוות”.

* * *

5 שאלות

מה הטעות הכי גדולה שעשיתם בעשור האחרון?

יאיר: “הקדמנו מדי את ההיערכות שלנו לתיקון וב־2017 עשינו פחות מהשוק. זו הטעות שלנו. שום החלטה שאתה בוחר אינה ‘חסינת אש’. יש טעויות שקורות כל הזמן בהשקעות ובסך צריך להסתכל על המכלול. אנחנו מאוד גאים לאורך זמן שמחזיקים במדדי השארפ הכי טובים”.

אורי יהודאי צילום: סיון פרג'

אורי יהודאי צילום: סיון פרג'

מה ההחלטה הכי טובה?

יאיר: “ההשקעה במניית מגה אור. אנחנו מושקעים בה לאורך שנים ארוכות והיא הניבה בעשור הקודם 2000%. זיהינו את הכישרון והיכולות של היזם ובעל השליטה צחי נחמיאס. כשמאמינים באנשים זה לא עניין של נאמנות אלא של אמון. נאמנות זה כאילו אם יעשה שטויות אני נשאר נאמן. אנחנו מאמינים שהאנשים האלה לא יעשו שטויות”.

דב: “אנחנו מאמינים יותר בחברות עם בעל שליטה איכותי ודומיננטי על פני חברות ללא גרעין שליטה”.

מה אירוע העשור בעיניכם?

יאיר: "טוב זה ברור. דונלד טראמפ. פשוט לא יודעים איך לאכול את האיש הזה. שימי לב שבתוכנית שלו, "המתמחה" היה מסיים את התוכנית 'אתה מפוטר' — תראי לכמה אנשים הוא עשה את זה בממשל. הוא צדק שיחסי הסחר בין סין למערב לא היו הוגנים לחלוטין והדדיים, אין שאלה בכלל. הוא בא לשנות את זה ובצדק. אבל כל ההתנהלות שלו בוטה ולא נחמדה, בלי סנטימנטים, בשליפה, קטעים מאוד לא פוליטקילי קורקט שמקימים עליו הרבה אנשים. קשה מאוד לחזות אם בנובמבר הבא ייבחר שוב, האם ארה"ב אולי תלך לכיוון אחר לגמרי. יש פה סימני שאלה פוליטיים שיכולים להשפיע על הכלכלה וקשה לחזות אותם".

מי לדעתכם מנהל ההשקעות הטוב של העשור האחרון?

דב ויאיר: "כגוף שמעריך ביצועים לטווח ארוך אנחנו בהחלט מפרגנים לגילעד אלטשולר על הניהול המקצועי לאורך זמן".

מה היתה המניה של העשור?

“פרוטרום, בניהולו המדהים של אורי יהודאי (נמכרה ל־IFF — ר"ב). עוד שני סיפורי הצלחה מדהימים הם של יקיר גבאי ודוד פתאל”.