"הקונספירציה": כך עבדה העלמת המס של בנק הפועלים

הפגישות החשאיות בלובי של מלונות, החשבונות המוצפנים, העברות צ'קים בסכומים קטנים, ומילות ההרגעה ללקוחות. משרד המשפטים האמריקאי חשף את שיטת הפעולה של בנק הפועלים והטיל עליו את הקנס השני בגובהו ששילם תאגיד זר – 875 מיליון דולר

בנק הפועלים הותיר בסוף השבוע באופן רשמי את פרשת החקירה האמריקאית על סיוע בהעלמות מס מאחוריו. הבנק חתם על הסכם עם משרד המשפטים האמריקאי שבמסגרתו הודה בשורה של מעשים חמורים שמפורטים בכתב עובדות, המגדיר את ההתנהלות של הבנק בסיוע להעלמות מס ללקוחות אמריקאים כ"קונספירציה", וישלם קנס של 875 מיליון דולר (כ־3 מיליארד שקל).

- בנק הפועלים סגר את פרשת העלמות המס בארה"ב: ישלם קנס של 875 מיליון דולר

- הפועלים ומזרחי יגדילו ב-150 מיליון שקל את האשראי ליינות ביתן, עובדים יפוטרו

- הפועלים מממן לפפושדו מלון נוסף בלונדון ב־800 מיליון שקל

בהודעת משרד המשפטים האמריקאי מצוין כי מדובר בקנס השני בגובהו ששילם תאגיד זר לארה"ב על סיוע להעלים מס מאז החלה ארה"ב לפעול בנושא ב־2008. אם לוקחים בחשבון גם את ההוצאות המשפטיות האדירות שהוציא הבנק בעשור האחרון על החקירה, בהיקף של כ־1.5 מיליארד שקל, הפרשה הזו עלתה לבעלי המניות של הבנק לא פחות מ־4.5 מיליארד שקל.

מנכ"ל הפועלים דב קוטלר ועו"ד פיני רובין. קוטלר ניקה את השולחן ועצר את הסחבת. עורכי הדין גזרו קופון שמן צילום: ענר גרין אוראל כהן

מנכ"ל הפועלים דב קוטלר ועו"ד פיני רובין. קוטלר ניקה את השולחן ועצר את הסחבת. עורכי הדין גזרו קופון שמן צילום: ענר גרין אוראל כהן

הפועלים הוא הבנק השלישי בישראל שחותם על הסכם מול האמריקאים בנושא, לאחר שלאומי היה הראשון לעשות זאת בסוף 2014 עם קנס צנוע משמעותית בהיקף של 393 מיליון דולר, למרות שהנוסח שעליו חתם לאומי במסגרת ההסכם היה חריף בפני עצמו. מזרחי־טפחות סגר את הפרשה לפני שנה עם קנס בגובה של 195 מיליון דולר ועם כתב עובדות מרוכך משמעותית מאלו של הפועלים ולאומי שבהם ההודאה של הבנקים כוללת גם הודאה במעורבות של בכירי הבנק בנעשה ולא רק ביוזמה מקומית של פקידים. הקנס הגבוה שהושת על הפועלים הוא תולדה של עליית מדרגה של האמריקאים בענישה וההרתעה כאשר המס מורכב משלושה רכיבים – רכיב הרווח שהפיק הפועלים מהכנסות שקיבל מהלקוחות להם סייע להעלים מס, רכיב אובדן המס למס הכנסה האמריקאי ורכיב הקנס העונשי שהיה המשמעותי ביותר.

אלא שהאמריקאים מבהירים ביחס לבנק הפועלים כי הקנס הגבוה נובע גם מהעובדה כי "בשלבים הראשונים של החקירה סיפק הבנק מידע חסר ולא מספק במסגרת הליך חקירה פנימי שהוביל הבנק, ובמסגרתו סופק לרשויות האמריקאיות מידע לא מדויק". לאמירה הזו של האמריקאים יש משמעות כבדת משקל עבור הפועלים הנסחר בבורסה ללא גרעין שליטה ועבור בעלי המניות שלו גם בהווה. אמנם הנהלת הבנק לא כוללת עוד מנהלים בכירים שהיו בתקופה נשוא הפרשה (בין 2002–2014) ואת השלוחה בשוויץ שדרכה ביצע הבנק את עיקר המיוחס לו הוא פועל לסגור, אלא שהטענה הזו שהנהלת הבנק בתקופת החקירה, כלומר מאז 2011 עת ציון קינן, אז מנכ"ל הבנק קיבל מידע ראשוני שלפיו האמריקאים החלו לחקור בנקים שוויצרים כולל את השלוחה של בנק הפועלים במדינה, לא סייעה כיאות לאמריקאים לנהל את החקירה ואף הערימה קשיים, שהביאו לגובה הקנס הגבוה, עלולה לעלות לבכירים לשעבר בבנק וייתכן גם נגד הבנק עצמו כיישות משפטית בתביעות ענק.

קינן קיבל את הטלפון הראשון שמדווח לו על פתיחה בחקירה אמריקאית נגד שלוחת הבנק בשוויץ כבר במחצית השניה של 2011 אך עד 2015 הבנק כמעט לא קיים מגעים עם רשויות המס בארה"ב למעט מספר שיחות בודדות. זאת על אף שלאורך כל התקופה התנהלה חקירה מקבילה ואינטנסיבית נגד בנק לאומי שכבר החל לבצע הפרשות בהיקף של מאות מיליוני שקלים. רק לאחר שלאומי כבר השאיר את הפרשה מאחוריו עם קנס בגובה 393 מיליון דולר, נזכרו בהפועלים לבצע הפרשות בשל החקירות. לכל אורך הדרך ליווה את החקירה משרד גורנציקי ועו"ד פיני רובין. רובין התייחס בעבר לחקירה וסיפר כי ב־2015 שכר הבנק קומה שלמה במגדל לוינשטיין בת"א ובה 25 עמדות מחשב כדי לסרוק ולבדוק מיליוני מיילים. רובין סיפר את הדברים במסגרת עדותו בבית המשפט המחוזי בת"א במסגרת תביעה ייצוגית שהוגשה נגד הבנק על כך שלא נתן לחקירה גילוי מלא בדו"חות. הרשויות האמריקאיות טענו כי גובה הקנס הגבוה שספג הבנק תלוי בשיתוף הפעולה הכושל של הבנק בשלבים הראשונים של החקירה כאשר משרד גורנציקי מלווה את הבנק לכל אורך התקופה ולא ממהר ללחוץ על הבנק לבצע את הפרשות תוך שהוא נהנה משכר טרחה גבוה ובמקביל מנהלי הבנק ממשיכים להנות מבונוסים גבוהים, בעיקר בשנים 2011–2015 כשהחקירה התנהלה וכמעט ולא בוצעו הפרשות בעקבותיה. הקנס שסוכם לבסוף מול הפועלים הוא פרי מו"מ עם האמריקאים שתחילה דרשו קנס גבוה אף יותר ואושר בדירקטוריון. זאת להבדיל מבנק מזרחי שערער על קנס מבוקש בגובה 342 מיליון דולר והצליח להפחית אותו ל־195 מיליון דולר.

ארבעה נעלמים

בכתב העובדות מייחסים אחריות אקטיבית לסיוע בהעלמות המס לארבעה בכירים בהפועלים שוויץ מתוכם שני חברי דירקטוריון המוזכרים בכתב העובדות כ"מנהל בכיר 1" וכן הלאה אך ללא ציון שמם כאשר הבנק סירב לציין במי מדובר כשאותם אנשים חשופים כעת לתביעות אישיות. בבנק גם סירבו לציין בתשובה לפניית "כלכליסט" אם מי מתוך הארבעה עודנו מועסק בקבוצת הבנק.

בדומה למה שהתרחש בבנק לאומי, בכירי הבנק בתקופת הרלוונטית עלולים להיות חשופים לתביעות שידרשו מהם להחזיר בונוסים בכפוף לטענות התיישנות. ב־2002 ניהל את הבנק אלי יונס לתקופה קצרה של שנה בלבד כשאת יונס החליף צבי זיו שכיהן בתפקיד עד סוף 2009 אז הוחלף על ידי ציון קינן שכיהן כמנכ"ל במשך שש שנים עד שאריק פינטו החליף אותו. יושבי הראש של הבנק בתקופה הזו היו שלמה נחמה, דני דנקנר ויאיר סרוסי.

במסגרת ההסכם שבו הודה הבנק במיוחס לו, האישומים הפליליים נגד הבנק מעוכבים לתקופה של שלוש שנים, כך שאם הבנק יעמוד בתנאי ההסדר (ובכלל זה בתנאים של רגולציה קפדנית מאוד לתשלומי מס של לקוחות אמריקאים וקיום אמנות מס) האישומים יבוטלו. במשרד המשפטים מדגישים כי ההסכם לא מונע אישום פלילי או אזרחי נגד אינדבידואלים המעורבים בפרשה.

בהתאם לדרישת הפיקוח על הבנקים דירקטוריון הפועלים בראשות עודד ערן הקים ועדה בלתי תלויה לבדיקת הפרשה שבראשה עומד שופט בית המשפט העליון לשעבר פרופ' יורם דנציגר. נגד הבנק כבר הוגשה בקשה לאישור תביעה נגזרת בשל אופן הטיפול בחקירת העלמות המס.

כתב העובדות מנוסח באופן חריף מאוד ומפוצל לשניים – להפועלים שוויץ ולהפועלים ישראל והכל בעקבות התקופה שבין 2002-2014. לפי כתב העובדות הבנק פעל יחד עם עובדיו, לקוחותיו ו"אחרים" להונות את הממשל האמריקאי בכל הנוגע לתשלומי מס, תוך סיוע הגשת דו"חות שגויים לרשויות המס והימנעות בפועל מתשלום מיסים. עוד נכתב כי הבנק סייע אקטיבית ללקוחותיו להסתיר בעלות בנכסים ובכספים באופן שאיפשר לאותם לקוחות להעלים מיסים. המסמך מפרט כיצד סייע הבנק ללקוחות לפתוח ולתחזק חשבונות בשמות בדויים, חלקם חשבונות מוצפנים, חשבונות נאמנות וחשבונות במקלטי מס על שם יישויות זרות, כיצד פתח חשבונות בנק ללקוחות תוך שימוש בטפסי זיהוי שאינם ללקוחות אמריקאים וכן קיבל עבורם דואר במטרה למנוע הגעת תכתובות בעניינם לרשויות המס האמריקאיות.

בדומה לשיטה שעבדה גם בלאומי וגם במזרחי מתואר בכתב העובדות כיצד אחת השיטות לביצוע העלמות המס היתה דרך הלוואות "גב אל גב" – כלומר הלוואות פיקטיביות שאיפשרו לאזרחים האמריקאים לקבל גישה לכספים בחשבונות שלהם וכן שיטה נוספת שבמסגרתה הבנק העביר לאותם לקוחות צ'קים בסכומים הנמוכים מ־10,000 דולר כל אחד כדי להימנע מכך שהרשויות האמריקאיות יעלו על פעילות חשודה.

כתב העובדות המתייחס להפועלים ישראל הוא זהיר יותר באופן הניסוח שלו לעומת זה שמיוחס להפועלים שוויץ כאשר החוקרים האמריקאים זיהו בעיקר רמזים ואיתותים למודעות של בכירי הבנק בישראל למתרחש ולא אמירות מובהקות. כתב העובדות מציין למשל כי דירקטוריון בנק הפועלים היה "מודע היטב להבדל בין בנקאות פרטית בתוך ישראל ומחוץ לישראל (on shore לעומת off shore) ומזכירים פרוטוקול של ישיבת דירקטוריון שקיים הבנק בשנת 2008 עת דני דנקנר כיהן כיו"ר. בישיבה, כך עולה מכתב העובדות, נכח יועץ חיצוני שהסביר כי "המכניזם של של פעילות אוף־שור שונה לחלוטין מזו של און־שור. בפעילות מחוץ לישראל הערך המוסף שלנו הוא בניטרליות של המס ובסודיות שאנחנו מספקים, כאשר השירותים האחרים הם משניים".

המטרה: "פנאי"

לפי כתב העובדות, במאי 2009 במסגרת ישיבה של ועדת דירקטוריון שעסקה בבנקאות הבינלאומית ציין מנהל בכיר כי "הטרנדים הבינלאומיים הם של כסף מוצהר (למס הכנסה -ר"ב) שמחפש מסיבות מגוונות כמו חשאיות, יתרונות מס ועוד, ניהול חשבונות מחוץ למדינת המקור" וכי "הכסף השחור נעלם לאחרונה מהעולם והסיפור עכשיו הוא איך לשלם פחות מיסים". מדובר אם כן באמירות ערטילאיות שעשויות לרמז על מודעות של צמרת הבנק בישראל באותה תקופה לשימוש האפשרי בחשבונות זרים כדי לייצר יתרונות מס ללקוחות זרים אך אין בהן הודאה של ממש.

בדומה לכתב העובדות שעליו חתם בנק לאומי ובו מתואר כיצד הבנק ניצל את החקירה שנפתחה על ידי האמריקאים במאי 2008 נגד הבנק השוויצרי UBS בחשד לסיוע בהעלמות מס כדי לגייס ממנו לקוחות, גם הפועלים ישראל סופג האשמה דומה. ביולי 2008 הודיע UBS כי הוא סוגר את עסקיו בארה"ב ובעקבותיו הכריזו כמה בנקים שוויצרים אחרים שגם הם נחקרים על ידי האמריקאים וסוגרים את פעילות בארה"ב ולא מקבלים לקוחות חדשים. כתב העובדות קובע כי הפועלים אמנם לא נקט צעדים אקטיביים ושיטתיים לגייס את לקוחות UBS אך גם כי בין אוגוסט 2008 ועד דצמבר 2012 הבנק קיבל העברות כספים מבנקים שוויצרים אחרים ופתח חשבונות לאזרחים אמריקאים שלא החזיקו בעבר חשבונות בבנק הפועלים – תוך שהוא פותח לא פחות מ־588 חשבונות כאלה.

כתב העובדות מתאר את השיטה שבה הפעיל הבנק את הסיוע ללקוחותיו האמריקאים. "עד מרץ 2009 מנהלי קשרי לקוחות של הבנק בישראל היו נוסעים מידי תקופה לארה"ב במטרה להיפגש עם לקוחות אמריקאים במטרה לסייע להם לפתוח חשבונות מחוץ למדינה ולהעניק להם שירותים ובמספר מקרים כדי לגייס לקוחות חדשים". לפי כתב העובדות הנסיעות הללו לארה"ב "אושרו על ידי המנהלים הבכירים בבנק ואף מומנו על ידי הבנק". עוד נכתב כי "למרות שההנחיות הרשמיות של הבנק קבעו כי על העובדים לדווח על מטרת נסיעתם לרשויות ההגירה, לפחות במקרה אחד עובד של הבנק הגדיר את נסיעתו למטרת 'פנאי' במילוי טפסי ההגירה בעת נסיעתו".

"הכספים שלך בטוחים"

כתב העובדות מזכיר כיצד מנהלי קשרי לקוחות מסניף הפועלים ברחוב הירקון היה נוסע באופן קבוע לארה"ב להיפגש עם לקוחות אמריקאים, שחלק מהחשבונות שלהם היו לא מוצהרים לרשויות האמריקאיות ובמטרה לגייס לקוחות חדשים. במהלך אותן פגישות אותו מנהל נהג להיפגש עם הלקוחות בלובי של מלון, במקום עבודתם, או במקום פרטי אחר במטרה להציג להם מסמכים של מאזני החשבון שלהם ולהציע להם מוצרים ושירותים. לפי כתב העובדות, אותו מנהל דיווח למנהלים שלו על מה התרחש באותן פגישות עם שובו לישראל.

כתב העובדות גם מתאר כיצד בנק הפועלים הציע שמות קוד לחשבונות שנפתחו כדי להסתיר את זהות בעל החשבון וכי ניתנו שירותים ללקוחות שסייעו להם לטשטש עדויות של תכתובת הקשורה לפעילות בחשבון. עוד נכתב כי עד ינואר 2015 הבנק חסם או המיר את החשבונות לשמות האמיתיים של הלקוחות וכן כי הבנק החזיק 566 חשבונות תחת שמות קוד שהתבררו של לקוחות שהעלימו מיסים. כמו כן לפי כתב העובדות לפני שנת 2007 עובדי הבנק אף פתחו חשבונות מוצפנים עבור לקוחות שהיו מזוהים במערכת של הבנק אך הגישה למידע לגביהם היתה קיימת רק למספר מוגבל של עובדי הבנק. לפי כתב העובדות היו לבנק 160 חשבונות מוצפנים כאלה שהיו שייכים ללקוחות שהעלימו מיסים. החשבון המוצפן האחרון נפתח בנובמבר 2007 ועד ינואר 2015 הבנק חסם את כל החשבונות הללו.

בכתב העובדות הרלוונטי להפועלים שוויץ מתואר כיצד מנהלי קשרי לקוחות של הבנק יחד עם מנהל בכיר בבנק סייעו ללקוחות אמריקאים להעביר נכסים לחשבונות לא מוצהרים תחת שמות של קרובי משפחה זרים או חברים במטרה לנתק את הקשר הישיר של הלקוח לנכסים הללו, וכיצד הבנק השוויצרי פתח חשבונות תחת יישויות משפטיות פיקטיביות. בין היתר מתואר כי באפריל 2009 משלם מיסים אמריקאי שלח מכתב למנהל בכיר בפועלים שוויץ שלימים מונה לדירקטור בבנק והורה לו להפיק 10 צ'קים בסכום כולל של 88 אלף דולר, כולם בסכומים של מתחת ל־10 אלף דולר בין החודשים אפריל ועד מאי 2009 לפקודת עורך דין שוויצרי שהכירו הן הלקוח והן המנהל. הצ'קים נמשכו מחשבון הלקוח בפועלים שוויץ שהיה רשום על שם חבר ישראלי של אותו לקוח. בסביבות 4 במאי 2009 הורה הלקוח למנהל הבכיר בפועלים שוויץ להנפיק צ'ק בנקאי ולשלוח אותו ללקוח דרך דואר רשום. המעטפה נשלחה לתיבת דואר על שם תאגיד שהיה בבעלות חבר של הלקוח במיאמי, פלורידה וכללה אגרת ברכה ריקה ובתוכה הצ'ק שהופקד לטובת עורך הדין השוויצרי.

תיעוד נוסף מעלה כי בדצמבר 2010 הפועלים פתח חשבון לא מוצהר ללקוח אמריקאי שאליו הועברו כספים מחשבון הלקוח בבנק שוויצרי שאותו נאלץ לסגור. מנהל קשרי הלקוחות של אותו לקוח אמר ללקוח לא לדאוג וציין כי לדעתו 'האמריקאים לא הולכים לרדוף אחרי בנקים ישראלים, רק אחר בנקים שוויצרים, הכספים שלך בטוחים בבנק הפועלים'". בנוסף, הרשויות האמריקאיות אף קנסו את הפועלים על מעורבותו בפרשת השוחד ששולם לבכירי ארגון הכדורגל הבינלאומי FIFA דרך חשבונות בשוויץ.

שלמה נחמה, אורית לרר, צבי זיו ואריק פינטו סירבו להגיב. יאיר סרוסי וציון קינן לא מסרו תגובה.

* * *

שלושה מששת הראשונים

הישראלים מובילים בקנסות - אבל לא לבד

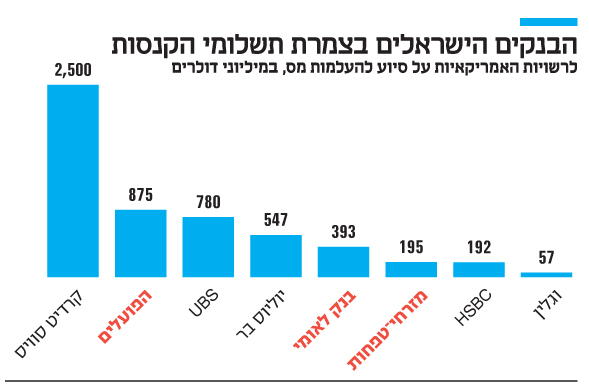

הקנס בגובה 875 מיליון דולר שנדרש לשלם בנק הפועלים למשרד האוצר האמריקאי הוא השני בגובהו שנקבע בפרשת הסיוע להעלמות מס, שאותה החלו הרשויות בארה"ב לחקור ב־2008.

הקנס הגבוה ביותר הוטל במאי 2014 על קרדיט סוויס, הבנק השני בגודלו בשוויץ, שנדרש לשלם לרשויות בארה"ב 2.5 מיליארד דולר על חלקו בסיוע לאזרחים אמריקאים להעלים מסים באמצעות חשבונות זרים במשך עשרות שנים. עם זאת, הבנק לא נדרש לוותר על חיסיון פרטי הלקוחות שעליו מושתתת מערכת הבנקאות השוויצרית.

את הקנס השלישי בגובהו, בסכום של 780 מיליון דולר, שילם בנק UBS השוויצרי ב־2009, כאשר במקביל חשף את פרטי בעלי החשבונות האמריקאים. עם זאת, הקנס שולם כנגד ביטול ההאשמות נגדו.

במסגרת הסכם שנחתם ב־2016 שילם הבנק הפרטי השוויצרי יוליוס בר קנס בגובה 547 מיליון דולר לרשויות בארה"ב, הרביעי בגובהו, לאחר שהודה כי סייע לאזרחים אמריקאים להעלים מסים. את המקומות החמישי והשישי ברשימה תופסים הבנקים הישראליים לאומי (קנס של 393 מיליון דולר) ומזרחי טפחות (195 מיליון דולר).

הקנס הנמוך ביותר במסגרת החקירה הושת על הבנק השוויצרי וגלין ב־2013, שהיה הוותיק ביותר בשוויץ ונסגר בעקבות הפרשה. וגלין, שהוקם ב־1741, שילם קנס בגובה 57.8 מיליון דולר לאחר שהודה כי אפשר ליותר ממאה אזרחים אמריקאים להסתיר 1.2 מיליארד דולר מרשויות המס במשך כמעט עשור. וגלין היה הבנק הזר הראשון שהודה באשמות מסוג זה בארה"ב.

שירות כלכליסט