"מנהל השקעות טוב הוא קצת כמו רופא"

21 שנה לאחר שאף אחד לא ענה לקורות החיים ששלחה, נהפכה ענת לוין לאחת ממנהלות ההשקעות המוערכות בישראל. לאחר שאמרה לא לתפקיד המפקח על שוק ההון ובחרה לעבור ממגדל לבנק הפועלים היא מדברת, וחושפת את סודות המקצוע

אי שם בשנת 1989 עמדה ענת לוין בגינת ביתה שבנס ציונה וסיפרה בייאוש לשכנה שלה שהיא לא מצליחה להתקבל לראיונות עבודה. "הייתי אז מוצר לא מבוקש", היא נזכרת היום, "צעירה בת 26 עם שני ילדים קטנים בבית. בדיוק סיימתי את לימודי התואר השני שלי במינהל עסקים, שבו התמקדתי בחקר ביצועים, ושלחתי קורות חיים למשרדי פרסום ולמשרות של כלכלנים. הגעתי לראיון עבודה לתפקיד כלכלנית בשופרסל, אבל זה היה אחד הזימונים היחידים שקיבלתי. זה היה נורא מתסכל".

השכנה הקשיבה לצרות של לוין ונתנה לה עצה מעשית: לפנות לבנקים ולחברות השקעה. "היא אמרה לי שיותר קל להתקבל לעבודה במקומות האלה, אז פתחתי דפי זהב והתחלתי לשלוח קורות חיים. יום אחד התקשר אליי בחור נחמד בשם שלמה מסניף רחובות של אופק ניירות ערך מקבוצת בנק לאומי. הוא אמר לי: 'תקשיבי, קורות החיים שלך נראים לי בסדר, ואני מפנה אותם להנהלה המרכזית בתל אביב'. תוך יום קיבלתי טלפון מההנהלה המרכזית וקבעו לי ראיון עבודה למשרת עוזרת למנהל תיקים. נשלחתי לעשות מבחנים, שכנראה היו מוצלחים, ותוך שלושה ימים התחלתי לעבוד. השכר היה 1,900 שקל בחודש".

ענת לוין צילום: יונתן בלום

ענת לוין צילום: יונתן בלום

21 שנה עברו מאז שלוין התקבלה לעבודה הראשונה שלה בשוק ההון. מאז היא הספיקה ללדת עוד בת ולעבור מנס ציונה לתל אביב. במקביל, היא נהפכה לאחת ממנהלות ההשקעות המוערכות בישראל. גם תלוש השכר שלה, מיותר לציין, כבר מזמן לא עומד על 1,900 שקל בחודש. אחרי קדנציה של שמונה שנים כמנהלת ההשקעות של חברת הביטוח מגדל, עשתה השנה לוין (47) את אחת ההחלטות החשובות בקריירה שלה: מאז אמצע מאי היא מכהנת כמשנה למנכ"ל והממונה על חטיבת ה־Global Treasury בבנק הפועלים.

"ניסיתי להפנים שאם המחיר עולה, התשואה יורדת"

בחזרה ל־1989. מנהל התיקים באופק ניירות ערך, שלוין נהפכה לעוזרת שלו, היה לא אחר מרפי קסל - כיום מנהל ההשקעות הראשי של אנליסט. "למזלי הטוב, מי שלימד אותי את כל תורת ההשקעות היה רפי, אדם מאוד חכם, בעל חשיבה אנליטית מיוחדת ומקורית", היא אומרת. "בכלל, אחד הדברים החשובים במקום העבודה, שיש בו גם אלמנט לא מבוטל של מזל, הוא מי המנטור שלך. לי היו מנטורים טובים".

לוין, כאמור, לא הגיעה עם ניסיון בתחום ההשקעות, ובתקופה הראשונה שלה באופק ניירות ערך היתה מגישה לא מעט כוסות קפה. "אני זוכרת שבסיום היום הראשון שלי בעבודה כל הדרך הביתה ניסיתי להפנים שאם המחיר עולה, אז התשואה יורדת. הייתי צריכה לחשב את זה בראש, להבין את המתמטיקה. אולי טוב שלא הגעתי מתחום ההשקעות: כל הקונספציה שלי היא הרבה פעמים מחוץ לקופסה של הקונבנציות הרגילות. אני מביאה המון מעולמות התוכן שלי: תורת המשחקים, חקר ביצועים ואפילו מוזיקה קלאסית - אהבה גדולה שלי והתחום שבו לקחתי את כל קורסי הבחירה שלי באוניברסיטה".

קסל הבחין מהר מאוד בפוטנציאל של לוין, והטיל עליה יותר ויותר משימות: אחת מהן היתה להיות שליחתו בבורסה לניירות ערך, שבאותה תקופה עבדה עדיין עם כרוזים. "הייתי הולכת לבורסה, נעמדת מאחורי הכרוז עם התיקים שלנו וצועקת לו אילו קניות ומכירות אנחנו מבצעים. היו הרבה אנשים שצעקתי לידם והתקדמו לתפקידים בכירים, המפורסם והעצוב שבהם הוא דני ברק (מנכ"ל לידר שהתאבד - ת"ז ור"ב)".

התפתחות הקריירה של לוין - ולדבריה מדובר בפריבילגיה שאין לזלזל בה - התבצעה במקביל להתפתחות שוק ההון הישראלי. "באותה תקופה השוק ידע לקנות ולמכור קצת מניות וקצת איגרות חוב ממשלתיות וקונצרניות בטוחות. המזל והכיף הוא שהשוק התחיל להשתכלל במקביל להתפתחות שלי באופק: התחילו, למשל, להופיע מכשירים בריבית משתנה כמו כפיר וגילון. אחת העבודות הראשונות שעשיתי באופק היתה על תמחור המכשירים האלה. היינו גם הראשונים להשקיע במק"מ עתידי של בנק ישראל. אני זוכרת שאף אחד אחר לא ניגש למכרזים הראשונים של המכשיר הזה, ואנחנו לקחנו אותו ב־20% תשואה. לאט לאט, תוך כדי למידה, התאהבתי בתחום".

החוק הראשון: הבנת הלקוח

ב־1992 עזב קסל את אופק לטובת אנליסט, ולוין קיבלה לידיה את ניהול תיקי הלקוחות הגדולים של אופק, בהם גם מגדל, החברה שאליה תעבור ב־1999.

"באותה תקופה", מספרת לוין, "כל הנושא של בחינת צורכי הלקוח כחלק מתהליך הייעוץ לא היה קיים בצורה ממוסדת. לקוח היה מביא את הכסף, ומנהל ההשקעות היה חופשי להחליט אם להשקיע 20% או 100% מהתיק במניות. אחת השאלות שאני כמנהלת השקעות צעירה הקפדתי לשאול היתה כמה כסף הלקוח מוכן להפסיד. הבוס שלי היה משתגע ממני, שאלו אותי כל הזמן למה אני שואלת לקוחות את השאלה הזו. הבנתי שאם לקוח אומר לי שהוא לא מעוניין להפסיד כלום, אז אני אקנה לו אג"ח ממשלתיות ואסביר לו מה המשמעות. אם הוא יגיד שהוא מוכן להפסיד 15 אלף שקל, זה סיפור אחר. אנשים לא יכולים להבין את המונחים המסובכים: הגדרת סיכון צריכה לרדת למונחים אינטואטיביים".

וכאן מציינת לוין את התכונה החשובה הראשונה של מנהל השקעות טוב: לשמור כל הזמן על קשר עין עם המטרה - הלקוח. "בבסיס, ניהול השקעות זה להבין מיהו האדם שעומד מולך. מנהל ההשקעות חייב להבין מה הלקוח רוצה, מה הוא צריך ואיזו רמת סיכון הוא יכול לסבול. זה דבר אחד שלקוח מבקש שהתיק יושקע כולו במניות כי השכן שלו מרוויח במניות, ודבר שני שאם אין נזילות הוא לא מסוגל לחיות עם זה. מנהל השקעות טוב הוא קצת כמו רופא משפחה, מצליח לאפיין בדיוק איזה טיפוס הוא הלקוח שעומד מולו.

"אסור שלמנהל ההשקעות יהיה אגו, הוא נותן ללקוח שירות. מה שיש למנהל ההשקעות ואין ללקוח זה זמן, נגישות למידע ומומחיות. הלקוחות שלי קיבלו ממני שירות מלא ויחס אישי לכל אורך הדרך, כולל השתתפות בשמחות שלהם. הם ידעו שהם בידיים שמבינות אותם ואת הצרכים שלהם".

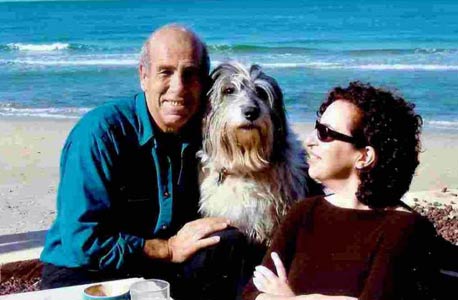

ענת לוין ואביה

ענת לוין ואביה

זה נשמע טוב, אבל איך העיקרון הזה יכול לעבוד כשמנהלים תיק השקעות ענק של 100 מיליארד שקל, כפי שאת ניהלת במגדל עד לא מזמן?

"הפנמת התפיסה שאתה נותן שירות ללקוחות בעלי צרכים שונים היא בבסיס ניהול ההשקעות. גם על תיק של 100 מיליארד שקל אפשר להסתכל כמסה אחת, או שאפשר להסתכל עליו ככסף של הרבה מאוד אנשים. אני מרגישה חרדת קודש של אדם שנתנו לו לשמור על כסף של אנשים אחרים. ההבנה הזו בנתה לי יסוד מאוד נכון, כל תפיסת הסיכון שלי מגיעה מהמקום הזה".

ג'רי מגווייר נכנס לתמונה

ככל שהקריירה של לוין התקדמה, וככל שהיקף הכספים שניהלה גדל, גם היא הבינה שמשהו צריך להשתנות בדרך העבודה בענף ייעוץ ההשקעות. באמצע שנות ה־90 לוין כבר היתה מנהלת הסניף המרכזי בתל אביב של אופק ניירות ערך, והיתה אחראית גם על אזור הדרום. ואז, בטיסת לילה בחזרה מפגישת עסקים בארצות הברית, היא הבינה איזה שינוי היא רוצה להוביל.

"אני אף פעם לא יכולה לישון בטיסות, ובטיסה ההיא פתאום באה לי ההבנה שכחברה לייעוץ ההשקעות שפונה ל־mass market, כל הטיפול האישי בלקוח הופך ללא כלכלי", היא אומרת. "חברה כזו תצטרך להחזיק 200–300 מנהלי השקעות ותצטרך לדאוג שכל אחד מהם יהיה גם כזה שאכפת לו מהלקוחות. זה לא פשוט וזה לא יכול לעבוד. ואז, כמו בסרט ג'רי מגווייר, שיצא בערך באותו זמן, כתבתי mission statement".

לוין ציינה באותו מסמך כי בניהול השקעות יש שני תפקידים: להיות בקשר ולהבין את הלקוח ולבצע את רכישת ניירות הערך. "הבנתי שאם נצליח להפריד בין שני התפקידים האלה, נגביר את הקיבולת של חברת ניהול ההשקעות. אחרי שהגעתי לארץ הראיתי את המסמך לבוס שלי, אבל הוא שם אותו באחת המגירות".

לאחר זמן מה התמנתה לאופק מנהלת חדשה ניצה רוסו. "ניצה היא אשה מדהימה ובעלת חזון בהרבה מאוד תחומים. היא, למשל, היתה זו שהקימה בישראל את הברוקראז' למשקיעים זרים. אחרי שהיא נכנסה לתפקיד היא הוציאה את המסמך שכתבתי, קראה לי אליה לחדר ואמרה: 'זוכרת שכתבת? עכשיו תיישמי את זה'".

רוסו מינתה את לוין למנהלת המקצועית של אופק. אחד התפקידים המרכזיים שלה היה להקים את המנגנון החדש, שהפריד בין המגע עם הלקוחות לבין ניהול ההשקעות עצמו. "ריכזתי את כל החלק המקצועי באופק ואפשרתי למנהלי התיקים להתרכז בקשר שלהם מול הלקוח", היא מספרת.

"צריך להתמודד עם אופנות"

אחרי קדנציה קצרה כמנכ"לית משותפת בנשואה זנקס, הגיעה לוין ב־1999 לתחנה משמעותית נוספת בקריירה שלה: חברת הביטוח מגדל. לוין התחילה כמנהלת השקעות עמיתים תחת דן ללוז, וב־2002 החליפה אותו ומונתה למשנה למנכ"ל ולראש תחום ההשקעות.

"הבת הקטנה שלי נולדה ורציתי לעבוד פחות קשה", היא מסבירה את המעבר. "אמרתי לעצמי: לנהל תיק השקעות זה מבחינתי הכי קל שבעולם - ועברתי למגדל. זו היתה הנחה ממש לא נכונה, כי מיד שקעתי שם בעבודה. בדיוק אז נקבעו תקנות השקעה חדשות לקרנות הפנסיה וקופות הגמל, שעיקרן הקטנת מעורבות הממשלה ומתן חופש פעולה לשחקנים בשוק. הפיקוח נהפך מישיר לעקיף, וזה הפך את הקערה על פיה".

במגדל פגשה לוין את היו"ר אהרן פוגל, המנכ"ל איזי כהן ובעלת השליטה האיטלקית קבוצת ג'נרלי. "מה שמאוד יפה במגדל הוא שבגלל שהיא נשלטת על ידי חברה זרה, שתחום המומחיות שלה הוא ניהול השקעות וביטוח - אז פרוס בפניך ידע נרחב על מה שקורה בעולם, איך מתפתחים דברים, איך בנויות מערכות ניהול השקעות מקבילות.

"המנהלים של מגדל, גם אהרן פוגל (היו"ר - ת"ז ור"ב) וגם איזי כהן (המנכ"ל לשעבר - ת"ז ור"ב), הבינו לעומק שהחברה צריכה לבנות הרבה מאוד רגליים כמו נדל"ן, private equity ולימים גם אשראי. הם גם הבינו שבתור החברה שתיק ההשקעות שלה עומד להיות הכי גדול במשק - אי אפשר להיות במשחק של העדר, כי אתה העדר. אם תחליט לעלות 5% במניות, אתה מזיז את הבורסה. היינו חייבים לייצר פתרונות כדי לשמור על גמישות בתיק כזה גדול".

משרדי ליהמן ברדרס בניו יורק ביום הקריסה צילום: איי פי אי

משרדי ליהמן ברדרס בניו יורק ביום הקריסה צילום: איי פי אי

לפני המשבר, וגם בתקופת הגאות שהחלה במרץ 2009, ספגת ביקורת לא פשוטה לגבי שמרנות היתר שלך בניהול תיק ההשקעות במגדל.

"לפני המשבר התשואות שלי היו איומות, ואחרי המשבר כמובן שהן היו מעולות. אז נכון שב־2009 היינו פחות טובים, אבל מאז הפער שנוצר כבר כמעט הודבק, מגדל רחוקה בערך ב־0.6% מהמקום הראשון. תשמעו, אני צריכה לדעת שאני עושה את הדבר הנכון בשביל הלקוחות שלי.

"בתקופות שבהן ספגתי ביקורת נסעתי לבקר לקוחות של מגדל. ישבתי עם סמנכ"לי הכספים, עברנו יחד על תיק ההשקעות והייתי מסבירה להם את ההחלטות שלי. רוב הפגישות הסתיימו בלחיצת יד ובהפקדת עוד כסף במגדל. אנשים שמים כסף כדי לקבל תשואה יותר טובה מאיגרת חוב ארוכה צמודה פלוס מרווח מסוים. אם אני מצליחה להשיג את זה בסיכון נתון - אז נתתי להם שירות טוב".

אבל בשוק אמרו: "ענת פחות טובה'" איך התמודדת עם זה?

"אני חושבת שאם את מסתכלת לטווח ארוך, בסופו של דבר אין דבר שמנצח את ההבנה הכלכלית. הבעיה היא שיש אפקט של אופנה: כולם עולים או יורדים במניות, קונים דירות, מניות ביוטק או מניות גז. אם את עושה משהו רק מכיוון שהמתחרים שלך עושים אותו ולא כי את מאמינה שזה נכון - אז תצליחי במקרה אחד, אולי גם במקרה שני ובסוף תיפלי כל כך בגדול, שזה לא שווה.

"את צריכה כל הזמן להבין מה הדרך שלך, ולדבוק בה, לשכנע בה, לבדוק שאת לא כלואה בתפיסה של עצמך. התכונה השנייה החשובה של מנהל השקעות טוב היא שהוא לא לוקח תסריט והולך איתו בלי לבדוק את עצמו כל הזמן".

המפקח על הבנקים, רוני חזקיהו. "הרגולטורים יתמודדו" צילום: יותם פרום

המפקח על הבנקים, רוני חזקיהו. "הרגולטורים יתמודדו" צילום: יותם פרום ואיך מתמודדים עם תחרות התשואות הבלתי פוסקת?

"אני שנים רציתי שבמקום שיהיו תשואות אגו זה מול זה, התשואה תימדד מול אמת מידה אובייקטיבית. צריך ליצור אמות מידה אובייקטיביות של רמת תשואה מבוקשת בסיכון מוגדר, לא השוואה של הביצועים בין שתי קופות גמל שונות - זה סובייקטיבי לחלוטין".

תיכף תגידי לנו גם שאת בכלל לא אדם תחרותי.

"להפך, אני מאוד תחרותית והישגית. אני לא יכולה לשחק עם הילדים שלי מונופול, שמא הם ינצחו. אבל האם כל האנשים שהם תחרותיים והישגיים מתאימים להיות מנהלי השקעות? לא בהכרח. אני לא הייתי מחפשת רק אנשים תחרותיים, אלא כאלה שיש להם רצון להצטיין ושיש להם יכולת לחשוב.

"עוד תכונה חשובה מאוד למנהל השקעות היא משמעת. מנהל השקעות טוב יודע לסמן לעצמו תמיד מתי הוא טועה. אם אתה תחרותי מדי, אתה לפעמים מאבד את הנקודה שבה אתה טועה. לא כל אחד יודע לעבוד עם stop loss: אני נכנס לעשות משהו, אבל אם קורה X - לא משנה מה קורה בעולם - אני יוצא".

ואם היית צריכה לתת עצה למנהל השקעות בדרג ביניים איך להיות ענת לוין כשיהיה גדול?

"אל תהיה ענת לוין, תהיה אתה. תראה איפה אתה יכול להביא את הראייה השונה. כל המידע קיים בשווקים כל הזמן: הוא נמצא כל יום במחיר של כל מניה וכל איגרת חוב בבורסה, במחיר של כל דירה בשוק הדיור. כדי לעשות את הממוצע הקולקטיבי לא צריכים להיות מומחים גדולים. כל מנהל השקעות צריך להתאמץ ולמצוא בעצמו את הדברים שגורמים לו לחשוב בצורה ייחודית, לדאוג לכך שהוא לא נגרר אחרי אופנה - אלא מוביל".

איך את משקיעה את הכסף שלך?

"עליי יש הרבה מאוד מגבלות. בתפיסת עולמי, אני כל הזמן דואגת שבתיק יהיה משהו שמכניס תזרים קבוע. כשהייתי במגדל השקעתי בקרנות נאמנות ובאג"ח. עם זאת, בעוד בזמן שלעמיתים של מגדל קניתי הרבה נדל"ן - אני לא חושבת שקניתי מספיק נדל"ן לעצמי. באופן כללי, שפר גורלי ואני מקבלת אופציות ממקומות העבודה, אז יש לי רכיב מניות מובנה כחלק מהתגמול שלי".

מנהל השקעות בתקופת משבר

מאז שתחיל משבר הסאב־פריים בארצות הברית, במחצית השנייה של 2007, נכנסו שוקי ההון לתקופה תנודתית במיוחד - וממש לא פשוטה בעבור מנהלי ההשקעות. לפי לוין, "מנהל השקעות טוב מחזיק כל הזמן כמה כדורים באוויר. כיוון שמנהלי השקעות מסתכלים מטבעם לטווח הארוך, הוא לא יכול להגיד לעצמו שעכשיו השוק מסוכן והוא יוצא ממנו. בסוף היום, הוא חייב לשים איפשהו את הכסף שהוא מנהל".

אהרון פוגל. "זה התיק הכי גדול במשק" צילום: שאול גולן

אהרון פוגל. "זה התיק הכי גדול במשק" צילום: שאול גולן ואיך מחליטים איפה שמים את הכסף הזה?

"בבסיס, לתיק השקעות יש ארבע רגליים: מניות, אג"ח, נדל"ן וסחורות. כל השאר זה ורסיות. מנהל השקעות חייב להבין מה מבין הרגליים האלו והוורסיות שלהן מהווה אלטרנטיבה לאחר. למשל: ריביות קשורות לנדל"ן, מניות גם קשורות לריביות, וסחורות משפיעות על המניות. השאלה הרלבנטית, שאותה צריך לשאול כל הזמן, היא מה מבין המכשירים האלה זול יחסית לאלטרנטיבה, וכך לנהל את הבחירה, אז מדובר פחות בהימור. ניהול השקעות הוא גם לא לקחת פינות: כיוון שהתיק מורכב מהרבה רכיבים, היופי הוא לאזן ביניהם במחירים היחסיים".

מהניתוח היחסי הזה הגיעה התפיסה של לוין לפני המשבר, ולפיה היא לא קיבלה מרווח מספיק על אג"ח קונצרניות בהשוואה למניות. "ההליכה של מגדל למניות לפני המשבר היתה כי המחירים היחסיים של אג"ח קונצרניות היו יותר מדי גבוהים לעומת מניות נזילות, או שבכלל היה מדובר בחברות הזויות, שגייסו הון עצמי בצורה של אג"ח. כתוצאה מההבנה הזו היינו יכולים לרדת במניות באופן חד מאוד בנובמבר 2007. תראו לי מישהו שיכול היה לרדת ככה באג"ח קונצרניות? זה לא יכול היה לקרות".

מנכ"לית בנק לאומי גליה מאור ציינה לאחרונה בפסגה הכלכלית של "כלכליסט" כי אנחנו נמצאים היום בעולם שבו משבר רודף משבר. איך מנהל השקעות אמור להתנהל בעולם כזה?

"העולם אכן נעשה יותר מהיר ויותר דיגיטלי, והקשרים בין השווקים הגלובליים מאוד חזקים. כאן נכנס לתמונה תחום ניהול הסיכונים. מנהל השקעות טוב מנהל גם את הסיכוי וגם את הסיכון. אם הוא מנהל רק את הסיכוי, אז הוא באמת עושה את העבודה שלו רק ממקום של אגו - כי ממילא לא הוא זה שיפסיד את הכסף.

"אני יכולה לתת דוגמה מנפילת ליהמן ברדרס: ברגע שהתחיל משבר ליהמן, הרצנו תסריט והבנו שזה ישפיע על הנזילות בשוק. הלכנו הלאה: במשבר נזילות, השוק יאבד אשראי - ואז כל חברות הנדל"ן יהיו בבעיה. מיד קיבלנו החלטה לרדת משמעותית במניות נדל"ן. הבנו בניתוח שלנו את ההשפעה על היקף האשראי בעולם אחד לאחד וקיבלנו החלטות רלבנטיות".

היית רגועה במשבר?

"הייתי כמעט מאושרת, זה היה נורא מעניין. במגדל הגענו למשבר עם המון נזילות והייתי ממש עם חדוות יצירה. מכרנו פיקדון של ליהמן ברדרס יומיים לפני שקרס, בעקבות העלייה של ה־CDS (ביטוח על חדלות פרעון של חוב - ת"ז ור"ב). בכלל, לפני משבר הרבה דברים נראים טוב על הנייר, אבל מנהל השקעות צריך להשתמש גם באינטואיציה שלו. זו הסיבה שלפני המשבר לא נכנסנו להשקעה במכשירים כמו CDO (השקעה בהון מניות של חברה, המשקיעה את כספי בעלי המניות לצורך רכישת חובות של תאגידים - ת"ז ור"ב). זה היה נראה נהדר: באו אליי אנשים בחליפות והראו לי סטטיסטיקות, אבל כל הזמן משהו בבטן לא הרגיש לי נוח. למדתי את זה לעומק, ברמה שאף אחד בשוק לא הבין לדעתי, ואז גיליתי שמה שלא מסתדר לי זה ה־cost of funding. שאלתם על תחרותיות? זו דוגמה טובה: ללמוד נושא בצורה הכי עמוקה שאפשר".

אז שימוש באינטואיציה כחלק מקבלת החלטות זה עניין שבשגרה?

"אסור להמעיט בערכה של האינטואיציה, וזה דבר שמתחזק עם הניסיון. כמובן שחייבים לגבות את האינטואיציה בטיעון מקצועי, כמו בדוגמה של ה־CDO. בכלל, מנהל השקעות צריך מקורות מידע מגוונים, ואחד החשובים שבהם הוא להסתכל לאנשים בעיניים.

"באמצע שנות התשעים הייתי מנהלת השקעות צעירה ונסעתי לבקר חברות במפעלים. פעם אחת הגעתי לביקור בחברה שבה העובדים היו בצריפונים - אבל בחניה עמדו מרצדס וב.מ.וו. חזרתי לעבודה ואמרתי לאנליסט שלי שאנחנו את החברה הזו לא קונים. המספרים חשובים, אבל אין תחליף למגע ישיר עם השטח".

מלכוד המודלים

כמענה אפשרי לטראומה הגדולה של 2008, מקדמים כיום הרגולטורים השונים בעולם ובישראל את נושא תרחישי הקיצון כחלק חשוב במערך ניהול הסיכונים של גופים פיננסיים. לוין לא ממש בטוחה שזוהי התרופה המתאימה. יותר מכך: היא חושבת שתרחישי הקיצון עלולים להחריף בעיות בעת משבר.

"אחת הבעיות בניהול סיכונים היא שהוא מתבסס על ראיית העבר, ואת זה מבקשים לפתור באמצעות תרחישי קיצון", היא מסבירה, "החשיבה היא מאוד נכונה, אבל האתגר הוא באמת לצאת מהקופסה ולחשוב על סיטואציות ועל איך הן יכולות להתגלגל באמצעות הקשרים הגלובליים שדיברנו עליהם.

"בעיה נוספת היא שכאשר בודקים חברות בתקופת משבר מגלים שהן קמו ונפלו לא רק בגלל השאלה אם הן היו ערוכות לתרחיש קיצון - אלא בעיקר בגלל איך שהן התנהגו כשהוא אכן קרה. זה דבר אחד להיות ערוך לתרחיש קיצון ולהבהיר לדירקטוריון שבמקרה כזה תפסיד 1–2 מיליארד שקל, וזה סיפור אחר לגמרי כשתרחיש הקיצון אכן מתרחש ואתה עדיין צריך לשבת רגוע עם ההנהלה והדירקטוריון ולנהל את המשבר נכון ובלי פאניקה".

אחת הטענות שלך היא שבתרחישי קיצון יש מלכוד.

"מה קורה כשתרחיש קיצון מתגשם? כפי שראינו במשבר האחרון, במקרה כזה התנודתיות בשווקים עולה. במצב כזה, בהתאם למודלים הנוכחיים של ניהול סיכונים והקצאת כריות הון כמו באזל 3, כל 'תקציב הסיכון' של החברה בעצם מגיע לקצה ואז היא נדרשת למכור נכסים מסוכנים - בדיוק ההפך ממה שהיא אמורה לעשות. כלומר, המודלים האלו עלולים להחמיר את מצב הנזילות בשווקים בזמן משבר. זהו המלכוד וזוהי הבעיה המתודית שלי עם מודל תרחישי הקיצון. אני עדיין לא רואה איך עולם ניהול הסיכונים מתמודד עם התנודתיות הגבוהה. זו שאלה קריטית לא פחות מאשר הקצאת הון, והרגולטורים יצטרכו להתמודד איתה".

על ציון קינן: "מבחינתו זו חשיבה מאד רעננה ולא צפויה לתת לי את התפקיד, ואני מודה לו על ההזדמנות להיכנס למערכת. בכלל, ציון הוא מנהל ענק" צילום: אוראל כהן

על ציון קינן: "מבחינתו זו חשיבה מאד רעננה ולא צפויה לתת לי את התפקיד, ואני מודה לו על ההזדמנות להיכנס למערכת. בכלל, ציון הוא מנהל ענק" צילום: אוראל כהן "אולי עוד אהיה רגולטורית"

אלא שלוין עצמה היתה יכולה להיות בצד השני של הרגולציה: רק כמה חודשים לפני שעברה לבנק הפועלים היא קיבלה מראש הממשלה בנימין נתניהו הצעה להתמנות למפקחת על שוק ההון והביטוח במשרד האוצר. היא אמרה לא.

למה סירבת להחליף את ידין ענתבי באגף הפיקוח על שוק ההון והאוצר?

"זה עניין מאוד אישי. ללכת לרגולציה זה משהו שקורה באחד משני שלבים בחיים: או כשאתה מאוד צעיר וזה הפתח שלך לקטע המקצועי; או כשאתה כבר אחרי קריירה משמעותית ומבוגר יותר. עדיין, יכולה להיות סיטואציה שארצה להתמנות לתפקיד כזה בעוד 5–6 שנים - כשיהיו לי עוד ניסיון ועומק. אני לא שוללת את זה בכלל".

על המעבר המדובר שלה ממגדל לבנק הפועלים לוין לא ממש ששה להרחיב. היא עדיין לומדת, היא אומרת. בתפקיד החדש שלה בבנק, שאליו נכנסה רשמית באמצע מאי, היא אחראית לניהול תיק ניירות הערך (בהיקף של כ־25 מיליארד שקל), על חדרי המסחר ועל ניהול הנכסים וההתחייבויות של הבנק, שסך המאזן שלו עמד בסוף מרץ על 300 מיליארד שקל.

המעבר לבנק היה חלק?

"המערכת פה קיבלה אותי בחום רב ובפתיחות גדולה, כל הזמן עוזרים לי. אני מודה מאוד למנכ"ל ציון קינן על ההזדמנות שהוא נתן לי להיכנס למערכת הבנקאית ולחוות משהו אחר. מבחינתו זו חשיבה מאוד רעננה ולא צפויה. בכלל, ציון הוא מנהל ענק: הוא מאוד דיסציפליני ואפילו הצמיד לי חונך בכיר מתוך המערכת.

"גם עכשיו בבנק הפועלים וגם כשהגעתי למגדל, מיד קיבלתי אחריות על התפקיד. אין חוכמות, אתה לא יכול לשבת שלושה חודשים בצד וללמוד - יש נושאים שאתה חייב לקבל עליהם אחריות. מכיוון שבנק הפועלים הוא ארגון מאוד מקצועי, אז קל לקבל אחריות. גיליתי פה סבלנות לכך שאני עדיין לא מבינה לגמרי את המטריה ושואלת לפעמים שאלות מעצבנות".

אומרים עלייך שאת בוסית תובענית מאוד. העובדים החדשים שלך צריכים לחשוש?

"אני דורשת ידע ואני לא דורשת מאחרים מה שאני לא דורשת מעצמי, וזה אומר להבין את מה שאנחנו אומרים ולא לדבר בסיסמאות. אני מאוד אוהבת את האנשים שאני עובדת איתם ונקשרת אליהם. בעיניי מדובר בצוות: את חייבת כל הזמן לאפשר לאנשים את המקום שבו הם יכולים להביע דעה אחרת. אם את לא מאפשרת פלורליזם, לא תקבלי את הדעה האחרת.

"אהרן פוגל לימד אותי שניהול והשפעה מגיעים ממקצועיות ומהיכולת לחשוב נקי, מהיכולת להביא רעיון שסוחף את כולם - לאו דוקא מההיררכיה. אצלי בצוות, גם במגדל וגם פה בבנק, היו תמיד אנשים בעלי מנהיגות מקצועית, עם רצון לא להישאר בקופסה. תמיד אהבתי שיעבדו איתי אנשים חזקים, כדי שהם יתווכחו איתי".

אז לא פוחדים ממך?

"העובדים שלי? בסופו של דבר הם קראו לי אמא. ההוכחה היא שהצוות שלי במגדל היה איתי יותר משש שנים. כמובן שיש היררכיה ניהולית, אבל אין לזה קשר עם כפיית היררכיה חשיבתית - שזה, לדעתי, סוג של דיקטטורה נאורה. בעיניי, מנהל טוב הוא אחד שנותן גב לאנשים שלו".

איך מתגמלים מנהל בי"ס

לוין שירתה בצבא כקצינת חינוך. כשהיא מדברת על נושאי חינוך, היא עושה זאת בלהט הרבה יותר גדול מאשר כשהיא מדברת על ניהול השקעות. זה לא מאוד מפליא שכאשר היא נשאלת מה היא היתה רוצה לעשות לולא הקריירה שלה היתה מתקדמת כפי שהתקדמה, היא משיבה במהירות: לנהל בית ספר.

"חינוך נוער זה תפקיד חשוב מאוד, ובכלל להיות בסביבה של אנשים צעירים ויצירתיים זה מרתק. מנהל בית הספר התיכון שלי בחיפה, הריאלי, היה ענק. כשסיימתי תואר ראשון, נסעתי לבקר את המורה שלי בכיתה ו' בבית הספר היסודי. היא נתנה לי את כל היסודות שיש לי. אני לא מפחדת ללמוד - וזה מגיע ממנה".

ועדיין, רוב האנשים רוצים להיות מנהלים שמרוויחים הרבה כסף ולא לנהל בית ספר.

"אין ספק שהמערכת צריכה להיות יותר מאתגרת ושצריך להעלות את איכות המורים. הבן הבכור שלי, שהיום הוא קצין בשריון, למד בבית ספר להנדסאים בתל אביב, מקום שהוא פשוט תענוג מבחינת ערכי הלמידה. הבן השני שלי למד במערכת העירונית, ושם הסיפור היה אחר.

"המנהל שם תוגמל לפי ממוצע הציון לבוגרי חמש יחידות מתמטיקה. אז מה עשו? במקום למשוך תלמידים בשערות כלפי מעלה, העבירו אותם מחמש לשלוש יחידות כדי לשמור על ממוצע גבוה. זו תופעה נוראית. כשהבן שלי היה בכיתה ח', לא נתנו לו ללמוד חמש יחידות אף על פי שהוא רצה, כי לא היה לו ציון מספיק גבוה. הלכתי לבית הספר והבהרתי שאני אקח אותם עד בג"ץ.

"מדברים איתי על תגמול סיכונים מול תשואה בבנקים? על שכר הבכירים? למה לא בודקים את התגמול של מנהלי בית ספר? תארו לכם שהתגמול של מנהלי בתי ספר יהיה לפי שיעור המתגייסים לצבא או לפי ערכים של תרומה לחברה. צריך להחליט מהם הערכים של כלל החברה בישראל, ולחבר אותם לשכר מנהלי בתי הספר".