"אופטימי, אבל בזהירות"

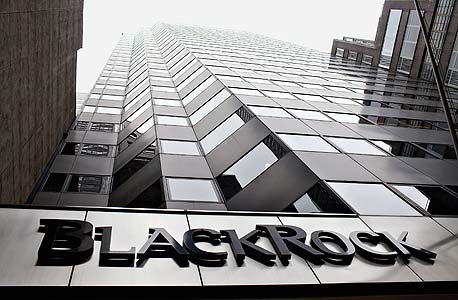

בלאקרוק, חברת ההשקעות הגדולה בעולם, מנהלת סכום אסטרונומי של 3.4 טריליון דולר. בוב דול, אסטרטג המניות של החברה מספר ל"כלכליסט" על הסיבות שבגללן הוא נותר אופטימי, ומהן המניות ששום תיק השקעות אינו שלם בלעדיהן

אתה גורו השקעות?

רוברט (בוב) דול צוחק. "לא, אני לא מרגיש כמו גורו השקעות", הוא אומר. "גורואים אמורים לראות את הדברים בצורה הנכונה, בעוד שאני - אם לפעמים אני רואה דברים בצורה נכונה, אז באותו הזמן מתגלים חוסר דיוקים בראייה שלי לגבי דברים אחרים. המטרה שלי היא לספק חשיבה השקעתית לאנשים שרוצים לשמוע דעות אחרות. אני מנסה להיות מדויק, לראות את הדברים החיוביים והשליליים, ולהעניק ללקוחות את השירות הטוב ביותר שאני יכול. לאף אחד אין מונופול על רעיונות נכונים".

דול (54) הוא אחד המומחים הגדולים בעולם להשקעה במניות של חברות אמריקאיות גדולות - כאלו ששווי השוק שלהן מתחיל במיליארדי דולרים בודדים ונגמר במאות מיליארדי דולרים. הרזומה שלו כולל תפקידים כמו מנהל ההשקעות הראשי בבית ההשקעות אופנהיימר ונשיא ומנהל ההשקעות הראשי של מריל לינץ'.

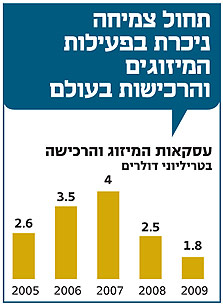

בחמש השנים האחרונות מכהן דול כסגן היו"ר ואסטרטג המניות הראשי של בלאקרוק, חברת ניהול ההשקעות הגדולה בעולם, שמנהלת נכסים בהיקף כמעט בלתי נתפס של 3.4 טריליון דולר (כרבע מהתמ"ג האמריקאי) דרך תיקי השקעות אישיים, קרנות נאמנות וחברת קרנות הסל iShares, שנרכשה בדצמבר אשתקד מידי ברקליס קפיטל. לבלאקרוק סניפים ב־24 מדינות בעולם, אך היא משרתת לקוחות המגיעים אליה מיותר מ־100 מדינות, בהם ממשלות, עיריות, תאגידים וכמובן אנשים פרטיים.

מדי שנה מפרסם דול עשר תחזיות הקשורות לפעילות הכלכלית בארצות הברית ובעולם כולו, להתנהגות שוקי המניות, האג"ח והסחורות. גם ב־7 בינואר 2009, כבכל שנה, הוא חשף את רשימת הנבואות השנתית שלו. על רקע הפאניקה שאחזה בעולם כולו, לדול היה מסר חד וברור, כזה שנראה כמעט דמיוני באותה תקופה: "שוק המניות האמריקאי ישיג תשואה שנתית דו־ספרתית ב־2009".

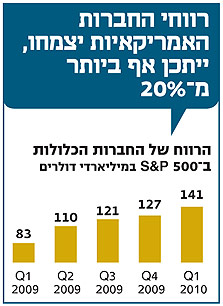

"הכלכלה כבר המשיכה הלאה"

חודשיים לאחר מכן נראה היה כי דול בדרך לפספס בגדול: מתחילת ינואר ועד 9 במארס באותה שנה השלים מדד S&P 500 נפילה של 25%. רק בשבועות הבאים החלה האווירה להשתנות. הבנקים דיווחו על חזרה מפתיעה לרווחיות, הנשיא הנכנס ברק אובמה יצא בהכרזות כלכליות אופטימיות, והמשקיעים התחילו לחזור למניות החבוטות. זו היתה יריית הפתיחה לראלי אדיר ששטף את הבורסות בארצות הברית ובעולם, והביא בסופו של דבר את מדד S&P 500 לסיים את 2009 עם תשואה שנתית של 23.5% - בדיוק לפי התחזית של דול.

יכולתו של דול לראות את ההזדמנות הגלומה במחירי המניות בימים שלאחר קריסת ליהמן ברדרס ביצרה את מעמדו כמרואיין מבוקש - במיוחד בחודשים האחרונים, שמאופיינים שוב בחוסר ודאות. "כיום האופטימיות שלי בנוגע לשוק המניות האמריקאי באה מכך שמצד אחד הריבית בארצות הברית היא אפסית והתשואות על האג"ח הממשלתיות לא גבוהות, ומצד שני המלאים נמוכים, הביקושים עולים והתמ"ג צומח, גם אם במתינות", הוא אומר בראיון מיוחד ל"כלכליסט". "לכך יש להוסיף את יתרות המזומן הגבוהות שהחברות שמרו ליום סגריר, ואת הסקפטיות הרבה שהתפתחה בתיקון האחרון בנוגע לשוק (שהחל באמצע אפריל השנה - ע"כ). אם אני מסתכל על כל זה אני מקבל רושם חיובי יותר משלילי.

"הייתי מגדיר את ההשקפה שלי כאופטימיות זהירה, כי אני חושב שייקח קצת זמן עד שהשווקים יתקנו את הנזק שנגרם במשבר של 2008. אני מחכה לראות יותר ביטחון בשווקים, ירידה ברמת התנודתיות ויציבות באירופה ובמטבע שלה. הדבר השני שאני מחכה לראות הוא עדויות שההתאוששות הכלכלית שהחלה לפני כשנה עדיין ממשיכה. אני חושב שנראה את זה בדו"חות הכספיים של החברות לרבעון השני של השנה, שיחלו להתפרסם בקרוב".

הוויכוח העיקרי כיום בין בכירי ענף ההשקעות בארצות הברית נוגע לשאלה אם שוק המניות האמריקאי נמצא במחזור של שוק שורי (עולה), או שהעליות החדות שנרשמו ב־2009 היו בסך הכל ראלי קצר טווח בשוק דובי (יורד), שהחל כבר לפני עשר שנים.

כשאני מספר לדול על ראיון שערכתי לאחרונה עם הכלכלן הקנדי דיוויד רוזנברג, הוא שואל אותי "האם הוא הפחיד אותך למוות?" ומתחיל לצחוק. רוזנברג, ממובילי הקו הפסימיסטי, טוען כי ברגע שממשל אובמה יפסיק עם מדיניות חבילות הסיוע והתמריצים הכלכליים, תחזור ארצות הברית למיתון.

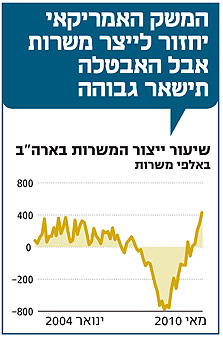

דול, לעומתו, חושב אחרת. "החשש הזה היה הגיוני לפני 6–9 חודשים, אבל לא היום", הוא אומר. "נכון שגם הפעם התמריצים הממשלתיים הם שהובילו את יציאת הכלכלה האמריקאית מהמיתון, אבל לדעתי הכלכלה כבר המשיכה משם הלאה. התחלנו לראות דברים אחרים, כמו שיפור בהשקעות ההוניות, צמיחה ביצוא. בשלושת החודשים האחרונים הכלכלה כבר מייצרת משרות חדשות, אם כי עדיין לא בהיקף מספיק. נוסף על כך, השכר הממוצע לשעת עבודה עולה, הפריון השתפר, רווחיות התאגידים עלתה, יתרות המזומנים שלהם תפחו ויש להם מאזן חזק מאוד. כך שגם אם הממשלה תפסיק את התמריצים - וזה לא יקרה ביום אחד - אלו דברים שישמרו על צמיחה כלכלית עקבית.

"בשנה הבאה אני צופה שהעלאת המסים תביא לצמיחה נמוכה יותר ממה שניתן היה לצמוח, אבל אני עדיין חושב שנראה צמיחה הגונה, שגם תאפשר לרווחי החברות לחזור לרמתם טרם המשבר".

בוב דול. "לאף אחד אין מונופול על רעיונות נכונים" צילום: Phil Mcauliffe

בוב דול. "לאף אחד אין מונופול על רעיונות נכונים" צילום: Phil Mcauliffe

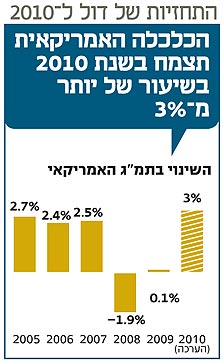

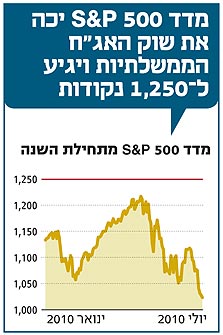

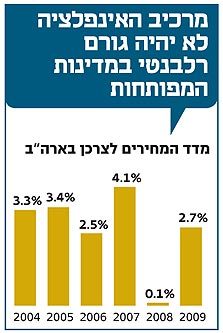

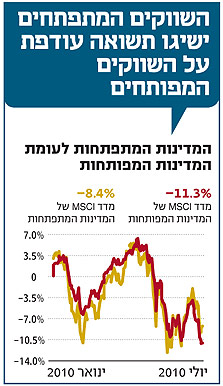

נאבק עם אחת התחזיות

הגישה הזאת גם עמדה בבסיס עשר התחזיות של דול ל־2010, שכללו צמיחה של יותר מ־3% בתמ"ג של ארצות הברית, חזרה של שוק העבודה ליצירת משרות (אבל האבטלה תישאר גבוהה), התחזקות של השווקים המתפתחים לעומת השווקים המפותחים (כמו ב־2009) תוך כדי כך שארצות הברית מכה את השווקים המפותחים האחרים, ורמה של 1,250 נקודות למדד ה־S&P 500 (כלומר תשואה שנתית של 12%). כבר בתחילת ינואר הגדיר דול את האינפלציה כנושא לא רלבנטי (Non-issue) ב־2010 - בעוד שבישראל בחרו כלכלנים רבים להמשיך לדוש בנושא זה עוד כמה חודשים, לפני שהתיישרו עם גישתו של דול.

אני שואל את דול אם הוא עדיין עומד מאחורי התחזיות שלו ל־2010, ומציע לו לשנות חלק מהן. הוא, מצדו, מדגיש כי אנחנו נמצאים רק באמצע השנה כך ש"המושבעים עדיין לא נדרשו לחרוץ את הדין". מעבר לכך, הוא מודה כי קיימת תחזית אחת שהוא "נאבק איתה": "הערכתי שהריביות יחלו לעלות לאורך עקום התשואות. זה עדיין לא החל, ואף על פי שאני חושב שבסוף השנה כבר יהיו לנו שיעורי ריבית גבוהים יותר מאלו שכעת, הרי שלנוכח המצב באירופה הבנק הפדרלי המרכזי לא יעלה את הריבית כפי שצפיתי בתחילת השנה. זאת תחזית אחת שהייתי רוצה לתקן. בנוגע לשאר התחזיות - או שהן כבר נהפכו למציאות, או שבסבירות גבוהה גם הן ייהפכו למציאות עד סוף השנה".

מדד S&P 500 נמצא כיום סביב רמתו בסוף 2009. האם אתה עדיין מעריך שהוא יהיה בסוף השנה ב־1,250 נקודות? זה אומר עלייה של כ־15%.

"בוא נתחיל עם זה שבתחילת השנה היו לי כל הסיבות להניח שהמדד ימשיך לטפס ויגיע ל־1,250 נקודות, וכשהגענו באמצע אפריל לרמה של 1,210 נקודות אנשים התחילו להתקשר אליי ולהגיד לי: 'כבר כמעט הגענו לשם, מתי אתה מתכוון להעלות את רמת היעד שלך?' התשובה שלי היתה - 'אני לא. אני אהיה מאוד שמח אם בסוף השנה נהיה ב־1,250 נקודות, כי זה יעיד שהיתה לנו שנה טובה'. מובן שכאשר ירדנו במאי לאזור ה־1,050 נקודות, תאמין או לא, הטלפון שוב צלצל. 'בוב, 1,250? אתה בוודאי צוחק. לא השנה. מתי תוריד את רמת היעד שלך למטה?' ואני נתתי את אותה התגובה בדיוק - 'אני לא'.

"אין לי כדור בדולח על השולחן, אבל מבחינה אנליטית אני חושב ש־1,250 נקודות זו רמה הגיונית כשמסתכלים על הרווח החזוי המצרפי של חברות מדד S&P 500 לשנת 2010, שהוא בערך 80 דולר למניה. אם נשים על זה מכפיל 15 נקבל רמה של 1,200 נקודות. עכשיו, אני לא חושב שמישהו מתח את הרווחים האלה, אולי להפך. לדעתי, הרווחים הללו די שמרניים, ונראה תוצאות טובות יותר מ־80 דולר למניה. אני חושב שבסביבה של אינפלציה וריבית נמוכות, המכפיל אפילו יכול להיות יותר מ־15".

"אמריקה תישאר חזקה"

אז מה, בוב, אני מנסה להקשות עליו כבר בתחילת הראיון, מה אני צריך לקנות היום? מניות? אג"ח? אבל הוא, שועל תקשורת מנוסה, לא מתבלבל ולא מחפש דרכי מילוט. "כמו שאתה יודע, המומחיות העיקרית שלי היא מניות אמריקאיות. אחרי שאמרתי את זה, אני חושב שנכסים בסיכון גבוה, כלומר מניות ואג"ח חברות, הם עדיין קנייה טובה. מחזור ההתאוששות הגלובלית עדיין נמצא בעיצומו, גם אם חווינו כמה טלטלות בדרך - כמו שתמיד קורה, וזה לא יהיה התיקון האחרון בשוק השורי המחזורי.

"לכן, מכיוון שמדובר בשוק שורי, נכסים בעלי סיכון גבוה עדיפים - הן בגלל הסיכוי שהם מציעים והן משום שאלטרנטיבת המזומן והאג"ח הממשלתיות מספקת תשואה נמוכה מאוד. כדאי להפחית את המשקל שלהן בתיק ההשקעות".

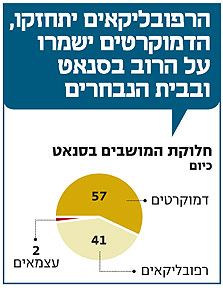

דול הוא בוגר תואר ראשון בכלכלה וחשבונאות מאוניברסיטת ליהיי (lehigh) שבפנסילבניה ותואר שני במינהל עסקים (MBA) מבית הספר היוקרתי וורטון שבאוניברסיטת פנסילבניה. בתחילת 2008 הוא אפילו ניחש נכונה כי הדמוקרטים ישתלטו על הבית הלבן ויחזקו את שליטתם בשני בתי הקונגרס. שנתיים לאחר מכן הוא מעריך כי בבחירות של נובמבר הקרוב יאבדו הדמוקרטים מכוחם בסנאט ובבית הנבחרים, ולמרות זאת יצליחו לשמור על הרוב המוחלט בשניהם.

אני מנצל את מעורבותו בפוליטיקה הפנים־אמריקאית לשאלה מעט קשה יותר על מעמדה של ארה"ב בעולם. האם לדעתו המעצמה החזקה בעולם מאבדת מהשפעתה העולמית, ואם כן, מה זה עושה לשוקי ההון?

"אין עוררין על כך שארצות הברית נשארה מעצמה חזקה מאוד בעולם", הוא מבהיר, "אבל אני חושב שנכון לומר שבהרבה מקרים המצב שבו אף אחד לא מעז לערער על העמדות שלה כבר לא קיים עוד. מי שאחראית לכך יותר מכל היא סין, שנהפכה לבעלת כוח רב יותר. אני לא חושב שארצות הברית הולכת להיעלם, אבל אני כן חושב שהשליטה שלה בכל כך הרבה דברים הפכה לגדולה מדי אפילו עבורה. זה לא יימשך - וטוב שכך.

"המצב הזה אכן יוצר חוסר ודאות, הן בארצות הברית והן מחוצה לה, והרבה משקיעים לא אוהבים את חוסר הוודאות הזה. זה יוצר מקום להרבה קולות בעולם שיכולים עכשיו להישמע, ואנחנו צריכים לפתור את הבעיות שיוצרים הקולות האלה בדרך זו או אחרת. הדרך שבה שנעשה זאת - גם זה ישפיע על השווקים. כמו שאתה יודע, השוק שונא חוסר ודאות, וירידה בשווי הכולל של השוק תמיד מסמלת את חוסר הוודאות הכלכלית והפוליטית".

גם האורקל מג'רזי לפעמים טועה

התחזיות של דול זכו השנה אפילו ליתר פופולריות, אחרי שב־2009 צדק ב־11 מתוך 12 הנקודות ברשימה שלו. אבל הגישה האופטימית שלו גם גרמה לו לפספס את איתותי המשבר הפיננסי החמור ביותר שידעה ארצות הברית מאז שנות השלושים, שהחלו לבצבץ כבר בסוף 2007.

פחות מחודש אחרי שגורו האג"ח ביל גרוס הכריז על כניסתה של ארצות הברית למיתון, העריך דול כי היא תצליח - בקושי - להימלט ממנו. אבל זה עוד כלום לעומת התחזית האחרת שלו, שקבעה נחרצות כי מגמת התרחבות מכפילי הרווחים תזניק את שוק המניות האמריקאי לשיא חדש ב־2008. מיותר לציין כי תחזית זו היתה רחוקה עד מאוד מהמציאות.

בלאקרוק לא היתה מהראשונות לזהות את המשבר המתקרב. איך בכל זאת הצליחה החברה להתגבר על הבלגן הנורא שהיה בשווקים?

"כמו לכולם בתחום של ניהול השקעות, גם לבאלקרוק זאת היתה תקופה מאתגרת, פשוט משום שהיא היתה מאתגרת עבור הלקוחות שלנו. כשהם נפגעים גם אנחנו נפגעים. המטרה שלנו היא תמיד לעשות הכי טוב עבור הלקוחות, גם כשהשוק עולה וגם כשהוא יורד. כשהשוק ירד המטרה היתה להעניק להם את המומחיות שלנו בתחומי האשראי וניהול הסיכונים.

"היו הרבה ארגונים, לקוחות ולקוחות פוטנציאליים שהיו להם בעיות והם באו לבלאקרוק בחיפוש אחר פתרונות. בהרבה מקרים גם הצלחנו לעזור להם. חלק ביקשו סיוע בניתוח התיק שלהם, עניין שהפך מורכב בסביבה של בעיות אשראי. עבור אחרים זו היתה שאלה של מידע, דבר חשוב כשמנהלים כסף בתקופה כזאת. בסופו של דבר, הצלחנו להשיג הרבה לקוחות חדשים במהלך השנתיים של המשבר".

בלאקרוק היא חברת ענק. איך קובעים את מדיניות ההשקעות שלה?

"ברור שבלאקרוק היא חברה גדולה ביחס לחברות ניהול אחרות, אבל אפילו עם הגודל שלנו יש לנו נתח שוק של אחוזים בודדים בלבד בתעשיית ניהול ההשקעות, שמחולקת להרבה מאוד חלקים קטנים. אף אחד אינו שולט בה.

"בנוגע לקבלת החלטות השקעה, בסופו של יום אנחנו מבצעים ביזור נרחב של ההשקעות שלנו, במיוחד במניות. אנחנו לא עושים זאת בלי להצליב רעיונות, ולכן באופן קבוע אנחנו מקיימים דיוני השקעות רבי משתתפים בתוך החברה. יש לנו מדי יום שיחת ועידה גלובלית, בווידיאו ובטלפון, על השקעה במניות. אנשים שלנו ממקומות שונים בעולם מחליפים מידע. כמו כן יש לנו ישיבות מחלקה שבועיות, שבהן אנחנו יורדים לעומקם של נושאים.

"בסופו של דבר, מדיניות ההשקעה שלנו מתבססת על הרבה מחקר כלכלי, מידע על חברות והרבה רעיונות משום שאנחנו גדולים. את כל זה אנחנו משלבים עם קביעת דיסציפלינות של ניהול סיכונים בכל התהליך. את התוצרים האלה מתאימים לכל לקוח בנפרד, על פי פרופיל הסיכון האישי שלו".

מטה בלאקרוק בניו יורק. המשבר הוסיף לקוחות צילום: בלומברג

מטה בלאקרוק בניו יורק. המשבר הוסיף לקוחות צילום: בלומברג

אחריות ישירה על 30 מיליארד דולר

לכמה כסף אתה אחראי ישירות?

"בתור מנהל פורטפוליו ההשקעות במניות החברות הגדולות בארצות הברית אני אחראי ישירות על בערך 30 מיליארד דולר של נכסי לקוחות, הן פרטיים והן מוסדיים, הן אמריקאים והן מכל מקום אחר בעולם. אבל אם מסתכלים על כל תחום המניות, אז מדובר בכ־200 מיליארד דולר. נוסף על כך, יש כטריליון דולר שמושקעים במניות דרך המכשירים הפסיביים, כמו תעודות הסל של iShares. בסך הכל, בלאקרוק מנהלת נכסים בהיקף של יותר מ־3 טריליון דולר. הכל תלוי במסגרת ההסתכלות".

כיצד אתה מייצר את אסטרטגיות ההשקעה שלך?

"תהליך הבחירה והאיסוף של המניות כולל בבסיסו חקירה של חברות - הן דרך מדידת הפעילות שלהן והן דרך הנתונים הכלכליים הכלליים. אלו שהשיגו את הציונים הגבוהים ביותר בשני הצדדים נכנסות לפורטפוליו שלנו. השיטה הזאת מגדילה את ההסתברות להצלחה ומקטינה את ההסתברות לטעויות, אף על פי שכמובן טעויות תמיד קורות.

"יש לנו מודל שמבוסס על מספר רב של מדדים, כמו תמחור ראוי, שיעורי צמיחה צפויים ושימוש ראוי בהון. על פי המודל הזה אנחנו בוחרים את החברות שמקבלות את הציון הגבוה ביותר. אנחנו גם נפגשים עם הנהלות החברות כדי לענות על השאלות הבסיסיות ביותר, כמו איך החברה מייצרת את הכסף שלה היום ואיך זה יימשך בעתיד, כיצד נראית הסביבה התחרותית שלה, כמה טובה ההנהלה ואיך זה מסתדר עם נתוני היסוד הכלכליים".

כמה אנשים עובדים תחתיך באופן ישיר?

"בתחום שלי אנחנו שישה מקצועני השקעות, והתפקיד שלנו הוא לתמוך במנהלי ההשקעות שעובדים באופן קבוע עם הלקוחות, לסייע להם להשיג תשואה עודפת ביחס למדדים הרלבנטיים".

עם מי את מתייעץ?

"קודם כל, בורכתי ביכולת לעבוד עם שורה של אנליסטים, גם מתחום המאקרו־כלכלה וגם כאלה שבוחנים את החברות עצמן. מעבר לכך, אני והאנשים שבצוות שלי מדברים עם הרבה מאוד משקיעים מקצועיים, הן מארצות הברית והן ממקומות אחרים בעולם, במיוחד כאלה שמתמחים במניות. אנחנו גם מתייעצים עם אנליסטים של חברות אחרות, שנחשבים למומחים בתחומם, לפעמים גם עם מומחי תעשייה ומובן שעם הצרכנים של אותה חברה מסוקרת ועם המתחרות שלה - הכל כדי לקבל את התמונה המלאה. אנחנו מנסים לגנוב את כל הרעיונות האפשריים, ובמקביל משתפים בהם אחרים, באותה רמת התלהבות".

"לא הסתערנו על מניות של חברות זבליות"

"היום שעוד לא נולד, בוא נקרא לו ככה", צוחק דול כשאני שואל אותו איך נראה היום שלו, "מאוד לא צפוי. הדבר הראשון בכל יום הוא לקבל מידע על תיקי ההשקעות שלנו, כולל פלט מעודכן של נתונים מהמודלים ומהשווקים. יחד עם זה מסתכלים על הנתונים הכלכליים שנצברו ב־24 השעות האחרונות, כדי לעבד את המידע ולהוציא הנחיות לסוחרים שלנו. בשאר היום המטרה העיקרית היא לאסוף מידע כדי שנוכל לקבל החלטות חכמות.

"יש כל מיני פגישות עם האנשים בחברה, שיחות עם גורמים מבחוץ, ישיבות השקעה וישיבות אנליסטים. יש גם הרבה שיחות טלפון והתכתבויות באימייל, אני תמיד עסוק".

דול במשרדו בניו ג'רזי. היום שעוד לא נולד צילום: Phil Mcauliffe

דול במשרדו בניו ג'רזי. היום שעוד לא נולד צילום: Phil Mcauliffe

אתה אוהב את זה?

"בהחלט כן. עסקי ההשקעות מייצרים בכל יום סיפור חדש, הם תמיד משתנים ואף פעם לא משעממים. בכל יום אתה

עושה הכל כדי לנצח למען הלקוחות - בעיקר בתשואה של תיקי ההשקעות, אבל גם בפיתוח החשיבה ההשקעתית אצל אנשים אחרים".

בהסתכלות לאחור, מה היתה ההשקעה הטובה ביותר שלך?

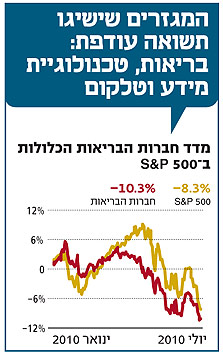

"אווו, את זה אני באמת לא יודע, אבל אני אספר לך על קריאה אחת טובה מאוד של מצב העניינים. אני חושב שזיהיתי מוקדם מאוד את זה שחברות שירותי הבריאות בארצות הברית יובילו בעשור האחרון במונחים של צמיחה, והבנתי שהתמחור שלהן אינו משקף זאת. זו הצלחה טובה למדי שלנו".

ואיזו השקעה גרועה במיוחד אתה זוכר?

"תן לי לענות על השאלה הזאת עם התקופה הגרועה ביותר להשקעות עבור הלקוחות שלנו - הרבעון השני והשלישי של 2009. היו לנו אז בפורטפוליו יותר מדי מניות איכותיות ופחות מדי זבל. הפורטפוליו שלנו אמנם עלה, אבל פיגר אחרי מדדי היחס - את התשואות הגבוהות השיגו המניות של החברות הכי זבליות.

"יש זמן ומקום לכל דבר. נקודת המבט שלנו היא לאורך זמן, כך שהתבססות שלנו על שיחות עם חברות שהפעילות שלהן מתקדמת היא דבר הגיוני, אבל זה לא תמיד עובד. זאת היתה התקופה הקשה ביותר, ולכן הטעות הגדולה ביותר שלנו היא שלא הסתערנו על המניות של החברות הגרועות".

מהי הבעיה הקשה ביותר שהיית צריך להתמודד איתה?

"אני חושב שהבעיה הקשה ביותר היתה להתמודד עם הנושאים הקשורים לאירועים שעברנו בשנתיים־שלוש האחרונות. זה הכסף של הלקוחות שלנו. למזלנו, הצלחנו לעבור את המשבר מבלי להפסיד להם יותר ממדדי היחס שלנו, אבל הנכסים של הלקוחות ירדו בצורה משמעותית למדי.

"כמו שאתה יודע, בעקבות פשיטת הרגל של ליהמן ברדרס ב־2008, במשך תקופה מסוימת היה נראה שהמערכת העולמית נמתחה עד הקצה. בתקופה הזאת היה קשה מאוד לשמור את הלקוחות שפויים ולא בפאניקה. גם אם הפסדנו פחות ממדדי היחס שלנו, עדיין עבור רוב הלקוחות זה היה ההפסד הכספי הגדול ביותר שלהם בתקופה קצרה יחסית".

אילו מניות להחזיק עכשיו

אז מה כדאי למשקיע לעשות היום, אני שואל אותו שוב לקראת סוף הראיון. "אני חושב שבאווירה הנוכחית אדם צריך לעשות שלושה דברים", הוא עונה, ומיד מפרט. "הדבר הראשון הוא להתמקד באיכות. מניות של חברות לא איכותיות הציגו ב־2009 תשואה עודפת על מניות של חברות איכותיות, ולכן מניות איכותיות נסחרות כיום בפרמיה נמוכה יחסית, בכל האזורים הגיאוגרפיים ובכל המגזרים השונים. בעקבות זאת נוצר, לדעתי, מצב שבעצם המשקיע אינו נדרש לשלם פרמיה על איכות - זה לא רע למשקיעים.

"שנית, מנקודת מבט מגזרית, מצד אחד הגיוני לקנות מניות של חברות שנהנות מהתאוששות המחזור הכלכלי הגלובלי, במיוחד אם הן סבלו מ'מכירת חיסול' בתיקון האחרון. ברשימה הזאת נכללות מניות ממגזרי התעשייה והאנרגיה ויצרניות של סחורות וחומרים. מצד שני, אדם צריך להחזיק כמה חברות יותר יציבות ופחות תלויות במצב הכלכלה העולמית, ומגזר הבריאות הוא המגזר המועדף עלינו מבין אלו שנופלים תחת ההגדרה הזאת.

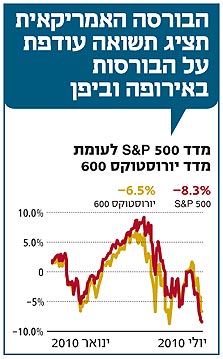

"שלישית, מנקודת מבט גיאוגרפית, אם אנחנו מסתכלים על שווקים מפותחים - ארצות הברית תמשיך להציג תשואת יתר ביחס לאירופה וליפן. ההתאוששות הכלכלית בארצות הברית חזקה יותר, רואים את זה במדדים הכלכליים המובילים, צמיחת התוצר וצמיחת רווחי החברות. במקביל, רבים מהשווקים המתפתחים מתמודדים עם עליית מחירי הסחורות, ולכן הבנקים המרכזיים בהם מתחילים להעלות את הריבית, מה שמקשה על ההשקעה במדינות אלו.

"עם זאת, בטווח הארוך אנחנו מעדיפים את המדינות המתפתחות בגלל הצמיחה הכלכלית החדה שנרשמת אצלן, בעיקר באסיה. למרות זאת, מבין השווקים המתפתחים אני מעדיף את ברזיל, כי היא המדינה שעושה את ההתקדמות הגדולה ביותר בהרחבה ופיתוח של המעמד הבינוני שלה".

יותר מסין ומהודו?

"כן. אני לא רוצה להגיד דברים רעים על סין ועל הודו, אבל אני חושב שברזיל עושה התקדמות מהירה יותר ועם פחות בעיות נלוות. חשוב לי להדגיש שבטווח הבינוני אפשר להשיג חשיפה טובה לצמיחת השווקים המתפתחים גם דרך השקעה בחברות ממדינות מפותחות שיש להן פעילות רב־לאומית".

לסיום, יש לך 5–10 מניות שאתה חושב שכל אחד בעולם צריך להחזיק?

"אני יכול לענות רק מנקודת המבט של השוק האמריקאי, זו המומחיות שלי. אם להתייחס לתשובה הקודמת שלי, אז מהצד של רכיבה על המחזור הכלכלי הגלובלי, במגזר הסחורות הייתי ממליץ על פריפורט־מקמוראן (טיקר: FXC) ועל אינטרנשיונל פייפר (טיקר: IP); במגזר התעשייתי הייתי ממליץ על פארקר האניפין (טיקר: PH) ועל רייתיאון (טיקר: RTN), ואילו במגזר האנרגיה על שברון (טיקר: CVX) ומרתון (טיקר: MRO).

"מהצד השני של תיק ההשקעות, במגזר הבריאות המומלצות שלי הן יונייטד הלת' גרופ (טיקר: UNH) ומקסון (טיקר: MCK), ואילו בתחום הקמעונאות אני ממליץ על הרשתות TJX (טיקר: TJX) וטארגט (טיקר: TGT). אלו כולן מניות של חברות גדולות, אבל רק כמה מהן של חברות ענק, ככה שרובן לא נמצאות במדד דאו ג'ונס".