בלעדי ל"כלכליסט" - מנכ"ל בבילון נפגש עם חתמים; המטרה: הנפקת החברה בנאסד"ק

אלון כרמלי קיים סבב פגישות עם בנקי השקעות זרים, ובראשם UBS ודויטשה בנק. טווח שווי ההנפקה: 450 מיליון דולר עד מיליארד דולר

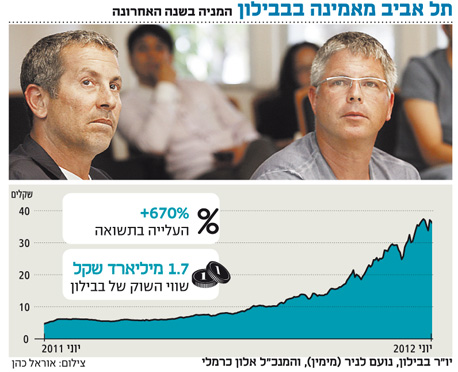

אחרי שהוסיפה לערכה כ־1.2 מיליארד שקל מתחילת 2012 והגיעה לשווי של 1.7 מיליארד שקל, ואף נכנסה לת"א־100, פונה חברת התוכנה בבילון ליעד הבא - נאסד"ק. מנכ"ל החברה, אלון כרמלי, קיים בחודש האחרון פגישות עם כמה בנקי השקעות גדולים בנושא הנפקתה בבורסה האמריקאית, כך נודע ל"כלכליסט".

בין הבנקים שעמם נערכו הפגישות: גולדמן זאקס, סיטי, ג'יי.פי מורגן, מריל לינץ'־בנק אוף אמריקה ומורגן סטנלי, אולם הבנקים שגילו עניין בהנפקה היו בעיקר UBS שמנהל את המגעים האינטנסיביים ביותר מול החברה, וכן דויטשה בנק.

נועם לניר צילום: אוראל כהן

נועם לניר צילום: אוראל כהן

מרבית הפגישות נערכו בניו יורק וחלקן נעשה ביוזמת הבנקים עצמם. ל"כלכליסט" נודע כי בבבילון עצמה אין החלטה בינתיים על הנפקה וכי קיימים דעות שונות לגבי כדאיותה בין בעלי המניות - היו"ר נועם לניר והמנכ"ל אלון כרמלי - כשכרמלי מצדד בהנפקה.

השאלה המהותית היא נושא השווי. טווח המחירים בדיונים בין הבנקים לחברה נע בין 450 מיליון למיליארד דולר. מנהלי בבילון מעוניינים לקבל שווי הגבוה משמעותית מהשווי בבורסה בתל אביב, לאור הערכות פנימיות על צמיחה משמעותית ברווחי החברה. הבנקים זהירים יותר, וחלקם סבורים כי ניתן להנפיק לכל היותר בשווי שבו נסחרת בבילון בתל אביב, ולהמתין לאפסייד במניה. בין הבנקים קיים חשש מסוים שכן הנפקות של חברות אינטרנט אחרות שהושלמו בשנה האחרונה כמו זינגה, פייסבוק וגרופון, הביאו להפסדים למשקיעים ולירידות במניה לאחר ההנפקה.

השווי של בבילון בבורסה באחד העם עומד, כאמור, על 1.7 מיליארד שקל (כ־450 מיליון דולר), כשעל פי הערכות, בחברה לא יסכימו להנפיק לפי שווי של פחות מ־700–800 מיליון דולר. מדובר בתופעה חריגה בבורסה בתל אביב, שכן המניה מרכזת מחזורים של כ־20 מיליון שקל מדי יום - יותר מרוב המניות בבורסה.

הצמיחה הביאה לכניסה מסיבית של גופי השקעה ישראליים וזרים, שכבר לא יכולים להתעלם משיעורי הצמיחה המרשימים של החברה. ברשימת הקונים הישראליים ניתן למצוא בין היתר את בתי ההשקעות הפניקס, אפסילון, כלל פיננסים וכלל ביטוח, שהגדילו את אחזקותיהם בחברה והפכו לבעלי עניין בה.

בבילון, המשווקת מוצרי תרגום מקוונים, שינתה בשנים האחרונות את המודל העסקי שלה, כך שעיקר הכנסותיה כיום נובע משירותי שיווק ופרסום.

בשבועות הקרובים אמורים הנהלת בבילון ובעקבותיה גם דירקטוריון החברה לקבל אינדיקציות סופיות לגבי השווי האפשרי להנפקה ובהתאם לקבל החלטה על הנפקה. אם תבוצע ההנפקה, מדובר יהיה על רישום כפול שילווה בגיוס של 150–250 מיליון דולר וייתכן שגם במכירת מניות מצד בעלי השליטה. יתרון נוסף של ההנפקה טמון ביכולת של חברה הנסחרת בנאסד"ק לבצע רכישות של חברות אמריקאיות ביתר קלות.