הזדמנויות שצצות רגע לפני קצה הצוק הפיסקאלי

להכרעת הממשל האמריקאי האם להאריך את הקלות המס שיפוגו בדצמבר תהיה השפעה מכרעת על כלכלת המדינה ב־2013. ארבע חברות שצפויות להיפגע, ועוד אחת המומלצת לרכישה

"שוק המניות האמריקאי עלול לאבד 5%–10% עד סוף השנה", הזהיר בסוף השבוע לארי פינק, מנכ"ל בלאקרוק, חברת ניהול הנכסים הגדולה ביותר בעולם. במהלך כנס של קרן המטבע בטוקיו הסביר פינק, המנהל תחת ידיו נכסים בהיקף של 3.6 טריליון דולר, שארבעת החודשים הקרובים יהיו מלווים בחוסר וודאות גבוהה של המשקיעים. לצד הדאגה ממצבה הכלכלי של אירופה (ובימים אלה בעיקר ספרד), גם בעיית הצוק הפיסקאלי בארה"ב מייצרת חששות בשוק, שכן כישלון להגיע לפתרון מוסכם בנוגע אליה, עלול לגרום ברבעון הראשון של 2013 לירידה של 3% בתמ"ג האמריקאי.

פינק איננו היחיד שמתריע רגע לפני הצוק. לאחרונה הזהירה יו"ר קרן המטבע הבינלאומית, כריסטין לגארד, כי הצוק הפיסקאלי הוא אחד משלושת הסיכונים המרכזיים והגדולים ביותר לכלכלה העולמית כיום. בנוסף סוכנות הדירוג מודי'ס הודיעה כי היא צפויה להוריד את דירוג האשראי המושלם שנתנה עד כה לארה"ב עקב הסכנות הצפויות מהמהלך.

1. מהו הצוק הפיסקאלי?

המונח הצוק הפיסקאלי מתייחס להקלות המס, שצפויות לפוג בסוף 2012 יחד עם הפחתת הגירעון האמריקאי, ולהשפעת מהלכים אלה על הכלכלה והחוב הלאומיים. הגירעון של ממשלת ארה"ב יסתכם ב־2012 בכ־1.09 טריליון דולר, ויגדיל את החוב הפדרלי ל־16.1 טריליון דולר - שיא של 62 שנה. לממשל ולקונגרס האמריקאי היסטוריה ארוכה של התמודדויות עם נושא החובות התופחים. תקרת החוב קבועה אמנם בחוק הפדרלי שאמור להגביל את מצבת החובות הלאומיים, אך עצם כך שיש תקרה לא אומרת שלא ניתן לפרוץ אותה. בשנת 1962 נפרצה בפעם הראשונה תקרת החוב, ומאז העלתה צמרת הממשל את תקרת החוב לא פחות מ־72 פעמים.

כעת, לקראת הבחירות הקרבות בארה"ב, עומד הנושא במרכז סדר היום הציבורי. בעוד שהרפובליקנים, בהנהגת מיט רומני, מעוניינים לצמצם הוצאות, כולל קיצוץ ברפורמת הבריאות, שהונהגה על ידי הנשיא ברק אובמה, ולהימנע מהעלאת מסים, מחפשים הדמוקרטים, בהנהגת הנשיא אובמה, שילוב של צמצום ההוצאות במקביל להעלאת מסים. למדיניות המסים והטיפול בגירעון שינקוט המועמד צפויה להיות השפעה רבה על כלכלת ארה"ב ועל עתידו של החוב התופח.

2. מהם התרחישים האפשריים?

בנוגע לבעיית הצוק הפיסקאלי קיימים שני תרחישים עיקריים: הראשון הוא שלפי החוק הנוכחי יפוגו הקלות המס בסוף השנה, כלומר הממשל ירחיב את נטל המס על האזרחים וימשיך בצמצום ההוצאות בקצב הנוכחי. לפי התרחיש השני, הממשל יאריך את מרבית הקיצוצים והקלות המס האחרות (שחלקם ניתנו עוד בימי הנשיא בוש) — דבר שימנע את ריסון ההוצאות וצפוי להוביל להגדלת הגירעון.

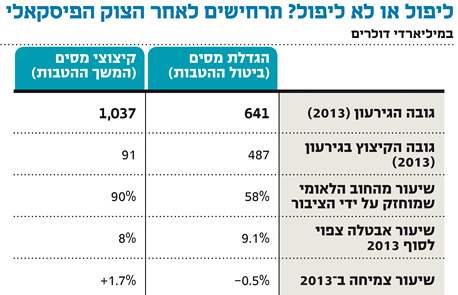

תרחישים אלה צפויים להשפיע באופן ניכר על מצבה של הכלכלה האמריקאית. לפי הערכות, בתרחיש הראשון צפוי הגירעון ב־2013 להצטמצם ב־487 מיליארד דולר, ולעמוד על 641 מיליארד דולר. לעומת זאת, אם יוארכו קיצוצי המסים, כפי שמתואר בתרחיש השני, יקוצץ הגירעון ב־2013 ב־91 מיליארד דולר בלבד ויעמוד על יותר מטריליון דולר. שיעור האבטלה, אם יתממש התרחיש הראשון, יעמוד בסוף 2013 על 9.1%, לעומת 8% בתרחיש השני. החוב המוחזק בידי הציבור יצומצם בעשור הקרוב ל־58% מהתוצר בנתיב הראשון לעומת גידול ניכר לכ־90% מהתוצר בנתיב השני.

בשורה התחתונה, בכל דרך שבה יבחר הממשל טמונים יתרונות לצד סיכונים. התרחיש השני יוביל את חובות הציבור לתהום שיהיה קשה לצאת ממנה, ואת הדין יצטרכו לתת הדורות הבאים, מצד שני, הכלכלה תיהנה בטווח הקצר משגשוג כלכלי עם יותר מקומות עבודה וצמיחה כלכלית "מאופקת". התרחיש הראשון הוא תמונת מראה - חובות מרוסנים ונשלטים, אבטלה גואה וצמיחה אנמית שלא לדבר על מיתון.

3. איך אפשר לנצל את המצב?

בהנחה שקובעי המדיניות יבחרו ללכת על צמצום אגרסיבי של ההוצאות והגירעון, כמתואר לעיל, אזי תהיה סיבה טובה להתרחק מחברות מוצרי צריכה המכוונות לצרכן המקומי, כיוון שהפגיעה העיקרית תהיה בהכנסה הפנויה של הצרכנים. שתי דוגמאות לחברות אלה הן הום דיפו ו־LOW'S - קמעונאיות מוצרי הצריכה לבית ולגינה. חברות אלו יספגו במקרה זה פגיעה משמעותית ברווחיות, שכן מרבית המכירות שלהן מגיעות מהצרכן האמריקאי בן המעמד הבינוני.

קצב העלייה במכירות בחנויות זהות (SSS) של הום דיפו כבר נמצא במגמת ירידה, והוא צפוי להסתכם בכ־0.7% ברבעון האחרון של 2012, לעומת עלייה של 5.8% ברבעון הראשון של השנה. מכירותיה של LOW'S צפויות לרדת ב־1% ברבעון האחרון של השנה, אך ממוצע ההכנסות הדו־שנתי צפוי דווקא לעלות ל־1.2%. מכפיל המכירות של LOW'S עומד על 0.7 לעומת הום דיפו שמכפיל המכירות שלה עומד על 1.3. לכן, בשלב זה LOW'S נראית פחות פגיעה. חשוב לציין כי התאוששות בשוק הדיור שעשויה להתרחש במנותק לסנטימנט הצריכה, צפויה לעזור לחברות המדוברות לצלוח את המכשולים.

גם תקציב מערכת הביטחון נמצא במוקד הדיונים על קיצוצי תקציב, שנכון לגבי שני התרחישים המתוארים. בין החברות שעלולות לספוג מהלומה קשה ניתן למנות את יצרניות הציוד הצבאי יונייטד טכנולוג'יס וג'נרל דיינמיקס. מכפיל הרווח תפעולי של ג'נרל דיינמיקס עומד על 5.6 - נמוך לעומת רוב מתחרותיה. המכפיל של יונייטד טכנולוג'יס גבוה יותר (9.2), אולם יתרונה היחסי הוא בכך שמחצית מהכנסותיה מגיעות מחוץ לארה"ב.

המשפט השגור "כשיורד גשם כולם נרטבים" נכון למקרה זה יותר מתמיד, אך מי שיחפש טוב, יוכל למצוא בכל זאת את מי שיישאר יבש. כשהכל נראה שחור, הזהב מקבל חיזוק מצד המשקיעים המעוניינים לשמר את כספם בהשקעה פיזית וממשית שאינה מתכלה כל כך מהר. בתרחיש שבו הממשל יחליט להאריך את הקלות המס ולהגדיל את החוב, עשוי המצב להוביל לפאניקה בציבור מחשש להורדת דירוג האשראי של ארה"ב וחוסר היכולת להתמודד עם הר החובות. במקרה זה צפויה חברת כריית הזהב בריק גולד ליהנות מעליית מחירי המתכת היוקרתית. לאחרונה נחבטה החברה ביחס למחיר הזהב וזאת בעקבות דיווח על תוצאות חלשות מהצפוי בעיקר בסגמנט הנחושת. התמחור הנוכחי מהווה כר נוח להשקעה בחברה עם תשואת דיבידנד של 2.1%, הגבוהה מהממוצע התת־ענפי, ומכפיל רווח של 9.1 - נמוך מהממוצע התת־ענפי שעומד על 15.25.

הכותב הוא מנהל השקעות גלובלי בכלל פיננסים