ראיון כלכליסט

"אנחנו מחפשים השקעות נוספות בארץ. יש לנו כסף"

לימור בקר, מנהלת הפעילות בישראל של ענקית ניהול השקעות הפרייבט אקוויטי המילטון ליין, ממליצה לגופים מוסדיים גדולים בעולם להשקיע בקרן פימי, וחושפת השקעה של 20 מיליון דולר לצד פרמירה בנטפים

ביוני האחרון הודיע ישי דוידי, העומד בראש קרן פימי, על השלמת גיוס של כ־900 מיליון דולר לקרן פימי 5. בניגוד לגיוסים קודמים, המשקל של הגופים הזרים שהשקיעו בקרן היה הפעם גבוה יחסית, ועמד על כ־50% מהגיוס. גם הפריסה הגיאוגרפית של המשקיעים היתה רחבה, עם נציגות ליפאן, אוסטרליה, סין, ארצות הברית ומדינות אירופה, שהבולטת בהן היתה הולנד. הגיוס לפימי 5 היה הגדול ביותר של קרן ישראלית, ובשוק ההון מייחסים את הנוכחות הבולטת של משקיעים זרים לקשר המתחזק בין דוידי להמילטון ליין.

- בלעדי ל"כלכליסט" - המילטון ליין וכלל ביטוח יצטרפו לפימי בעסקת אורמת

- אקזיט ענק לקרן פימי ולקבוצת אלפא: ריטליקס נמכרת ל־NCR ב-800 מיליון דולר

- בלעדי ל"כלכליסט" - קרן פימי מצרפת את תדאה לעסקת המ־לט

המילטון ליין, הקבוצה הגדולה בעולם לייעוץ, ניהול השקעות ובניית אסטרטגיה למשקיעים מוסדיים בתחום הפרייבט אקוויטי, פועלת בישראל מאז 2005, ומוכרת כ־Gatekeeper (שומר סף) מוביל - חברה הבונה ללקוחותיה המוסדיים תמהיל השקעות בקרנות השקעה פרטיות, בהתאם לצורכיהם (רמת הסיכון וסוג נכסי הבסיס).

קרן המומלצת על ידי המילטון ליין יכולה ליהנות ממשקיעים רבים הנסמכים עליה וכך היה גם במקרה של פימי, שבה השקיעה המילטון ליין בשם לקוחות זרים, בהם שני גופים מוסדיים סיניים, שפעילות ההשקעה הגלובלית שלהם מתנהלת בלעדית דרכה.

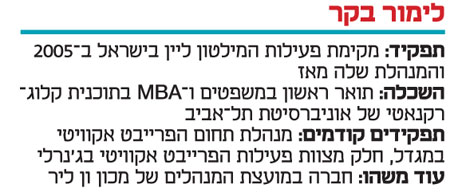

לימור בקר צילום: רואי קטלן

לימור בקר צילום: רואי קטלן

בראיון ל"כלכליסט" מתייחסת לראשונה לימור בקר, מקימת פעילות המילטון ליין בישראל ב־2005 והמנהלת שלה מאז, לקשר ההדוק עם פימי, שהוביל להמלצה ראשונה לגופים מוסדיים זרים להשקיע בקרן ישראלית. בקר חושפת לראשונה גם השקעה ישירה נוספת שביצעה המילטון בישראל, של 20 מיליון דולר במסגרת עסקת המכירה של נטפים. המילטון ליין, שמחזיקה, לפי הערכות, בעקיפין ב־4% ממניות נטפים, השקיעה לצד קרן פרמירה שרכשה לפני שנה את השליטה לפי שווי של 500 מיליון דולר.

כיצד התפתחו הקשרים החזקים שלכם עם קרן פימי?

"אנחנו מסתכלים כל הזמן על קרנות ברחבי העולם, ושואפים להביא ללקוחות שלנו את הפורטפוליו הטוב ביותר. אנחנו מאוד סלקטיביים ובוחנים יותר מ־500 הזדמנויות השקעה בשנה, כך שהבחירה בקרן מסוימת נשענת על היכרות מעמיקה ובחינה מאוד יסודית. אחרי פימי אנחנו עוקבים מאז 2004, וזו הקרן השנייה שלה שבה אנו משתפים פעולה. לפימי יש המאפיינים שאנו מחפשים בקרנות מובילות בעולם: התמחות בשוק ספציפי, משמעת ביצועית מעולה, רקורד של הצלחות וערך מעשי. כל המאפיינים הללו מוסיפים ערך לחברות הפורטופליו של הקרן".

איך צלחתם את המשבר האחרון ומה המצב של המילטון ליין היום?

"החברה במצב מצוין. בשנה האחרונה דורגה המילטון ליין בין 500 החברות בעלות קצב הצמיחה המהיר ביותר בעולם, ומנכ"ל החברה מריו ג'יאניני, שיגיע לישראל בחודש הבא לאירוע השנתי של החברה, דורג בין 100 האנשים המשפיעים ביותר של העשור בתחום הפרייבט אקוויטי. שיעורי ריבית נמוכים ממשיכה להניע משקיעים בינלאומיים לאסטרטגיות של תשואה גבוהה כמו פרייבט אקוויטי, וזו הסיבה המרכזית שיותר מ־90% מהלקוחות שנסקרו על ידי המילטון ליין ואחרים ממשיכים להשקיע באותה רמה בנכסי פרייבט אקוויטי ואף מגדילים חשיפה".

גופים מוסדיים חלוקים לגבי השקעה בקרנות פרייבט אקוויטי, וחלקם טוענים שהתשואות נמוכות, דמי הניהול גבוהים וההשקעה לא נזילה.

"משקיעים מוסדיים בעולם מקצים בממוצע כ־10% מנכסיהם לפרייבט אקוויטי, לעומת 2%–3% בלבד בישראל, והם עושים זאת מסיבה אחת בלבד – במבחן התוצאה התשואה נטו, אחרי דמי ניהול, עדיפה בסוף היום. המשקיעים נמצאים בפרייבט אקוויטי משום שהם לא יכולים להשיג תשואות גבוהות מספיק בקבוצות נכסים קונבציונליים, והשקעה בתחום היא הדרך הכמעט יחידה של גופים מוסדיים לקבל חשיפה ופיזור לחברות פרטיות. נכון שמדובר בהשקעה שאינה נזילה ובתיק נכסים יקר יחסית בשל העובדה שהוא עתיר עבודה, ומצריך ניהול מקצועי פעיל, אך מנהל השקעות בגוף מוסדי רוצה להשיא ללקוחותיו את התשואות הטובות ביותר בסופו של יום".

המילטון ליין פועלת כיום מ־12 משרדים ברחבי העולם, האחרון שבהם נפתח בברזיל, ומשרתת 220 לקוחות מ־26 מדינות. החברה שמה דגש עיקרי על הרחבת הנוכחות שלה באסיה, והמשרד שלה בהונג קונג מעסיק 15 עובדים. בסוף הרבעון השלישי של 2012 היקף הנכסים והתחייבויות המשקיעים שהיו בתחום הניהול והייעוץ של המילטון ליין עמד על יותר מ־160 מיליארד דולר. הייחודיות של המילטון ליין היא בעובדה שהחברה שייכת לעובדיה, כך שנסיגה בתוצאות פירושה ירידה בשווי האחזקה של כולם.

"היינו מהמשקיעים הזרים הפעילים בישראל ב־2012"

השלוחה הישראלית נחשבת חשובה להמילטון ליין, והיא מציעה ללקוחותיה בארץ את אותו השירות שניתן על ידי החברה בעולם - בנייה אישית של תיק השקעות פרייבט אקוויטי גלובלי המותאם לדרישותיהם וצורכיהם. המילטון ליין ממליצה לגופים מוסדיים גדולים בארץ - כמו קרנות פנסיה, חברות ביטוח וקופות גמל מובילות - על הקרנות הטובות בעולם בתחום מסויים, והיכן כדאי להשקיע ובאיזו אסטרטגיה.

כיום מנהלת המילטון ליין יותר מ־1.5 מיליארד דולר עבור לקוחות ישראלים, כשכל ההשקעות מתבצעות מחוץ לישראל. הסניף הישראלי של המילטון ליין מחובר מאוד לפעילות החברה באסיה ומדווח לחואן דלגדו, מנהל הפעילות הבינלאומית שיושב בהונג קונג.

אף שהמילטון ליין הקימה את הסניף הישראלי שלה רק לפני שבע שנים, החברה פעילה בשוק המקומי למעשה כבר יותר מעשור באמצעות השקעה בקרנות ישראליות. אולם ב־2012 החלה המילטון ליין לראשונה בפעילות נוספת, והשקיעה ישירות בשתי חברות ישראליות באמצעות קו־אינווסטמנט, הצטרפות כמשקיע לצד קרן הפרייבט אקוויטי המהווה את המשקיע העיקרי בחברת המטרה. כך, הפכה המילטון לבעלת מניות עקיפה באורמת ובנטפים.

"המילטון ליין מחויבת לשוק הישראלי. אנחנו משרתים כיום כ־20 לקוחות בישראל, והנתונים מעידים על צמיחה מתמשכת בעסקינו וברשת הקשרים שלנו בישראל", אומרת בקר. "אנחנו מאמינים כי המילטון ליין היתה אחד המשקיעים הזרים הפעילים ביותר בישראל ב־2012. הלקוחות של המילטון ליין מהווים את קבוצת המשקיעים הגדולה ביותר בכמה קרנות ישראליות, ולא פחות חשוב מכך, עבור חלק מהלקוחות הזרים שלנו, ההשקעה שביצענו עבורם היתה הראשונה שלהם בישראל. כך שמדובר בגשר חשוב להון חדש שנכנס לשוק הישראלי".

"פרייבט אקוויטי הוא סוג השקעה שדורש סבלנות", מוסיפה בקר. "לא השקענו בשום חברה בישראל בשבע השנים הראשונות בארץ ולאחרונה השקענו בשתי חברות בתוך 12 חודשים, וזו הוכחה לסלקטיביות שלנו. אנחנו יכולים להשקיע מחר בשתי חברות נוספות או לא להיכנס לשום עסקה במשך חמש שנים. הנקודה היא שתמיד היה לנו ותמיד יהיה לנו כסף זמין להשקעה בישראל כשתיווצר ההזדמנות הנכונה".

ישי דוידי צילום: יונתן בלום

ישי דוידי צילום: יונתן בלום

השוק הישראלי היה תנודתי ב־2012, האם נכון להשקיע כאן כעת?

"השווקים תנודתיים מאוד בשנים האחרונות ולא רק בישראל, אך צריך לזכור שתחום הפרייבט אקוויטי תנודתי פחות מהשווקים הציבוריים, שבהם קיימת תנודתיות יומיומית במחירי הנכסים.

בשנתיים האחרונות אכן היתה יותר תנודתיות בתיקים בשל התאמת התשואות לשווי השוק, אבל באופן כללי, השנים האלה לא התאפיינו כשנים קשות לפרייבט אקוויטי. חשוב לזכור שהתשואות בפרייבט אקוויטי אינן נמדדות בשנה זו או אחרת, ולאורך זמן המילטון ליין השיגה ביצועים טובים ביותר מ־500 נקודות בסיס מעל המדד הסחיר (S&P 500), ומרווח של יותר מ־1,000 נקודות בסיס בהשקעות הבשלות יותר".

ב־2012 הפכתם לראשונה למשקיע פעיל בישראל. מה עמד מאחורי ההחלטה להשקיע בנטפים ואורמת?

"עבורנו אלו היו פשוט שתי השקעות אטרקטיביות לצד מנהלים שעמם יש לנו קשר טוב ובחברות שנמצאות בתעשיות צומחות עם נוכחות גלובלית בסקטורים המשמעותיים בכלכלה. ההשקעה בנטפים היא השקעה גלובלית במערכות השקיה שהן קריטיות להגדלת ייצור המזון בעולם, ולקרן פרמירה, שאיתה השקענו בחברה, יש נוכחות חזקה בתעשיית המזון וניסיון רב בסיוע לעסקים בתהליכי צמיחה באסיה".

כמה השקעתם בנטפים?

"20 מיליון דולר".

ממה נובעת האטרקטיביות של נטפים בשוק כה תחרותי?

"ללא ספק יש לנו השקפה שונה על השוק הזה: הוא צומח בעולם ונטפים נמצאת בעמדה ייחודית כמובילת השוק, כפורצת הדרך וכעסק מתרחב המסוגל להתחרות על עסקים בהודו באותה קלות שהוא יכול להתחרות על עסקים ביבשת אמריקה".

כיצד התפתחו הקשרים עם פרמירה ולמה שמרתם עליהם בסוד?

"אין לנו מדיניות של שמירת סודות, אבל אנחנו פועלים כחברה פרטית בתחום הפרייבט אקוויטי. לעתים קרובות שואלים אותנו במועצות מנהלים או במדינות מסוימות איך המילטון ליין היא חברה כל כך גדולה ועדיין מעולם לא שמענו עליכם. ובכן, כך מתנהל תחום הפרייבט אקוויטי, אנחנו לא זקוקים לפרסום בשוקי ההון כדי להגיע ללקוחות שלנו וכדי לפעול. אנו מכירים את פרמירה עוד מהימים שקראו לה שרודר ונצ'רס לפני יותר מעשור. אנחנו מבינים ומכבדים את העובדה שפרמירה נתפסת בישראל כבעלים חדשים, אבל אילן היוחסין שלה ענף ומבוסס באירופה".

אתם מעורבים בניהול בנטפים?

"אנחנו לא נדרשים לנהל את החברות אלא לספק השקעות הון ואת המסגרת שתאפשר לחברה לשגשג. פרמירה, כבעלת המניות הגדולה ביותר, מובילה את ההשקעה מטעמנו ואחראית לקשר עם ההנהלה".

ומה הוביל להשקעה באורמת?

"אורמת טכנולוגיות היא יצרנית האנרגיה הגיאותרמית המובילה בעולם, ויש לה יכולות חיפוש, הקמה ותפעול של תחנות כוח. המוצרים שלה הם מהמובילים בעולם בתחום הגנרטורים הגיאותרמיים המותקנים עם נתח של 33% מהשוק. מלבד זאת, לאורמת מודל הכנסות חוזי הנשען על הסכמים ארוכי טווח ל־15–20 שנה לרכישת חשמל עם חברות חשמל. לדברי השותפים שלה, בכל שנותיה לא חוותה החברה אפילו הפרת חוזה אחת. פימי, שרכשה את השליטה המשותפת באורמת, היא שותף חזק המקדם אג'נדה לשיפור עסקים באמצעות צעדים ניהוליים ותפעוליים".

"ישראל ממשיכה לצמוח ומציעה פרמיה טובה"

לדברי בקר, המילטון ליין אינה מתכוונת למנות דירקטור מטעמה באורמת: "אם היינו מתכוונים לעשות זאת, היינו מודיעים פומבית".

מהם היעדים של המילטון ליין ובעלי המניות שלה בהשקעות כמו אורמת?

"לשלוט בשוק העולמי. אנחנו מסתכלים לטווח הרחוק ועל התמונה הגדולה, ולא רואים כל סיבה שחברה ישראלית לא תהפוך למובילה עולמית בתחום התמחותה. אנחנו מספקים את ההון כדי להשיג את היעדים האלה בסבלנות יחד עם שותפינו לפרייבט אקוויטי. אלו אינן עסקאות הון סיכון שלהן יש תקרת ערך שוק בזמן מכירה. בתחום שלנו, כמו בהרבה צורות מובילות אחרות של יזמות ישראלית, השמים הם הגבול".

ובאופן כללי, במה מתאפיינות העסקאות בשוק הישראלי?

"בארץ יש 'דיל פלו' טוב, בין היתר בעקבות ועדת הריכוזיות. ישראל ממשיכה לצמוח, ובסך הכל נשענת על מאפיינים מאקרו־כלכליים חזקים. יחסית לצמיחה בשוק, הפרמיה טובה אם בוחנים אותה ברמה גלובלית. מחיר העסקאות לא זול, אבל הערך באופן יחסי הוא טוב".