אלטשולר לקח את 2012, לפידות עקף בטווח הארוך

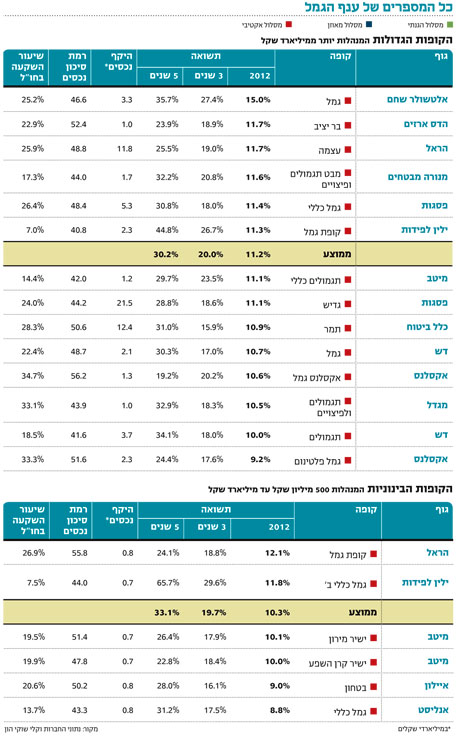

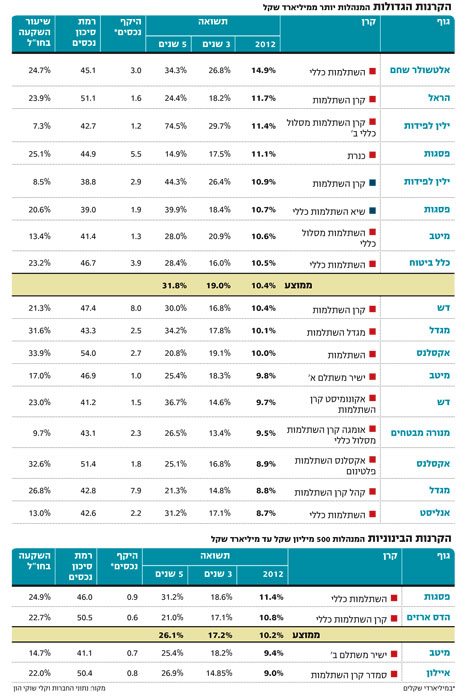

קופות הגמל וקרנות ההשתלמות של אלטשולר שחם השיגו ב־2012 תשואה של 15%, אנליסט הפגין תוצאות מאכזבות. ילין לפידות מככבות בטווח של חמש שנים עם תשואה של 44.8%

גם בחודש האחרון של 2012, היכו קופות הגמל וקרנות ההשתלמות של אלטשולר שחם את המתחרים. בית ההשקעות סיים את דצמבר עם תשואה של כ־1% לעומת ממוצע ענפי של כ־0.5% וסיים את השנה עם תשואה של 15% בגמל ו־14.9% בהשתלמות - כ־4% מעל הממוצע בענף בשנה החולפת.

אין ספק שב־2012 התלכדו המאורות בשביל אלטשולר שחם - חסיד היציאה להשקעות בחו"ל. שוקי המניות מעבר לים, בעיקר בארה"ב וגרמניה, סיפקו תשואות עודפות על השוק הישראלי: S&P 500 הוסיף 11.5% ומדד דאקס הגרמני טיפס ב־29%, כשמדד ת"א־100 סיפק תשואה של 7.4%.

עם זאת, למרות הפוקוס שתפסו המניות, דווקא האפיק הסולידי סיפק את ההפתעה והתשואות הגבוהות ב־2012. כשהחלה השנה, על רקע אי־הוודאות בעולם, התשואות על האג"ח הממשלתיות היו בשפל היסטורי. למרות זאת, עם התבהרות חלק מאי־הוודאות באירופה וארה"ב, והמשך הורדת הריבית בעולם ובארץ, המשיכו התשואות לרדת, ולספק רווחי הון שאף נסקו ל־15% בממשלתיות הארוכות.

גילעד אלטשולר צילום: עמית שעל

גילעד אלטשולר צילום: עמית שעל

לבסוף, השוק המקומי זכה לעדנה מאז אוגוסט עם חזרת הגופים המוסדיים להגדיל את החשיפה למניות מקומיות, ובראשן הסקטור הפיננסי - הבנקים וחברות הביטוח שהציגו תשואות של כ־23% ו־18% בממוצע בהתאמה.

"השנה התרחשה ירידה של תשואות באג"ח המממשליות עם רווחי הון יפים, ועלייה במחצית השנייה של השנה באג"ח הקונצרניות", אמר ל"כלכליסט" גילעד אלטשולר, מנכ"ל משותף באלטשולר שחם, והוסיף כי "במקביל, שוקי המניות תפקדו היטב".

בהתייחסו ל־2013 אמר אלטשולר כי "העלינו את שיעור המניות, קיצרנו את המח"מ בתיק, וצמצמנו חשיפה לאג"חים בחו"ל. בעולם אנחנו ממשיכים באותה אסטרטגיה של השנים האחרונות - חברות גלובליות גדולות שידעו להיכנס לסין. בישראל, הסקטורים המועדפים עלינו הם נדל"ן מניב, בנקים, ביטוח וסקטור הגז.

"אנחנו נמצאים במגמה ארוכה של ירידת תשואות בארץ, ואלו מתחילות להיות דומות למדינות אחרות במערב. זה עדיין לא הסוף אבל אנחנו לקראת מיצוי. אנחנו נזהרים ממ"חמים ארוכים בחו"ל, אז באפיק הממשלתי אנחנו משקיעים במח"מים הקצרים".

"התיקונים לא מודיעים על בואם"

על רקע ההצלחה של אלטשולר שחם בשנה האחרונה, ילין לפידות בולט גם השנה - אבל בעיקר בטווחים הארוכים, שם ממוקם בית ההשקעות בפער ניכר מעל כולם. העקביות בביצועים העודפים הובילה את ילין לפידות לרשום תשואות מצטברות של כ־29% בגמל בשלוש השנים האחרונות, תשואות של 44% בחמש שנים בקופה הגדולה ותשואה של 74.5% בקופת הגמל ב', הקטנה יותר. התמונה דומה גם בהשתלמות, כשמבחינת תשואה מתברג ב־2012 בית ההשקעות בחציון העליון של הטבלה, כשהוא מציג תשואות של 44% בקרן ההשתלמות הגדולה בחמש השנים האחרונות, ותשואה של 74.5% בקרן ההשתלמות הקטנה יותר.

"גישת ההשקעות שלנו עקבית ונמשכת למשך שנים", אמר ל"כלכליסט" יאיר לפידות, מנכ"ל משותף בילין לפידות. "אנחנו מתחילים מרמת החברה הבודדת, ניתוח שלה ומפגשים עם ההנהלות. אנחנו מפזרים מאוד בין חברות השונות על בסיס תמחור פרטני.

"זו היתה שנה בכיכוב האג"ח הממשלתיות, במיוחד במח"מים הארוכים, אבל כיום, יש שם גם סיכון להפסדים חדים. אני מעריך שזה מה שיקרה - בבד בבד עם התאוששות כלכלית".

לפידות מסביר כי הסיכון לירידת מחיר האג"ח הוא כפול: "עקומי התשואות יכולים לעלות משתי סיבות - התאוששות בפעילות הכלכלית והעלאת הריביות בעולם, ומצד שני - במקרה שהאמון של השווקים הפיננסים בעולם יתערער ביכולת של המדינה לפעול באחריות שלא להגדיל את חובותיה מעבר לסף מסוים. גם אג"ח ממשלתיות ישראליות חשופות לתסריטים של הידרדרות אמון זו. זה עדיין לא קורה אך אג"ח המדינה הארוכות הן החשופות ביותר".

על העלייה של האג"ח הקונצרניות בישראל ברבעון האחרון של השנה אמר לפידות כי "חלק מהמשקיעים לא מגיעים לשוק בזמן שיש את ההזדמנויות הטובות באמת, וזו הנקודה המרכזית — תיקונים בשווקים הפיננסיים לא מודיעים על בואם ולכן בהשקעות צריך להיצמד למחירים ותמחור נמוך, זה מה שהיה לנו באמצע השנה. רמות המחירים בשוק המניות הישראלי הן עדיין מהנמוכות בעולם. השקעה בשוק העולמי דורשת פיזור של הסיכון, בבחירה רחבה של שווקים ומדדים, ופחות בבחירה פרטנית כמו שאנחנו עושים בישראל. אני לא מכיר מנהל השקעות ישראלי שנפגש עם החברות הזרות שבהם הוא משקיע.

"בשוק האג"ח, המרווחים שהצטמצמו משמעותית (פער התשואה מעל ריבית חסרת סיכון - א"ג) הם עדיין סבירים בישראל. הבעיה שם היא בריבית החסרת סיכון עצמה, שמניבה כיום תשואה נמוכה משמעותית מלפני שנה".

"יתרון לקוטן בשוק ההלוואות"

על רק ההצלחות האלה, יש לציין גם את הדס ארזים. בית ההשקעות הקטן שצפוי להתמזג עם הלמן אלדובי השנה. הדס ארזים ביצע את הכניסה המשמעותית לגמל עם רכישת קופות הגמל של מרכנתיל ב־2010. הקופות, שתחת מרכנתיל דישדשו בתחתית טבלאת התשואות, הצליחו בשלוש השנים האחרונות לטפס לשליש העליון. את 2012 סיימה קופת הגמל של הדס ארזים, בר יציב, במקום השני בקופות הגדולות.

"מי שמחפש כל הזמן את הפסגה יכול למצוא את עצמו בשנה הבאה בתחתית", אמר רמי דרור, מנכ"ל הדס ארזים בשיחה עם "כלכליסט". "אני מכוון לתשואות גבוהות לאורך זמן, לא להיות כוכב תורן".

דרור הוסיף כי "אנחנו לא מעורבים בשום הסדר חוב, לא נפלו באף אג"ח של טייקון או תספורת. ידענו לא להיכנס למקומות שבהם חששנו שהחברות לא יוכלו לשרת את התשלומים שלהן, בשנים הטובות זה פעל לרעתנו, וזה פועל לטובתנו בשנים הנוכחיות, כשהשווקים רועדים.

"מבחינת המניות זיהינו את המגמות בזמן - לפני כשנה וחצי - כבר הסטנו סדר גודל של 65%–75% מהמניות לכיוון שוקי חו"ל ובעיקר בארה"ב. הרוב שלנו עדיין בחו"ל, אבל שם אנחנו מתחילים להסיט כספים לשווקים מתעוררים ומערב אירופה. אנחנו מאוד מאמינים שרמת המחירים בחו"ל היא אטרקטיבית, בזמן שבישראל אנחנו רואים כיוון של האטה ועלייה בגירעון. מבחינת סקטוריאלית, מניות הבנקים בארה"ב מאוד אטרקטיביות להשקעה כיום, וגם הבנקים באירופה, כשהשיא של המשבר כבר מאחורינו".

עוד אמר דרור כי "בקונצרניות אחנו נמצאים כיום באזור קבוצת הדירוג A ו־+A, כשאנחנו בקשר הדוק עם החברות". הדס ארזים נכנסת גם לתחום ההלוואות - "אנחנו נכנסים לחוב לא סחיר עם שיעבודים וביטחונות חזקים, מדובר כיום על סדר גודל של 17%–20% מכלל הנכסים".

בניגוד לחברות הביטוח ובתי ההשקעות הגדולים, דרור טוען כי "אנחנו נכנסים למקומות שגופים גדולים לא רואים, לדוגמה, הלוואה עם ביטחונות מצויינים בהיקף של 12 מיליון שקל. זה יתרון מאוד משמעותי לקוטן, שמעניק לנו גמישות לנהל השקעות. בעתיד זה יקשה על המפלצות שנוצרו בשוק לזוז מבחינת ההשקעות".