בלעדי לכלכליסט

צים החלה במגעים לקראת הסדר נוסף עם מחזיקי האג"ח

חברת הספנות, בשליטתה של משפחת עופר, קיימה לפני חג הפסח פגישה עם מחזיקי האג"ח, שלהם היא חייבת 390 מיליון דולר. בעקבות לחץ הבנקים, שמולם כבר הגיעה להסכמות, שוקלים בצים לכלול תספורת בהסדר

חברת הספנות צים החלה במגעים להסדר חוב נוסף עם מחזיקי האג"ח שלה - כך נודע ל"כלכליסט". בשבועות הקרובים יפגשו נציגי צים עם הגופים המוסדיים המחזיקים באג"ח על מנת לדון באפשרות של גיבוש הסדר חוב נוסף, וזאת שלוש וחצי שנים לאחר הסדר החוב שגיבשה החברה עם אותם גופים. עם זאת, הפעם לא נשללת האפשרות כי צים תאלץ לבצע "תספורת" למחזיקי האג"ח ותנסה לשכנע אותם להמיר חלק מהחוב כלפיהם במניות ואף להימנע מתשלום הריבית. למחזיקי האג"ח אין ביטחונות משמעותיים על החוב.

- צים: מחיקה של 133 מ' ד' ברבעון הרביעי בשל ביטול הסכמים

- 25 מיליון סיבות להתנגד

- החברה לישראל מגדילה אחזקתה בצים בהיקף של 25 מיליון דולר

לפני החג קיימה צים, שבשליטת החברה לישראל פגישה עם נציגות מחזיקי האג"ח שמורכבת מחברת הביטוח מגדל, קרנות הפנסיה הותיקות עמיתים וחברת הביטוח הראל, שלהן חייבת צים סכום של 390 מיליון דולר. מדובר היה בפגישת עדכון בלבד ולא דובר בה עדיין על צורך בתחילת מגעים על הסדר. למרות זאת, הגופים המוסדיים הבינו מבין השורות כי לא יהיה מנוס מתחילת דיונים על הסדר חוב נוסף.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

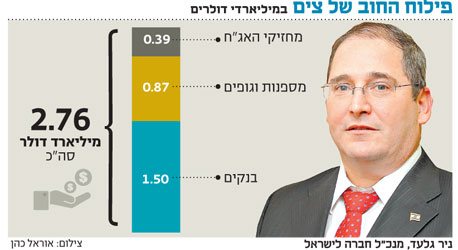

נכון לסוף דצמבר, חובה של צים עומד על 2.79 מיליארד דולר. מתוך סכום זה, 1.5 מיליארד דולר כלפי הבנקים, 870 מיליון דולר כלפי מספנות, שמהן חוכרת צים אוניות וכ־390 מיליון דולר, כאמור, הם כלפי מחזיקי האג"ח.

"מיני הסדר" עם הבנקים

בדו"חות השנתיים של צים התברר כי החברה כבר הגיעה למיני־הסדר חוב עם הבנקים המממנים שלה בעקבות ההרעה במצבה הפיננסי. בין צים לבין הבנקים שמימנו את רכישת האוניות שלה, סוכם כי תשלומי הקרן שהיו אמורים להגיע בין מרץ עד דצמבר השנה ידחו לדצמבר 2014. בנוסף תוקנו אמות המידה הפיננסיות שלהן התחייבה צים מול אותם בנקים.

ל"כלכליסט" נודע כי במסגרת ההסכמות מול הבנקים המממנים הפעילו הבנקים לחצים על החברה להגיע להסדר חוב גם עם מחזיקי האג"ח.

עידן עופר, בעל השליטה בחברה לישראל, החברה האם של צים

עידן עופר, בעל השליטה בחברה לישראל, החברה האם של צים

בתגובתה טוענת צים כי "לנוכח התנודתיות הגבוהה בתנאי השוק בכלל והענף בפרט, צים פועלת בכמה ערוצים לשיפור מצבה הפיננסי והתמודדות עם מצב השוק. לאחרונה החברה קיבלה תמיכה ואמון מלא מצד הבנקים המממנים במתן הקלות בתשלומי החוב והתאמת אמות המידה הפיננסיות והגיעה להסכמות מול המספנות בנוגע לביטול אוניות שהוזמנו ודחיית תשלומים לאוניות שבהזמנה, במטרה לשמור על גמישות נוספת בפעילותה השוטפת. כפי שדווח בדו"חות האחרונים, תמסור צים לבנקים עד לסוף לאפריל השנה, תוכנית עסקית ל־5 שנים. התוכנית תתייחס גם למבנה ההון של צים למטרת השגת יציבות ארוכת טווח. פרטי התוכנית טרם גובשו".

מנגנון הדחייה יופעל

באוקטובר 2009 חתמה צים על הסדר חוב ראשון מול מחזיקי האג"ח לאחר משא ומתן ארוך עם נציגות שכללה את יעל אנדורן (אז מנכ"ל קרנות הפנסיה עמיתים), ענת לוין (שכיהנה אז כמנהלת ההשקעות הראשית של מגדל) וכן אמיר הסל, שאז והיום משמש כמנהל ההשקעות הראשי של הראל. לפי ההסדר המקורי הוסכם על דחייה של תשלומי האג"ח מ־2012 ל־2016 והוא כלל מנגנון המאפשר דחייה נוספת של התשלום עד 2020. כעת ברור כי צים תצטרך להפעיל את מנגנון הדחייה אך מתברר כי מעבר לכך היא עלולה שלא להסתפק בכך ולבקש לבצע תספורת שתכלול המרה של חוב למניות.

במסגרת ההסדר הראשון העניקה צים ביטחונות של 50 מיליון דולר לטובת מחזיקי האג"ח. עוד הוסכם כי כל שנה של דחיית החוב תעלה את שיעור הריבית ב־1.2%. החברה לישראל וקבוצת עופר העניקו אז לצים רשת ביטחון (ערבות) בהיקף של 100 מיליון דולר, רשת שהופעלה כאשר בעלי המניות הזרימו את הסכום במהלך 2011 בעקבות הרעה במצבה של החברה.