סוף הדרך של קמור: בעלי האג"ח נלחמו, הבנקים זכו בשאריות

החלטת הגופים המוסדיים להקשיח עמדות במקרה של קמור היתה בעוכריהם - החזית הבלתי מתפשרת והורדות הידיים עם הבנקים הותירו את המוסדיים עם הסדר פחות מוצלח ואת הציבור עם פחות כסף

בית המשפט קבע אתמול כי נאמני הקפאת ההליכים בקמור ימונו למפרקים זמניים, ובכך הוא הביא לקצה את אחת הפרשות הבעייתיות ביחסים בין בנקים, מחזיקי איגרות חוב וחברות ציבוריות.

אחת מאמרות השפר הידועות בעברית היא שהדרך לגיהינום רצופה בכוונות טובות, אולם במקרה של קמור ניתן לומר שהתמונה הפוכה - הדרך לכוונות טובות רצופה בגיהינום. אם מסתכלים על מצבה של קמור כיום, ניתן לומר בבטחה שלושה דברים: מחזיקי האג"ח הפסידו, דני ברנר, בעל השליטה בקמור, הפסיד, ובנק הפועלים, שלו היתה חייבת החברה־האם אגרי 63 מיליון שקל, הפסיד אף הוא.

במאבק בין המפסידים נדמה שמי שיוצאים כשידם על העליונה הם דווקא הבנקים. אך מבחינתו של דני ברנר, אין בכך כל נחמה - ברנר עצמו איבד את מפעל חייו, קמור, ואם זה לא מספיק, נדמה שהוא נקלע לעין הסערה במאבקים הגדולים ממנו בהרבה: בין מחזיקי האג"ח לבעלי חוב אחרים ובהם הבנקים. לפחות בקרב בין מחזיקי איגרות החוב לבנקים אפשר להכריז על מנצח ברור - הבנקים, אולם זה אינו ניצחון בנוקאאוט אלא יותר ניצחון ברוח "תמות נפשי עם פלשתים".

סלט של חובות

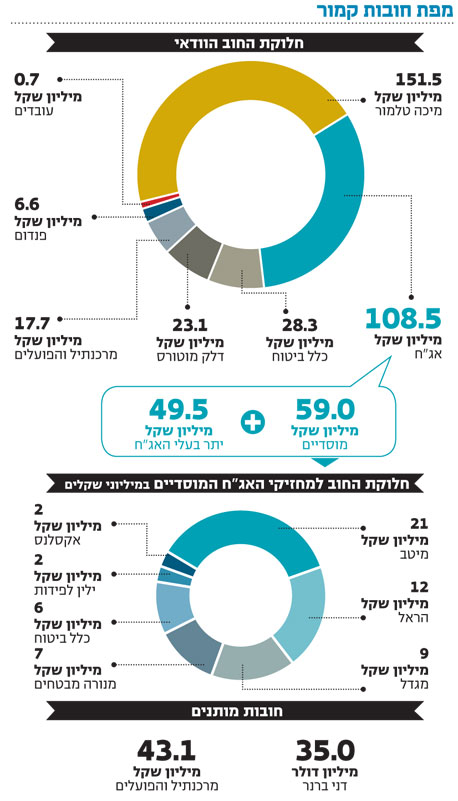

מצבה הנוכחי של קמור, שלה מונו כמפרקים זמניים עורכי הדין חגי אולמן ועדי פיגל, מורכב מבליל של חובות. אם מסתכלים על היקף החובות של קמור לעומת היקף ההון העצמי של החברה, חושכות העיניים. נכון לסוף 2012, יש לקמור 60.4 מיליון שקל בהון עצמי, והיקף החובות לנושיה, על פי המסמכים שהוגשו לבית המשפט על ידי הנאמנים, עומד על סכום של 337 מיליון שקל.

מלבד החובות הוודאיים, לחברה יש גם חובות מותנים בהיקף של 165 מיליון שקל. עם זאת, יש לזכור כי מאז סוף 2012 המשיכה תעשיית הספנות להידרדר. קמור, המחזיקה כ־50% מחמש ספינות (יחד עם שותף יווני), ספגה גם היא את הירידה בערך הספינות, לפיכך ההון העצמי של החברה כבר רחוק מזה שהיה בסוף 2012. במקביל קמור הפרה תנאי הלוואות שניתנו לה, כך שייתכן שההון העצמי של החברה כיום קרוב לאפס.

החובות המותנים הם ערבויות שניתנו למען לקיחת כספים על ידי גורמים שונים, לטובת קמור. למרבה האירוניה בסיטואציה מסוימת עשוי להפוך דווקא בעל השליטה בקמור, דני ברנר, לנושה הכי גדול שלה. ברנר חתם על שתי ערבויות עבור קמור בהיקף של 35 מיליון דולר, ערבויות שמפרק החברה יצטרך למצוא דרך לשחרר את ברנר מהן. שתי הערבויות, שחלק מהן כבר שולם, נחתמו בשנים 2006 ו־2007, אז היקף החוב עמד על כ־100 מיליון דולר. קמור עצמה נתנה שיפוי לברנר, כך שלמעשה אם הבנקים לא יקבלו את כספם וברנר ייאלץ לערוב, קמור תצטרך לשלם במקומו.

טעות מחזיקי האג"ח

אשר לחובות שאינם מותנים, בהם החוב למחזיקי האג"ח, ניתן לומר בבטחה שמחזיקי האג"ח קיבלו שרשרת של החלטות שגויות שתוצאותן הוודאית היא קבלת נתח נמוך יותר מזה שיכלו לקבל בתחילת המגעים בינם לבין קמור.

אחת הטענות הבולטות של הגופים המוסדיים היתה שעליהם להציג חזית קשוחה ובלתי מתפשרת בבואם להסדרי חוב קטנים, כדי שהמסר יחלחל לבעלי השליטה בהסדרים הגדולים. כך, למעשה, גם אם מחזיקי האג"ח יכלו לקבל נתח יותר גדול מהחוב בקמור, מדובר בהפסד מחושב של עשרות בודדות של מיליוני שקלים; זאת ,אל מול המטרה הגדולה שהיא להשיב חלק גדול יותר מהחוב בחברות כגון אי.די.בי ואלביט הדמיה. עם זאת, גם בעלי החברות הגדולות מודעים לכך שבין הסדר בחברה כגון קמור לבין הסדר בחברה כגון אי.די.בי הקשרים רופפים, כך שהשאלה הגדולה היא: האם הגישה הזו אכן מצדיקה את ההפסדים בחברות כגון קמור?

דני ברנר

דני ברנר

חומה ומגדל

גוף מוסדי בולט במיוחד בהסדר של קמור הוא מגדל שוקי הון, שהנהיג את הקו המיליטנטי ואף ביקש להעביר את נאמן האג"ח, הרמטיק, מתפקידו בגלל שעיכב את הגשת בקשת הפירוק לבית המשפט.

בנקודה הנוכחית, חובם של מחזיקי האג"ח, בהיקף של 108 מיליון שקל, אינו בכיר לאף חוב אחר. במצבת הנושים של החברה ניתן למנות את עובדי החברה, שלהם חייבת קמור 704 אלף שקל; בנק מרכנתיל דיסקונט ובנק הפועלים, שלהם חייבת החברה 17.7 מיליון שקל; כלל ביטוח, שלה חייבת קמור 28.3 מיליון שקל על כך שהיא היתה המבטחת של האג"ח של החברה־הבת, קמור אירופה, ושילמה את חובה למחזיקים; דלק מוטורס, הטוענת לחוב של 23.1 מיליון שקל משום שהחברה-בת קמור מוטורס היתה במצב גרוע משנטען בעת מכירתה לדלק מוטורס; ופנדום, שלה חייבת קמור כ־6.6 מיליון שקל בעקבות הלוואות שניתנו.

כל הגופים המדוברים אמורים להילחם ביניהם על אותם 60.4 מיליון שקל שהיו לקמור בסוף 2012, תוך כדי מימושם של נכסי החברה העיקריים במהירות הבזק, מה שככל הנראה יוביל לכך שהנכסים יימכרו במחירים נמוכים בהרבה משוויים. כך, למשל, על חלקה של קמור בצי חמש הספינות הציע השותף היווני 4.4 מיליון דולר בלבד, כאשר שווי הספינות אחרי החובות עליהן מסתכם בכ־26 מיליון שקל, נכון לסוף 2012.

כאן המקום לציין כי בנק הפועלים אוחז בכמה כובעים בקמור המשפיעים על האופן שבו יכולה קמור להתנהל. ראשית, על אחת הספינות עומדת הלוואה שניתנה למטרת רכישת הספינה. שנית, לאגרי, החברה־האם של קמור, היה חוב של 69 מיליון שקל לבנק שלטובתו שועבדו מניות קמור (64%). עד כדי כך משמעותי החוב, שלמעשה כיום הבנק הוא בעל השליטה האמיתי בקמור. שלישית, הבנק נטל מחשבונותיה של החברה כ־80 מיליון שקל, שאותם החברה הייתה חייבת לו. לא רק שהוא משך את הכסף, אלא שכיום דורש הבנק גם עמלת פירעון מוקדם על ההלוואה.

הנכס המרכזי הנוסף של החברה הוא פרויקט קווין ויקטוריה בלונדון, שערכו נאמד ב־832–876 מיליון שקל. החובות הקשורים לנכס עומדים על 674 מיליון שקל, כך ששווי הנכס הוא 158 מיליון שקל נטו. לקמור יש כ־50% בזכויות הנכס, על כן היא היתה אמורה לקבל כ־79 מיליון שקל על מכירתו. אך הנאמן טוען כי לאחר היוון, שווי הנכס עומד על 60 מיליון שקל. ההצעות שקיבלה החברה לא מתקרבות אפילו לשווי זה, על רקע מצוקת החברה. אחת ההצעות מציעה לקמור על חלקה 38.5 מיליון שקל — 21.5 מיליון שקל פחות מערכו. הצעה נוספת מדברת על מנגנון מותנה שיעניק לקמור 23 מיליון שקל באופן מיידי ו־15% ממחיר הנכס בעת מכירתו, גם שווי זה אינו מתקרב ל־60 מיליון שקל.

זרעי הפורענות

שווה להתעכב רגע על מסכת האירועים שהובילה לכך שבנק הפועלים צפוי למחוק עשרות מיליוני שקלים על ההלוואות שהוא העניק לקמור. זרע הפורענות נטמן כבר לפני שנה וחצי, כאשר בנק הפועלים שעבד חלק מהכספים שקיבלה קמור כתוצאה ממכירת קמור מוטורס לדלק מוטורס לפי שווי של 253 מיליון שקל. בנק הפועלים שעבד כספים בהיקף גדול יותר מחובה של קמור כלפיו באותה נקודה, וכך הפריע לפעילותה השוטפת. הבנק שעבד את עמלת הפירעון המוקדם, שעמדה באותה נקודה על כ־6 מיליון שקל, ובנוסף ריבית לשנה, כך שמדובר בסך הכל בכ־10–15 מיליון שקל שהבנק שעבד מעבר להלוואה.

שנה מאוחר יותר הגיעה החברה עם בנק הפועלים להסכמות בנוגע להלוואה בהיקף 80 מיליון שקל שהיא נטלה ממנו. הבנק הסכים לפרוס את חובה של החברה כלפיו לעשר שנים, בתמורה ל־7 מיליון שקל שיועברו באופן מיידי, וכך לשחרר לקמור כ־73 מיליון שקל שהיו אמורים לשרת את מחזיקי האג"ח.

חכם ולא צודק

לאורך הדרך הגיעה קמור לכמה מתווים עם מחזיקי האג"ח, שאותם ניתן לחלק לשני סוגים עיקריים: מתווה שהביא בחשבון את בנק הפועלים ומתווה שהתעלם מהבנק. חלק מהורדת הידיים בין מחזיקי האג"ח לבין הבנק קשור לכך שעד כה הבנקים תמיד יצאו כשידם על העליונה במאבק על חובות של חברות ציבוריות. כך היה גם במקרה הנוכחי: אף שהבנק הפסיד בין 50 ל־60 מיליון שקל, הפסדם של מחזיקי האג"ח גדול אף יותר.

במתווה העיקרי שהיה לקמור עם מחזיקי האג"ח שהתחשב בבנק הפועלים, שנועד להחליף את שעבוד המזומנים לבנק שהתקבלו כתוצאה ממכירת קמור מוטורס, היו אמורים המחזיקים לקבל תשלום מיידי של כ־20 מיליון שקל, ובתחילת 2013 הם היו אמורים לקבל את כל תשלומי שנת 2013 — 30 מיליון שקל נוספים. בתחילת 2014 היו אמורים המחזיקים לקבל 6 מיליון שקל נוספים, ובכך למעשה לפחות מחצית מחובם היתה מובטחת.

שרון חינקיס מגדל שוקי הון צילום: עמית שעל

שרון חינקיס מגדל שוקי הון צילום: עמית שעל

החלק הנותר היה תלוי במימוש פרויקט קווין ויקטוריה. על פי המתווה שהוסכם, קמור היתה אמורה לפרוע כתוצאה מהמימוש חוב של 35–50 מיליון שקל לבנק הפועלים. מחזיקי האג"ח היו מקבלים כמחצית מסכום זה, כ־17.5־25 מיליון שקל. בסך הכל היו מקבלים המחזיקים 73.5–81 מיליון שקל בטווח של שנה וחצי מרגע חתימת ההסדר, והיתרה היתה תלויה בשיפור מצבה של החברה — במקרה הכי גרוע תספורת של 20%. מחזיקי האג"ח סירבו למתווה זה מאחר שבנק הפועלים ביקש שעבוד על רוב נכסי קמור, כך שאם החברה לא היתה מצליחה לעמוד בתשלום חובותיה, אחרי ההחזר של מרבית החוב, הבנק היה קודם להם בסדר הנשייה.

בנקודה זו הצמידו מחזיקי האג"ח אקדח לרקתה של החברה והביאו אותה להגיע עמם להסדר שמתעלם מהחוב של החברה־האם, אגרי, לבנק הפועלים מתוך הנחה שבנק הפועלים ייקח את הפיקדון של קמור וייתקע עם החוב של אגרי (68 מיליון שקל) ללא יכולת לקבלו. אותו מתווה דיבר על כך שדני ברנר יזרים לקמור 10 מיליון שקל בתמורה ל־25% מהמניות, מחזיקי האג"ח יקבלו 25% ממניות קמור, ובתמורה הם ידחו את תשלום הקרן בתוספת ריבית של 2.5% על האג"ח שבידיהם. מחזיקי האג"ח היו מקבלים במתווה זה יותר מ־100% מחובה של קמור כלפיהם, והם הרגישו כי הם נמצאים על הסוס, אלא שמתווה זה היה רק מתווה ראשוני שמסתבר כי לא היה שווה את הדף שעליו הוא נכתב.

בנק הפועלים מיד הזדעק והפעיל מנוף של לחצים על דני ברנר, שלו היו חובות אישיים כלפי הבנק. עובדה זו אף נכתבה בניירות שהוגשו לבית המשפט. על פי המסמכים, "בנק הפועלים העמיד לפירעון מיידי את חובותיו האישיים של מר ברנר לרבות בגין ערבותו לחברת טורו (חברת הניהול של ברנר שדרכה הוא מקבל תגמולים מקמור — נ"צ), אשר קיבלה אשראי לרכישת מניות קמור או מניות אגרי בסכום כולל של מיליוני שקלים". בנוסף, בנק מרכנתיל לא הסכים להסדר זה מאחר שהוא לא רצה תוספת ריבית חריגה או מניות אלא את חובה של קמור כלפיו באופן מיידי, בהיקף של כמה מיליוני שקלים. כלל, שביטחה את האג"ח של החברה־הבת קמור אירופה, אף היא לא הסכימה למתווה זה. לבסוף, דירקטוריון החברה ואסיפת מחזיקי האג"ח היו צריכים לאשר את המתווה, כאשר שני תנאים מתלים אלו גם הם לא התקיימו.

לו מחזיקי האג"ח היו חכמים ולא צודקים, הם לא היו מתעלמים ממנופי הלחץ שיש לבנק הפועלים על דני ברנר וגם על קמור עצמה. הם היו מסתפקים בהסדר הראשוני שהיה מניב להם 75%–80% מחובם בוודאות גבוהה, ולא מנסים לכפות הסדר שהיה אמנם מסדר להם החזר גבוה יותר, אך הסבירות למימושו היתה קטנה בהרבה. כך במקרה של קמור, בנק הפועלים הבין כי הוא צפוי לספוג הפסד של 67 מיליון שקל על אחזקתו באגרי, העדיף להכשיל את המתווה שהושג בלעדיו, ולו כדי להראות למחזיקי האג"ח כי הם לא יוכלו להתעלם ממנו בעתיד. לפחות במקרה של קמור ספציפית, אם מתעלמים מהשפעתה השיווקית של קריסת החברה על בעלי חוב עתידיים, יצאו מחזיקי האג"ח קירחים מכאן ומכאן, כאשר לציבור נגרם הפסד של עשרות מיליוני שקלים.