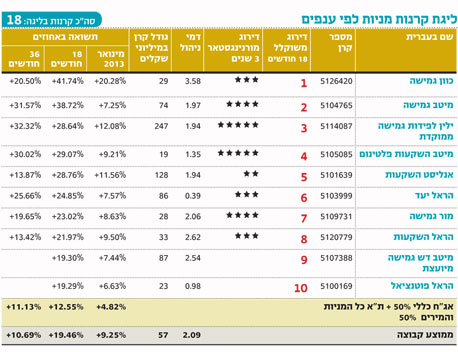

הקרנות הגמישות - מבחן האיכות וחלון הראווה של בתי ההשקעות

כוון גמישה היא הקרן הראשונה בדירוג בליגת הקרנות הגמישות עם תשואות של 42% ב־18 החודשים האחרונים

בטור זה נתמקד בליגת הקרנות הגמישות, שכשמן הן אינן מוגבלות לאפיק השקעה זה או אחר. בניגוד לרוב הקרנות שמציבות בתשקיף רף של מדד ייחוס מובהק ומוגדר, הקרנות הגמישות מנסחות בעצמן את מטרתן: "לנסות להשיג תשואה חיובית ולאורך זמן".

המשקיעים בקרנות אלו מעבירים את ההגה למנהל הקרן, וסומכים על כושר השיפוט שלו וההבנה שלו לאן נושבת הרוח בשווקים הפיננסיים. הגמישות מאפשרת למנהלי הקרנות ולבתי ההשקעות להביא את היכולות שלהם לידי ביטוי. מנהל קרן גמישה טוב יספק תשואה גבוהה (לאורך זמן) תוך ניצול כלל אפיקי ההשקעה הקיימים כגון אג"ח שונות, מניות מקומיות ומטבע חוץ.

קרנות אלו משמשות מעין חלון ראווה למיומנות ואיכות בתי ההשקעות. מבחן האיכות של בתי ההשקעות נמדד בתשואות של 18 הקרנות בקטגוריה בת מיליארד השקלים. אם זהו המבחן, אז ללא ספק יש כמה קרנות המקבלות ציון גבוה ויש כמה שראוי לשלוח אותן למועד ב'. במיוחד קשה שלא לשים לב לפערי התשואות בין הקרנות. בין כוון גמישה לבין הלמן־אלדובי הזדמנות, למשל, פער התשואות עומד על 20% מתחילת השנה, וכ־50% ב־18 החודשים האחרונים.

הראשונה בדירוג ל־18 חודשים היא כוון גמישה עם תשואות של 20.28% מתחילת השנה, 41.74% ב־18 החודשים האחרונים ו־20.50% בשלוש שנים. למנהל הקרן ב־16 השנים האחרונות בני מוזס אין סודות: "אני מחפש חברות, בעיקר בשוק האמריקאי שהן גדולות, בריאות פיננסית ובעלות 'לקוחות שבויים', חברות שמחלקות דיבידנד בכל שנה - וששיעורו עולה בכל שנה.

מה שמייחד את הקרן מהשאר הוא השקעות אך ורק במניות, רובן בשוק האמריקאי (80%) ומקצתן בישראל (12%) ואירופה. הקרן מעדיפה חברות קמעונאיות, פננסים ונדל"ן בהן ויזה, מסטרקארד, גוגל וקרדיט סוויס שהכפילה את שווייה מאז אוגוסט 2012. דמי הניהול של הקרן הם הגבוהים בקטגוריה: 3.58%. "כשנגדל, נשקול להוריד את דמי הניהול", מבטיח מוזס.

עוד קרנות שעברו את המבחן הן מיטב גמישה, ילין לפידות גמישה ממוקדת ומיטב השקעות פלטינום. כולן עם תשואות של מעל 20% בשנה וחצי האחרונות ומעל ל־30% בשלוש השנים האחרונות. קרנות אלו, להבדיל מכוון גמישה, מגוונות יותר בין מניות, אג"ח ונזילות, ומעדיפות באופן מובהק השקעה בישראל. שלוש מהקרנות מבקשות דמי ניהול של קרנות אג"ח מדינה, כלומר דמי ניהול נמוכים (פחות מ־1%). אך הראל יעד, הראל פוטנציאל ואקסלנס אפולו מבקשות הוספה של 5%, כדי להבטיח השקעה לטווח ארוך.

השורה התחתונה:

הקרנות הגמישות בעלות אופק השקעה רחב, שעושות בחירה מדודה של מניות ואג"ח לפי פערי התשואות ביניהן.