ניתוח כלכליסט

ההימור של טדי שגיא משלים את המהפך של אלוביץ'

העסקה למכירת 12% ממניות בי קום לטדי שגיא מצטרפת לזינוק של 50% במניית בזק בשנה האחרונה ולמשיכת הדיבידנדים המואצת. כל אלה מסייעים לאלוביץ' להתאושש מבעיות הנזילות וחוסר האמון של השוק בחברות שבמעלה הפירמידה

בעיות הנזילות של שאול אלוביץ' באינטרנט זהב נפתרו, לפחות זמנית, עםמכירת 12% ממניות ביקומיוניקיישנס (בי קום) על ידי אינטרנט זהב שבשליטת אלוביץ', לאיל תוכנות ההימורים, טדי שגיא, תמורת 125 מיליון שקל.

- בזק תמכור את בניין המרכזייה ההיסטורי שלה ברחוב לינקולן בת"א

- הסינים רוצים לבנות עיר חדשה ליד לטרון

- מגבירים את הקצב: קבוצת ViaEuropa זכתה במכרז מיזם הסיבים של חברת חשמל

תמורת העסקה הועברה כבר ביום חמישי בצהריים לחשבון הבנק של אינטרנט זהב ובקופת החברה יש לאחר העסקה 292 מיליון שקל שפותרים את בעיית תשלום החוב לשנתיים הקרובות. עסקה זו מסמנת את מגמת ההתאוששות שעברה הפירמידה של אלוביץ' בשנה האחרונה.

יורוקום שבבעלות אלוביץ מחזיקה ב־80% ממניות אינטרנט זהב הציבורית, ובעקבות העסקה ירדה האחרונה מאחזקה של 80% בבי קום ל־68%. בי קום מחזיקה ב־31% ממניות בזק ובשרשור מחזיק אלוביץ ב־16.8% ממניות בזק. טרם העסקה, קופת אינטרנט זהב כללה מזומנים בהיקף של 167 מיליון שקל בעוד שעד סוף השנה על החברה לשלם 144 מיליון שקל חובות וב-2014 170 מיליון שקל מתוך חוב כולל של 740 מיליון שקל של אינטרנט זהב שאמור להיפרע עד 2019.

בסוף הרבעון הראשון של 2013 עברה בי קום ליתרת עודפים ראויים לחלוקה חיובית של 47 מיליון שקל, כך שהיא יכולה לחלק דיבידנד לאינטרנט זהב. בעקבות בחירה בשיטת פחת מואץ על עודפי עלות ששילמה בעת רכישת השליטה בבזק, צפויה החברה להקטין את הוצאות העלות ברבעונים הקרובים ולהגדיל את הרווח הנקי.

"החלטה מהירה וחדה"

טדי שגיא שעשה את הונו בפיתוח תוכנות לאתרי הימורים באינטרנט, שומר בקנאות על פרטיותו ועד כה לא נכנס לעסקאות בחברות ציבוריות בארץ. גם הפעם הוא לא יהיה שותף לשליטה ולא ימנה דירקטור מטעמו, שכן מדובר בעיסקה פיננסית עבורו. עם זאת, ההשקעה תחשוף את שגיא בצורה שאיננו רגיל לה מאחר שמדובר באחת החברות הגדולות במשק הישראלי. את הקשר מול שגיא הוביל אור אלוביץ', בנו של שאול אלוביץ'.

טדי שגיא צילום: אוראל כהן

טדי שגיא צילום: אוראל כהן

דורון תורג'מן, מנכ"ל אינטרנט זהב, אמר כי "שגיא הוא משקיע מכובד, עם אורך רוח, שהשאיר רושם מצוין, וקיבל החלטה מהירה וחדה", אמר דורון תורג'מן, מנכ"ל אינטרנט זהב. "נהיה אתו בקשר גם בעתיד, אבל השליטה בבזק נשארת בלעדית בידי אינטרנט זהב", תורג'מן הוסיף ואמר כי "עיסקאות כאלה נעשות על פי רוב בדיסקאונט על מחיר השוק אולם כאון מדובר במחיר עם פרמיה (של 20% - ג.ח.) על מחיר השוק".

שגיא קיבל אופציה לרכוש 3% נוספים ממניות בי קום על פי מנגנון התאמה שבמסגרתו ייבדק מחירן הממוצע כשנה לאחר מועד סגירת העסקה הנוכחית. במקרה שבו מחיר המניה הממוצע של בי קום בשלושת החודשים שלפני מועד הבחינה יהיה גבוה מ־35 שקל, יוכל שגיא לרכוש 3% נוספים לפי מחיר של 35 שקל למניית בי קום. אם מחיר המניה יהיה נמוך מ־35 שקל אך גבוה מ־28 שקל, יקבל שגיא ללא תשלום נוסף מניות בי קום, כך שמחיר הרכישה הממוצע של כל העסקה יותאם כלפי מטה ויישתווה למחיר המניה הממוצע בשלושת החודשים לפני הבדיקה.

חרף העסקה, אלוביץ' לא ויתר עדיין על הנסיון להנפיק אג"ח בהיקף של 600 מיליון דולר בבי קום, בלונדון, אולם ביצועה מעניק לו זמן רב יותר לביצוע ההנפקה.

האג"ח התאוששו

חתימת העסקה עם שגיא מהווה חלק ממגמת ההתאוששות הפירמידה של אלוביץ'. שנה לאחר שאיגרות החוב של החברות במעלה הפירמידה נסחרו בתשואות זבל, הפירמידה של אלוביץ מתאוששת. הזינוק במניית בזק (47% בשנה האחרונה) העלה את שווי ההשקעה, ובמקביל תשואות האג"ח שלה ירדו. גם לאינטרנט זהב, שמוחזקת אף היא על ידי אלוביץ' היה עד לפני שנה שווי שלילי וכיום מצבה שופר.

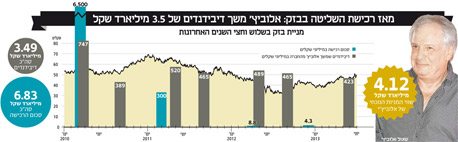

נכון להיום מחזיק אלוביץ ישירות ובאמצעות בי קום בהיקף 4.12 מיליארד שקל (רוב מוחלט של הסכום באמצעות בי קום). מאז כניסתו לשליטה בבזק בשנת 2010 משכה בי קום דיבידנד בהיקף כספי של כ־3.48 מיליארד שקל. זאת לעומת השקעה מצטברת במהלך השנים של 6.8 מיליארד שקל.

העלייה במניית בזק, הנכס היחיד של הקבוצה, משתקף היטב באיגרות החוב של הפירמידה, המראה את חשש המשקיעים מיכולת החזר החוב של אלוביץ'. אינטרנט זהב אג"ח ג' רשמה בשנה האחרונה עלייה של 63%, ובמקביל התשואה עליה ירדה מתשואת זבל של 34% בספטמבר האחרון, לתשואה של 14%.

איגרות החוב מסדרה ב' של בי קום רשמו בשנה האחרונה זינוק של יותר מ־50%. תשואת האג"ח ירדה מרמה של 15% לפני כשנה, לתשואה של 7.2% בלבד. מדובר על אג"ח עם משך חיים ממוצע של 3.7 שנים. הסיבה שהתשואות בבי קום נמוכות נובעות מכך שהיא מחזיקה ישירות בנכס של הקבוצה – כאמור מניות בזק. איגרות החוב הקצרות של בי קום (סדרה א') רשמו בשנה האחרונה זינוק של 25% ונסחרות בתשואה של 2.4% בלבד, לעומת תשואה של כ־12% לפני כשנה.

האג"ח של אינטרנט זהב רשמו עליה חדה אף יותר של עד 57% בסדרה ג' אך למרות העליות החדות התשואת באג"ח של החברה עדיין דו ספרתיות בגלל החשש של המשקיעים שהדיבידנדים מבזק לא יגיעו במעלה הפירמידה עד אליהם.

חלוקה אגרסיבית

אלוביץ' רכש את השליטה בבזק בשנת 2010 מחיים סבן ושותפיו תמורת 6.5 מיליארד שקל. מימון הרכישה נעשה בשיטת הפירמידה. אלוביץ הינו בעל השליטה באינטרנט זהב, שהיא בעלת השליטה ב-בי קומיוניקיישנס שרכשה את השליטה בבזק. בעזרת "מינוף על מינוף" רכש אלוביץ' את בזק עם הון עצמי מינימאלי אך עם סיכון פיננסי גבוה מאוד. הסיכון העיקרי היה על משקיעי האג"ח של חברות האחזקה ופחות על אלוביץ שסיכן הון עצמי נמוך יחסית.

כדי לממן את המינוף הגבוה, היה על בזק לחלק דיבידנדים רבים שמימנו את שכבות הפירמידה. יום לאחר רכישת מניות בזק על ידי אלוביץ, חילקה בזק דיבידנד ענק בסכום של 2.5 מיליארד שקל. כך שפירמידת השליטה של אלוביץ קיבלה מיד בחזרה 746 מיליון שקל מהשקעתה בחברה.

מדיניות הדיבידנדים האגרסיבית שנדרשת על ידי בעל השליטה הובילה לדירקטוריון בזק לקבל החלטה כי החברה תחלק דיבידנד של 3 מיליארד שקל דרך הפחתת הון שיתפרסו על פני השנים 2011-2013, וזאת בנוסף לחלוקה אגרסיבית של דיבידנדים מרווחי החברה. כך יצא שבמהלך כל אחת מהשנים 2010-2012 בזק חילקה דיבידנדים שנתיים של מעל שלושה מיליארד שקל כאשר רווחיות החברה הייתה 2.44 מיליארד שקל ב־2010, 2.06 מיליארד שקל ב־2011 ו־1.85 מיליארד שקל בלבד בשנת 2012.