השורה התחתונה

איגרות החוב עולות כאשר המניות יורדות? הנורמה נסדקה

המתאם בין מניות לאג"ח והקשר בין תלילות העקום לציפיות הריבית הם רק חלק מהמוסכמות שהתערערו עם נאום ברננקי לפני כשבועיים

מתאם המניות והאג"ח

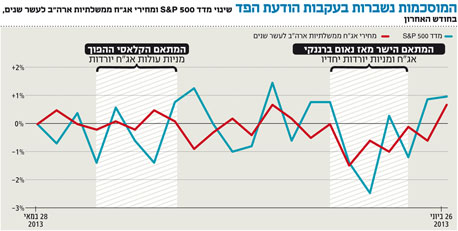

אחת המוסכמות הפופולריות היא המתאם ההפוך בין אג"ח למניות - משקיעים היוצאים ממניות מעבירים את כספם לאג"ח המהוות אלטרנטיבה לכספם. אלא שתיאוריה לחוד ומציאות לחוד. מאז נאומו של ברננקי ראינו דפוס התנהגות שונה לחלוטין - שוקי המניות והאג"ח נעו בכיוונים דומים. עד להודעת הפד לפני כשבועיים, התנהגות המשקיעים היתה בהתאם לכלל האצבע: המניות נטו לעלות בזמן שתשואות האג"ח בארה"ב ירדו ולהפך.

אלא שמאז נאומו של ברננקי, המתאם השתנה לחלוטין: המניות והאג"ח ירדו אלה לצד אלה, והמניות עלו רק לאחר שמחירי האג"ח חזרו לעלות. התנהגות השוק היום היא תוצר של מדדי המניות בשווקים מרכזיים (המפותחים בעיקר) שעלו בשנה האחרונה בכ־25%. עליות שהן תוצר של שילוב של ריבית ותשואות נמוכות באג"ח לטווח ארוך הנהנות מביקושים משמעותיים מהבנקים המרכזיים המדפיסים כסף בהיקפים חסרי תקדים. כמו כן, שימוש בשעורי היוון נמוכים מעלה את שווי הנכסים, ולכן החשיבות לתשואות הארוכות באג"ח הממשלתיות.

תלילות העקום

גם הקשר בין תלילות העקום לציפיות הריבית לא עמד במבחן המציאות. הדעה הרווחת היא כי עקום "נורמלי" העולה משמאל לימין מלגלם סיכון ריבית. ככל שהתלילות גבוהה יותר, כך ניתן להניח ציפיות לעלייה עתידית בריבית.

ובאמצעות העקום דורשים המשקיעים פיצוי בתשואה עבור השקעה לטווח ארוך יותר. הסתכלות על מבנה העקום בישראל מאז תחילת השנה מלמדת על עלייה בתלילות במקביל לתוואי הורדת הריבית של בנק ישראל. עליית התלילות הגיעה משילוב של הורדת ריבית כפולה בחודש מאי במקביל לעליית תשואות חדה בארה"ב. עליית התשואות בארה"ב משכה את התשואות הארוכות בישראל למעלה בעוד הורדת ריבית בנק ישראל ב־0.5% במצטבר משכה את התשואות הקצרות מטה. פרסום מדד מאי שהפתיע כלפי מטה וסימני האטה בצמיחה, הוביל משקיעים רבים למסקנה כי הריבית בארץ תמשיך לרדת.

הקשר בין תלילות העקום לצפי הריבית העתידית אינו חד־ממדי, והוא עשוי לשקף עלייה בסיכון הריבית לטווח ארוך. על כן כללי אצבע לא יכולים להחליף הערכה מושכלת לגבי הקשר בין מבנה העקום למצב הכללי וציפיות הריבית. ניתן להניח שעליית תשואות בארה"ב תוביל לעלייה מקבילה גם בתלילות בישראל. עם זאת, יציבות או ירידת תשואות עשויות לספק קרקע נוחה להמשך מגמה חיובית באג"ח הממשלתיות והקונצרניות.

כיוון השווקים

נקודה מעניינת נוספת הנה הקשר בין הנתונים הכלכליים המתפרסמים לכיוון השווקים. מבחינת המשקיעים, הגורם המשמעותי ביותר לעליות במחירי הנכסים הנו הדפסת הכסף ולאו דווקא מצב הכלכלה. כתוצאה מכך נוצר מצב פרדוקסלי שהודעות שליליות נוטות לקבל ביטוי חיובי בשוקי המניות והאג"ח, בזמן שהודעות חיוביות נוטות להשפיע לשלילה. בשבוע המסחר האחרון ראינו זאת בארבעה מתוך חמשת ימי המסחר. די להסתכל על מחירי המניות והאג"ח הגבוהים ולהשוות אותם לצמיחה האנמית במרבית מדינות העולם כדי להבין שהסיפור המרכזי הוא לא הכלכלה אלא ההזרמה הכספית. מגמה חיובית זו יכולה להימשך גם בתשואות של 2.5% באג"ח האמריקאיות. אף שאנו נמצאים אחרי עליית תשואה חדה יחסית, מרמה של 1.6% בחודש בפרואר ל־2.5% היום, הרמה הנוכחית עדיין נמוכה.

כדי לכמת את פוטנציאל הרווחים בשווקים והקשר לשוק האג"ח האמריקאי, נעשה את התרגיל הבא: כמה שווה חברה המרוויחה 20 מיליון דולר, כל שנה ללא סיכון? הפתרון קשור בתשואות אג"ח חסר סיכון לטווח ארוך (אג"ח אמריקאית לעשר שנים). אם ניקח תשואה מאפיינת לטווח ארוך של 4% נקבל שווי של 500 מיליון דולר. אם נבצע את ההיוון לפי התשואה הנוכחית של 2.5% נקבל שווי של 800 מיליון דולר. כלומר, אותה חברה, עם אותו הרווח רק בשווי גבוה ב־60%.

הפעם האחרונה שתשואות האג"ח הארוכות בארה"ב היו ברמה "נורמלית" של 4%, היתה ביוני 2008. מאז עלה מדד S&P 500 בכ־27% כך שבהנחה שהרווח המצרפי של החברות לא קטן בצורה משמעותית והסיכון נשאר דומה, ניתן לראות עוד מקום לעליות בשווקים ברמות תשואות אלו.

אף ששוק המניות בישראל נראה מנותק מהעולם, ההשפעה העיקרית היא דרך האג"ח. התייצבות ברמת התשואות בארה"ב סידרה למשקיעים בישראל שבוע מצוין בשוק האג"ח הממשלתיות, שהקרין על האפיק הקונצרני. המשך יציבות בתשואות האמריקאיות או ירידת תשואות עשויים לפגוש את שוק האג"ח המקומי בנקודה נוחה להמשך עליות שערים. המרווחים שנפתחו באפיק הקונצרני עשויים להיסגר במהרה ללא "הפרעות" מכיוון התשואות בארה"ב.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות

משבירת מוסכמות בנוגע להתנהגות השווקים עולה כי אין להניח קיומן של אקסיומות ויש צורך בגמישות מחשבתית כדי להבין את הדינמיקה של השווקים