להתגבר על טראומת הסאב־פריים

על אף הטלטלה שחווה עולם הבנקאות להשקעות במשבר הכלכלי ב־2008 הוא הצליח להתאושש, זאת בעיקר הודות למסחר באג"ח, במטבעות ובסחורות. אולי המשקיעים עדיין לא ממהרים לחזור לתחום, אך הוא יכול לספק ביצועים חזקים בתקופה של גאות בשוק

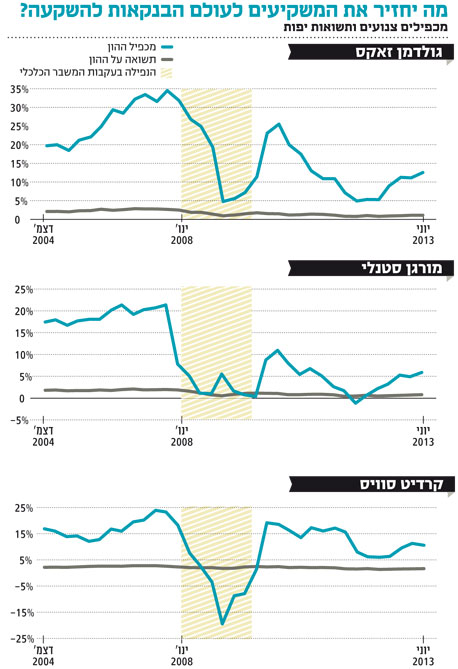

טרם המשבר של 2008 נחשב עולם הבנקאות להשקעות לאחד התחומים הנוצצים ביותר עבור משקיעים. מדובר היה בחברות עם "רישיון להדפיס כסף" שהשיגו תשואה על ההון של 20% וצפונה, תוך שהן נסחרות במכפילי הון של 2 ומעלה. אלא שמשבר 2008 חשף את שבריריותן של חברות אלו שפעלו ברמות מינוף גבוהות תוך רכישת ני"ע מסוכנים שספגו ירידות חדות. כשמריל לינץ' נרכש על ידי בנק אוף אמריקה, היו כאלה שהספידו את הענף כולו בטענה שרק בנקים מסחריים ישרדו בסופו של יום.

אלא שמאז 2009 התאוששו הבנקים להשקעות באופן ניכר בעיקר בגלל רווחים אדירים בתחום ה־Fixed Income, Currencies Commodities או ה־FICC. מדובר במסחר באג"ח, במטבעות ובסחורות שנהנו מרוח גבית אדירה של הורדת הריבית והשקת תוכנית ההקלה המוניטרית (QE). תחום ה־FICC הניב רווחי השקעה אדירים בעיקר בתחום האג"ח, רווחים שתרמו באופן עקיף להגדלת המחזורים בתחום המטבעות והסחורות.

כמו כל דבר גם לגאות הזו יש סוף. לתשואות האג"ח אין לאן לרדת יותר, והבנק המרכזי של ארה"ב כבר מאותת לשוק שהוא יפסיק לרכוש אג"ח במוקדם או במאוחר. בסופו של דבר, מחזורי המסחר בתחום ה־FICC התייבשו והבנקים התחילו לרשום הפסדי הון עבור מלאי האג"ח שהן מחזיקות בנוסטרו. ההערכות מדברות על ירידה של כמיליארד דולר בהכנסות בתחום ה־FICC לכלל התעשייה ברבעון הנוכחי.

מורגן סטנלי צילום: בלומברג

מורגן סטנלי צילום: בלומברג

מכפיל צנוע ומניות זולות

המשקיעים לא התרשמו יתר על המידה מההתאוששות בתוצאות הבנקים להשקעות בהובלת תחום ה־FICC. רוב הבנקים להשקעות נסחרים סביב ההון העצמי שלהם תוך שהם משיגים תשואה על ההון הנעה סביב ה־9%–11%.

קיים מתאם גבוה בין מכפילי ההון שבהם נסחרים הבנקים להשקעות לבין התשואה על ההון שהם משיגים. מדובר במכפילים צנועים בהשוואה לימי הזוהר, וניתן למצוא לא מעט בנקים מסחריים שנהנים מרמת רווחיות גבוהה וממכפילים גבוהים יותר. לכן, מחירי המניות של אותם בנקים להשקעות אינם יקרים.

עם זאת, המשך כדאיות ההשקעה בענף הבנקאות להשקעות תלוי במידה רבה בחידוש מנועי צמיחה חלודים ששירתו אותם היטב בעבר, זאת במטרה לחפות על הירידה בהכנסות תחום ה־FICC שצפויות להיות חלשות לתקופה מתמשכת. את המנוע אפשר אולי לזהות בתחומי החיתום, המיזוגים והרכישות והמסחר במניות. עד פרוץ המשבר ב־2008 הניבו תחומים אלו הכנסות יפות.

בשנים האחרונות המגזר העסקי התנהל בשמרנות, ולכן היו מעט הנפקות ומיזוגים ורכישות וההכנסות בתחום זה דעכו. לאחרונה, על רקע ההתייצבות בכלכלה העולמית, ניכרת מגמת שיפור בהיקף ההנפקות והרכישות. גם המשקיעים בתחום המניות הדירו רגליהם מהמסחר, אך עתה, על רקע סביבת הריבית האפסית, עלולים משקי הבית לחזור לשוק המניות.

כיצד להשקיע בסקטור?

אנו מעדיפים את בנק גולדמן זאקס - בנק שממשיך לדבוק במודל של בנקאות להשקעות טהורה, ולאו דווקא משום שלאורך זמן הוא מצליח לנהל את עסקיו בתחום ברמת רווחיות טובה מהמתחרים ומבלי להסתכן בלקיחת סיכונים מיותרים. גם מורגן סטנלי האמריקאי וקרדיט סוויס השוויצרי התעקשו לשמור על פעילות ענפה בתחום הבנקאות להשקעות. שני בנקים אלו נשענים יותר על תחום ה־ Wealth Management (ניהול נכסים לאנשים עשירים) מאשר גולדמן זאקס.

בנקים אחרים כגון UBS, דויטשה בנק וברייסלס הם אפשרויות טובות, אלא שבנקים אלו נמצאים באמצע תהליך שנועד להפחית את התלות בתחום הבנקאות להשקעות, התמקדות בבנקאות מסחרית וניהול נכסים תוך ניסיון להתאים את עצמם להעדפת המשקיעים לתמהיל עסקים סולידי יותר.

לטעמנו, ההשקעה בבנקאות להשקעות נועדה לספק ביצועים חזקים בתקופה של גאות בשוק ההון אף על פי שזה כרוך לעתים קרובות בתנודתיות חריפה בדו"חות הכספיים, ולכן אנו מעדיפים בנקים להשקעות עם מיקוד יותר אגרסיבי.

אלטרנטיבות השקעה מומלצות - בנקאות להשקעות

גולדמן זאקס (GS)

הבנק האמריקאי שממשיך לדבוק במודל של בנקאות להשקעות טהורה. גולדמן זאקס מצליח לנהל את עסקיו בתחום ברמת רווחיות טובה מהמתחרים ומבלי להסתכן בלקיחת סיכונים מיותרים. בנק ההשקעות נסחר לפי שווי שוק של 72 מיליארד דולר, שמשקף מכפיל רווח של 9 ומכפיל הון של 1.02. תשואת הדיבידנד עומדת על 1.3%. במהלך המשבר של 2007–2009 הבנק קיבל הזרמת הון מהמשקיע האמריקאי וורן באפט.

מורגן סטנלי (MS)

בנק השקעות אמריקאי שנסחר לפי שווי שוק של 52 מיליארד דולר, שמשקף מכפיל רווח של 14 ומכפיל הון של 0.85. תשואת הדיבידנד עומדת על 0.7%. מורגן סטנלי נשען יותר על תחום ה־Wealth Management (ניהול נכסים לאנשים עשירים) מאשר גולדמן זאקס אך עדיין נותר פעיל מאוד גם בתחום בנקאות השקעות טהורה.

במהלך המשבר של 2007–2009 הבנק קיבל הזרמת הון הן מממשלת סין דרך זרוע ההשקעות שלה בשם CIC והן מבנק מיצובישי היפני.

קרדיט סוויס (CS)

בנק השקעות שוויצרי שנסחר לפי שווי שוק של 48 מיליארד דולר, שמשקף מכפיל רווח של 17 ומכפיל הון של 1.06. תשואת הדיבידנד עומדת על 0.3%. במהלך המשבר של 2007–2009 הבנק קיבל הזרמת הון מממשלת קטאר. המשך כדאיות ההשקעה בענף הבנקאות להשקעות וכך גם בקרדיט סוויס תלוי במידה רבה בחידוש מנועי צמיחה חלודים ששירתו אותם היטב בעבר, למשל תחומי החיתום, המיזוגים והרכישות והמסחר במניות, שעד פרוץ המשבר ב־2008 הניבו הכנסות יפות.

שורה תחתונה: השיפור המסתמן בתחום החיתום, מנוע הצמיחה ששירת היטב את ענף הבנקאות להשקעות בעבר, מגדיל את כדאיות ההשקעה בענף

הכותב הוא מנהל מחלקת המחקר בפסגות ברוקראז'