עדכון המדדים יגדיל את הפיזור והתשואה

עדכון מדדי תל בונד מחר לא יתבטא רק בשינוי בתמהיל האג"ח, אלא גם בשיטה אשר תגביל את המשקל המקסימלי של מנפיק בודד

- אג"ח הים התיכון: לקראת הישורת האחרונה של 2013

- אג"ח הים התיכון: כשהחשש עולה בורחים לקצוות

- אג"ח הים התיכון: כיצד להרוויח מהנפקה מבלי להשתתף במכרז

בנוסף לשינוי באג"ח הנכללות במדדים, ייערך שינוי משקולות במדד וגם לכך תהיה השפעה על זרימת הכסף. לדוגמה, שווי תעודות הסל העוקבות אחרי מדד תל בונד־60 עומד על כ־3.6 מיליארד שקל. די בשינוי של 0.5% במשקל ני"ע במדד כדי לגרום להזרמת פקודות קנייה או מכירה בשווי של כ־18 מיליון שקל.

משקיעים ומנהלי השקעות אקטיביים יכולים לבצע פעולות הכנה ולייצר עודף תשואה משמעותי כתוצאה מהעדכון, על ידי רכישת אג"ח שצפויות לזכות בזרימה כספית הגבוהה באופן משמעותי מהמחזור היומי הממוצע, ומכירת אג"ח שצפויות לסבול כתוצאה מהוראות מכירה חריגות. ביום ההחלפה נוהגים משקיעים לפעול נגד כיוון תעודות הסל, למכור להן סחורה יקרה ובתמורה לרכוש סחורה זולה. לעתים אג"ח שיוצאות מתל בונד מהוות הזדמנות קנייה היות שרק לחץ של תעודות הסל הוא הגורם לירידת שער האג"ח.

בעדכון הנוכחי יחולו גם כמה שינויים במתודולוגיה, החשוב ביותר בהם נוגע למשקל המקסימלי של מנפיק בודד במדדים. על פיו, כמות האג"ח המקסימליות שיוכלו להיכלל במדדי תל בונד־20 ו־40 תעמוד על שתיים וארבע בהתאמה. בנוסף, משקלה של סדרה בודדת במדדי תל בונד־40 ו־60 יוגבל ל־6% ו־4% בהתאמה, ובתל בונד־תשואות יוגבל המשקל המקסימלי של מנפיק בודד ל־20% מהמדד.

משמעותם של שינויים אלו יכולה להיות גדולה. אם עד כה כ־50% ממדד תל בונד־60 יוצגו על ידי אג"ח מסקטור הבנקאות, הרי שלאחר השינוי משקל הבנקים במדד יורד ל־40% ובמדד תל בונד־20 משקל הבנקים צפוי לרדת מכ־60% לכ־35%. במקום 12 אג"ח בנקאיות, לאחר השינוי יישארו במדד שבע בלבד. בכך הופכת הבורסה את המדדים למפוזרים יותר ומאפשרת למי שמעוניין להיחשף לסקטור הבנקאות, שמהווה להערכתנו תחליף עם תשואה משודרגת לאג"ח הממשלתיות, לעשות זאת באמצעות קרנות נאמנות ייעודיות ומדד תל בונד־בנקים. המשקל שפינה סקטור הבנקים עובר בעיקר לסקטור הנדל"ן והבינוי.

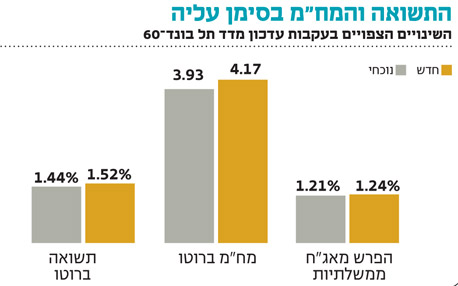

ירידת המשקל של האג"ח הבנקאיות גוררת גם עלייה בתשואה לפדיון. אם לפני השינוי התשואה לפדיון במדד תל בונד־60 היתה כ־1.44%, הרי שלאחריו היא עולה ל־1.52%, זאת לצד עלייה קלה במח"מ מכ־3.9 שנים לכ־4.2 שנים. במדד תל בונד־תשואות הכולל אג"ח בדירוגי השקעה נמוכים יותר של -BBB עד A, צפויות להתחלף אג"ח מסקטורים שונים, אך גם לאחר השינוי שומר המדד על עודף תשואה משמעותי לעומת מדדי תל בונד המסורתיים.

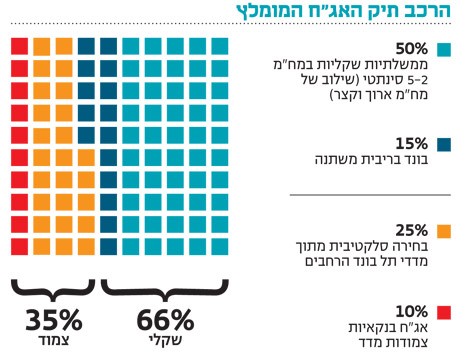

כך, לדוגמה, התשואה לפדיון בתל בונד־תשואות צפויה לעלות לכ־3.3% במח"מ של כ־3.2 שנים לעומת תשואה לפדיון של כ־3.14% במח"מ של כ־3.1 שנים. הדרך הנכונה ביותר ליהנות מהשינויים היא לבצע בחירה סלקטיבית מתוך מדדי תל בונד הרחבים ובכך ליהנות מכל העולמות.

מבדיקה הכוללת את השווי המצרפי של תעודות הסל על מדדי תל בונד והשינויים הצפויים בתמהיל המדדים ובמשקולות האג"ח המרכיבות אותן, עולה כי יש מקום לטקטיקה חכמה.

כך, לדוגמה, צפויים ביקושים גדולים ביותר לאג"ח גזית גלוב י"א שצפויה להצטרף לתל בונד־20, ותעודות הסל צפויות להזרים לה במסחר הנעילה כ־156 מיליון שקל. אם נחלק סכום זה במחזור היומי הממוצע ברבעון האחרון שעומד על כ־8.8 מיליון שקל, אזי מדובר ביחס כיסוי של כ־17 יום. מעניין יהיה לראות האם אכן הנייר יעלה באופן חריג וניתן יהיה למכור אותו לתעודות הסל במחירים אטרקטיביים.

האג"ח שצפויה לספוג את ההיצעים הגדולים ביותר הנה לאומי מימון ז', שצפויה להוראות מכירה של כ־136 מיליון שקל בשל יציאתה מתל בונד־20. אם נחלק את ההיצע הצפוי במחזור היומי הממוצע של הנייר אשר עומד על כ־6.3 מיליון שקל, הרי שנקבל יחס כיסוי של 21 יום.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות