עמיתים עלולה למחוק מיליוני שקלים על הלוואה פרטית לבזן

בדו"חות קרנות הפנסיה הוותיקות רשומה הלוואה של כ־80 מיליון שקל לבזן שנועדה למימון הפצחן. בסוף יוני 2013 כבר שיערכה עמיתים את ההלוואה ב־7% כלפי מטה. מאז 2010 ירד דירוג ההלוואה מ־-A ל־BBB

הצרות בחברת הזיקוק בזןצפויות להשפיע לא רק על מחזיקי האג"ח הסחירות של החברה שסובלים באופן מיידי מעליית התשואות של האג"ח ומהחשש כי החוב לא יוחזר במלואו ובמועדו, אלא גם על גופים שסמכו על איתנותה של החברה והעניקו לה הלוואות נוספות באופן פרטי.

- בזן: ההנהלה טעתה, העובדים ישלמו את המחיר

- אחרי שאיבדה 25% בחודש: מעלות הורידה את דירוג האשראי של בזן

- אנטרופי: "האג"ח הקצרות של בזן מהוות הזדמנות השקעה"

ביוני 2010 העניק קונסורציום של מלווים - שכלל את הבנקים לאומי, דיסקונט, הבינלאומי, מזרחי טפחות ואיגוד, את חברות הביטוח הראל וכלל ואת קרנות הפנסיה הוותיקות עמיתים - הלוואה של 600 מיליון דולר לבזן שנועדה לשמש למימון פרויקט הפצחן המימני. מדובר במתקן שבנתה בזן ואמור לאפשר לה להפיק יותר תזקיקים בעלי ערך מוסף גבוה מכל חבית ולהגביר את גמישות בית הזיקוק בבחירת חומרי הגלם ותמהיל המוצרים, כדי להתאימם לתנאי שוק משתנים.

בתי זיקוק קיוו שהשינוי במערך הייצור יצליח להגדיל את ה־EBTIDA של החברה ב־300 מיליון דולר, אך תוצאות הרבעון השני של 2013 אותתו אחרת. התברר כי השיפור התפעולי לא עומד בציפיות וזאת על רקע קריסת מרווחי הזיקוק (הפער בין מחיר הנפט הגולמי שבזן רוכשת למחיר מוצרי הדלק שהיא מזקקת ומשווקת). כעת נסחרות האג"ח הסחירות של בזן בתשואות המשקפות את חשש המשקיעים כי החברה לא תוכל לעמוד בכל התחייבויותיה במועדן.

דו"ח הנכס הבודד

אלא שבהלוואות הפרטיות, שנתפרות בין הלווה למלווה, התנאים שבהם ניתנו אינם שקופים. בכל זאת, ניתן לדלות מעט פרטים על ההלוואה ותנאיה דרך דו"ח הנכס הבודד -דו"ח שגופי הפנסיה חייבים לפרסם מדי רבעון, שחושף את פרטי ההשקעות שלהם ברמת הנכס הבודד.

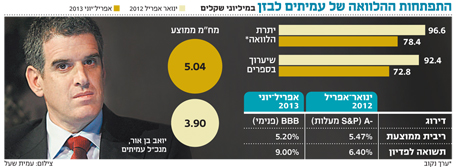

לפי דו"ח הנכס הבודד של קרנות הפנסיה הוותיקות עמיתים - קרנות הפנסיה שהולאמו על ידי המדינה ומנוהלות היום על ידי יואב בן אור - היקף החוב של בזן לעמיתים עומד על כ־80 מיליון שקל. ההלוואה משוערכת, נכון לסוף הרבעון השני של 2013, ב־7% כלפי מטה (היקף החוב המדויק עומד על 78.4 מיליון שקל, בעוד השווי ההוגן של ההלוואה עומד על 72.8 מיליון שקל).

מבחינת התפתחות ההלוואה לאורך הרבעונים מתגלה נתון מעניין שלפיו ההלוואה זכתה תחילה לדירוג -A, וזאת על בסיס מודל דירוג פנימי שערכה עמיתים ואשר אושר על ידי אגף שוק ההון במשרד האוצר. ברבעון השלישי של 2011 קיבלה ההלוואה לפתע דירוג זהה אמנם, אך מטעמה של חברת הדירוג החיצונית S&P מעלות.

ברבעון השלישי של 2012 הורידה מעלות את דירוג ההלוואה ל־+BBB, והתשואה לפדיון של ההלוואה עלתה מ־6.4% בממוצע ל־7.9%. באופן מפתיע, ברבעון השני של 2013 חזרה עמיתים לדרג עצמאית את ההלוואה והעניקה לה דירוג נמוך יותר של BBB, כשהתשואה לפדיון כבר עמדה על כ־9%.

ל"כלכליסט" נודע כי שיטת ניהול ההשקעות של עמיתים פועלת באופן שמרני - מנהלי ההשקעות בוחנים הן את הדירוג הפנימי והן את הדירוג של חברת הדירוג החיצונית, וכאשר הדירוג הפנימי נמוך יותר, הם משתמשים בו ולהפך. ככל הנראה, כיוון שהדירוג של מעלות היה גבוה יותר מהדירוג הפנימי של עמיתים בעת פרסום הדו"ח, נבחר הדירוג הפנימי.

בינתיים, הורידה שלשום S&P מעלות את דירוג האג"ח הסחירות של בזן ל־-BBB עם אופק דירוג שלילי, והודיעה כי אם לא יהיה שינוי משמעותי לטובה במצב החברה, גם עמיתים צפויה להידרש לבצע ברבעון השלישי הורדת דירוג שתגרור בהתאם צורך לשערך כלפי מטה את ההלוואה באופן שעלול להשפיע לרעה על התשואה של הקרן.

בזן צילום: גיל נחושתן

בזן צילום: גיל נחושתן הדירוג של הראל שונה

עצם העובדה שביחס להלוואות פרטיות אין כללים ברורים לגבי האופן שבו מתבצע השיערוך של ההשקעה, יוצר מצב שבו הגוף המוסדי יכול להפעיל שיקול דעת ולקבל באופן עצמאי, גם על בסיס מודל דירוג פנימי, החלטה אם לבצע או לא שיערוך כלפי מטה של ההלוואה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

כך, למשל, חברת הביטוח הראל, שאף היא השתתפה בקונסורציום למתן ההלוואה, דירגה אותה נכון לסוף יוני בדו"ח הנכס הבודד בדירוג +BBB, גם על בסיס דירוג פנימי שלה. כלומר, הראל ועמיתים בחרו לדרג את ההלוואה באופן שונה.