ההימור על אג"ח ממשלתיות שלח את מגדל לתחתית הדירוג

מגדל נמצאת בתחתית טבלת התשואות בפנסיה ובביטוחי המנהלים מינואר. קרן הפנסיה של הפניקס זינקה מהמקום האחרון בסוף 2012 למקום הראשון לשלוש שנים ב־2013

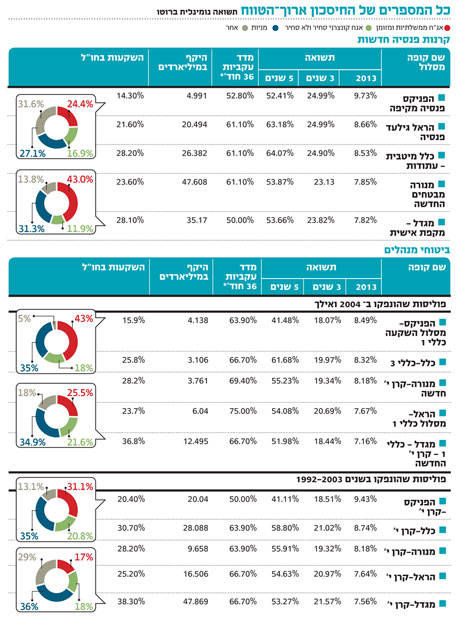

קרנות הפנסיה וביטוחי המנהלים סיימו בסערה את הרבעון השלישי של 2013. הגאות הנמשכת בשוקי ההון, ובמיוחד בשוקי המניות בארץ ובעולם, סייעה לחמש קרנות הפנסיה הגדולות בישראל להציג בסוף הרבעון תשואה ממוצעת של 8.5% מתחילת השנה ושל יותר מ־57% בחמש השנים האחרונות, עם נכסים בהיקף של 134.6 מיליארד שקל.

הפוליסות הוותיקות של ביטוחי המנהלים שהונפקו בין השנים 1992 ו־2003 ומנהלות 122 מיליארד שקל, רשמו תשואה ממוצעת של 8.3% מתחילת 2013 ושל כ־53% בחמש שנים. ולבסוף, הפוליסות החדשות, המנהלות קצת פחות מ־30 מיליארד שקל, רשמו תשואה של כ־8% מינואר, ושל 53% בחמש השנים האחרונות.

המגמה שנצפתה בסיכום המחצית הראשונה נמשכה גם לאחר הרבעון השלישי. הפניקס מקבוצת דלק הציגה ביצועים חלשים בין 2008 לסוף 2012 ופיגרה אחרי המתחרות בענף. בעקבות החולשה המתמשכת מונה באוגוסט 2012 שי יצחקי, שניהל עד אז את תיק הנוסטרו של החברה, למנהל השקעות עמיתים. באפריל מונה רועי יקיר, שהיה עד אז מנהל ההשקעות הראשי של כלל ביטוח, למנהל ההשקעות הראשי בהפניקס.

חילופי המנהלים סייעו

השינויים הפרסונליים עזרו, והם מתבטאים בביצועים המרשימים של הפניקס מאז ינואר בכל האפיקים. קרן הפנסיה שלה, הקטנה מבין חמש הגדולות, רשמה מתחילת 2013 תשואה של 9.7% — לעומת הקרן שבמקום השני, הראל גילעד, שעלתה בקצת פחות מ־8.7%. הביצועים הטובים של קרן הפנסיה של הפניקס, שהיתה מדורגת בסוף 2012 במקום האחרון בתשואה לשלוש שנים, דחפו אותה להוביל בתשואה לשלוש שנים עם תום הרבעון השלישי, יחד עם הראל.

גם בביטוחי החיים, קרן י' של הפניקס מובילה עם תשואה של 9.4% מינואר, אך כדי להשלים את הפער בטווח של שלוש וחמש שנים, שם הפניקס עדיין ניצבת בתחתית הטבלה, תצטרך הפניקס להמשיך להציג את הביצועים החזקים של החודשים האחרונים.

מי שבולטות בטווחים הארוכים של חמש שנים הן כלל ביטוח והראל. כלל ביטוח מציגה תשואה מרשימה של 64% במצטבר בקרן הפנסיה מיטבית עתודות והראל גילעד קצת מאחוריה עם 63%. גם בביטוחי החיים, קרן י' של כלל בולטת מעל המתחרות עם תשואה מצטברת של 58.8% לחמש שנים — 4% מעל קרן י' של מנורה, הניצבת במקום השני.

בחירה בנייר בודד

לדברי רועי יקיר, הנתונים הטובים הם בעיקר תוצאה של "בחירה מוצלחת שלנו ברמת הנייר הבודד, גם במניות וגם באג"ח קונצרניות. בנוסף, אנחנו בתהליך שנמשך כבר שנה שלמה של חיזוק השדרה המקצועית, בין היתר גם במחלקות חו"ל, והדברים מניבים תוצאות. בנוסף, מה שעוד עזר להציג ביצועים עודפים היה העובדה כי במחצית הראשונה של השנה היינו יותר קצרים במח"מ בתיק האג"ח שלנו לעומת המתחרים".

בראייה קדימה אומר יקיר: "אנחנו עדיין חושבים שחשיפות לשוקי המניות הן יותר מעניינות משוקי החוב, בגלל הריביות הנמוכות. עם זאת, ברור לנו שחלק ממחירי המניות נובע רק מהריביות הנמוכות, וזה מחייב משנה זהירות, הן בבחירה גיאוגרפית של ההשקעות והן ברמה הפרטנית של מניות, בהתחשב באפשרות של שינוי כיוון בשווקים".

חולשה בכל האפיקים

מי שמשתרכת עדיין בתחתית הטבלאות היא חברת הביטוח מגדל. לאחר שבלטה לטובה בשנת 2012, מגדל מציגה ביצועים חלשים בכלל האפיקים. מגדל שניצבת בשליש התחתון של טבלאות התשואות בקרנות ההשתלמות וקופות הגמל, ניצבת בתחתית הטבלה בפנסיה ובביטוחי המנהלים מתחילת השנה. לדוגמה, קרן הפנסיה שלה, מקפת אישית, רשמה תשואה של 7.8% מתחילת השנה.

אף שהחשיפה המנייתית של מגדל גדולה מזו של הפניקס, במגדל בחרו אסטרטגיה שכללה אחזקה של אג"ח ממשלתיות בשיעור גדול (כ־43% מהתיק כולל מזומן) משמעותית מהמתחרים. האפיק הממשלתי לא רשם ביצועים חזקים כמו בשנת 2012, ובהתאם לכך, גם מגדל.