היפוך מגמות בשוק האשראי: החברות מורידות מינוף, משקי הבית שוקעים בחובות

הצריכה הפרטית עלתה ב־5.6% ברבעון. המשך הגיוסים בקרנות המנייתיות בארץ ובעולם יתדלק את המדדים לעבר שיאים חדשים

בנק ישראל החליט בשבוע שעבר להשאיר את הריבית במשק ללא שינוי. זאת בזמן שעל פי תשואות המק"מ ניתן לגזור כי היו משקיעים שציפו שהריבית תרד. בהסתכלות על רכיבי הצמיחה במשק עולה כי למרות הפסימיות בקרב חלקים משמעותיים מהציבור, הפתיעה הצריכה הפרטית, שצמחה ב־5.6% ברבעון במונחים שנתיים, והפכה למנוע הצמיחה העיקרי של ישראל. אם נוסיף לכך את שיעור האבטלה הנמוך ואת מדד אוקטובר שהפתיע כלפי מעלה, הרי שייתכן כי המשקיעים צריכים להתחיל לתמחר העלאת ריבית ולא לצפות להורדה נוספת.

למרות הנתונים המרשימים משוק העבודה והצריכה הפרטית, נראה שהמצב מורכב יותר. הצמיחה ברבעון השלישי הסתכמה ב־2.2% בלבד, והתחזיות לגבי הצמיחה העולמית והמקומית עודכנו כלפי מטה. מכאן שקשה לכאורה להבין את התרוממות הרוח של הצרכן הישראלי. יש המייחסים את חגיגת הצריכה לעליות במחירי הנכסים. שווי תיק הנכסים של הציבור עלה ריאלית בשנה האחרונה בכ־8%, מה שגורם לתחושת עושר ומעודד רכישה. מנגד, אוכלוסיות רחבות שלא הספיקו לרכוש דירה נאלצות להוציא סכומים הולכים וגדלים מהכנסתם הפנויה לתשלום שכר דירה.

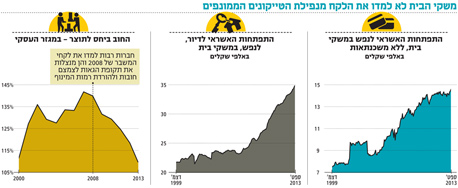

כדי להבין את סוגיית הצריכה והפער שבין התחושות הפסימיות לנתונים בפועל, בחרנו לבדוק את תיק האשראי של משקי הבית שמושפע באופן משמעותי מהמשכנתאות. אך הנקודה המשמעותית והמדאיגה היא ניתוח תיק האשראי של הציבור בנטרול המשכנתאות.

מגמה קיצונית ומסוכנת

כפי שניתן לראות בגרף המצורף, האשראי לנפש בישראל גדל באופן משמעותי גם בנטרול ההלוואות לדיור, ונראה כי הריבית הנמוכה מעודדת את הציבור לקחת הלוואות ו"ליהנות מהחיים". כסיכום ביניים של התנהגות הציבור נציין שתי מסקנות עיקריות: הראשונה, הצריכה הנוכחית אינה נובעת רק משיפור במצב הכלכלי, עליות במחירי הנכסים ושיעור אבטלה נמוך, אלא מגידול בהלוואות. מכאן שהיכולת של הצריכה הפרטית להמשיך ולתמוך בצמיחת המשק הולכת וקטנה.

המסקנה השנייה שעולה היא שככל שהריבית במשק תישאר נמוכה ליותר זמן, כך מגמה זו עלולה להפוך לקיצונית ומסוכנת יותר. ציבור ממונף בתקופה כלכלית טובה זה בסדר, הבעיה עלולה לצוף דווקא כשהמשק ייכנס לתקופה כלכלית שלילית, ואז כמות החוב תהפוך למשקולת שתקטין את הצמיחה ותכביד על המשק.

אז למה להעלות ריבית? כי בדומה לאדם היושב בבר ושותה בזמן שכרטיס האשראי נמצא אצל הברמן, כך גם המצב הכלכלי. ככל שנדחה את ההתמודדות עם ההשלכות השליליות של הריבית הנמוכה, כך נתעורר עם חשבון מנופח וכאב ראש חזק יותר.

בניגוד לציבור שמתמנף, חברות רבות למדו את לקחי המשבר של 2008, והן מנצלות את תקופת הגאות לצמצם חובות ולהוריד את רמות המינוף. כמו כן, הבנקים מקטינים את כמות ההלוואות בשל מגבלות בזל 2 ו־3, והמשקיעים המוסדיים פועלים בסביבת "פוסט־חודק" שמאלצת את החברות להתחייב לאמות מידה פיננסיות, תניות חוזיות ו/או ביטחונות בבואם לגייס חוב חדש. כתוצאה מכך אנו רואים שיפור באיכות האג"ח לצד חברות שמעדיפות לצמצם מינוף.

הציבור מגהץ (אילוסטרציה) צילום: shutterstock

הציבור מגהץ (אילוסטרציה) צילום: shutterstock

הציבור מגהץ (אילוסטרציה) צילום: shutterstock

הציבור מגהץ (אילוסטרציה) צילום: shutterstock שוק קונצרני "משעמם"

מבחינת המשקיעים אין פלא שמרווחי התשואה נמצאים בשפל, שכן שילוב של ריבית אפסית, איכות חוב משופרת וירידה ברמות המינוף מייצר שוק איכותי יותר. מרבית הסדרי החוב שקשורים לטייקונים ולחברות שהנפיקו טרום עידן חודק נמצאים בישורת האחרונה, ואנו מעריכים כי בקרוב נקבל שוק קונצרני "משעמם" במובן החיובי של המילה. כעת נשארים המשקיעים עם האתגר של איתור איגרות חוב עם תשואות אטרקטיביות באמצעות ניתוח כושר ההחזר של החברות ובחירה סלקטיבית מתוכן.

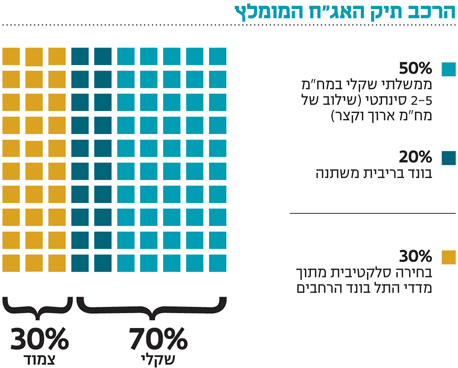

מסקנת השקעה נוספת קשורה לשילוב של ריבית שפל ואווירת רוגע בשווקים, שמייצר הזדמנות לבניית פוזיציה באג"ח הקונצרניות בריבית משתנה. אג"ח אלו חזרו להיסחר במרווחי תשואה אטרקטיביים יחסית לאג"ח המקבילות בריבית קבועה, הצמודות והשקליות. אם נוסיף לזה את הצורך בצמצום מגמת המינוף של הציבור, "התעסוקה המלאה במשק", ואת הדיבורים על תחילת הפסקת ההדפסות בארה"ב, הרי שיש להניח כי בטווח של כמה חודשים נראה עליות מרשימות באפיק.

לצד הרוח הגבית בשוק האג"ח, נראה ששוק המניות ממשיך במומנטום החיובי. נוסף להקטנת המינוף במגזר העסקי נהנות החברות גם מירידה בהוצאות המימון, ולכך השפעה חיובית על הרווח הנקי והשווי הכלכלי. המשך זרימת כספים לקרנות הנאמנות המנייתיות בארץ ובעולם צפוי להמשיך ולתדלק את המדדים השונים לעבר שיאים חדשים, כל זאת עד שנראה סימנים להעלאת ריבית בפועל או התבססות התשואות בארה"ב מעל רמה של 3% — אז יצטרכו המשקיעים לחשוב מחדש על אלטרנטיבות ההשקעה שלהם.

השורה התחתונה: הצריכה הנוכחית לנפש אינה נובעת רק משיפור במצב הכלכלי, אלא מגידול בהלוואות. מכאן שהיכולת של הצריכה להמשיך ולתמוך בצמיחת המשק הולכת וקטנה.

זיו שמש הוא מנכ"ל קרנות הנאמנות במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות