כאב הראש של גרינפלד: איך לפרק את הפאזל של קרדן?

מתחת לקרדן יזמות הציבורית נמצאות כיום שלוש חברות בשכבה השלישית. פתרון בדמות הצעת רכש לכלל מניות קרדן נדל"ן, שסובלת ממחסור במזומנים, מהווה אתגר קשה ביותר. השטחה באמצעות מיזוגן של קרדן יזמות וקרדן ישראל, תסכן את השליטה

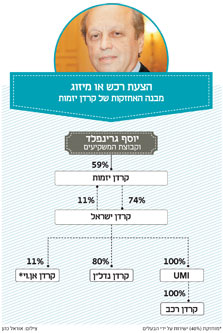

פירמידת קרדן ובעלי השליטה שלה התמודדו עם אתגרים לא פשוטים בשנים האחרונות. חברת האחזקות שבשליטת יוסף גרינפלד, אבנר שנור ואיתן רכטר (69.4%) ועוסקת בנדל"ן, רכב, תשתיות ועוד, ספגה מכה גדולה עם המשבר העולמי, עם התמוטטות שוק הנדל"ן במזרח אירופה והאטה בפעילות בסין. בעלי השליטה ומנהלי הקבוצה הצליחו עד כה להוביל מהלכים משמעותיים ולהתמודד עם האתגרים שניצבו בפניהם, ולראיה ההתאוששות במניות הקבוצה — קרדן יזמות רשמה זינוק של 128% בשנה החולפת, והחברה־הבת קרדן ישראל קפצה 88%. למרות זאת, לקבוצה אתגרים משמעותיים לעמוד בתשלומי החוב השונים בשנים הקרובות. כתוצאה מכך הדרישה כעת להתאים את הפירמידה של קרדן לחוק הריכוזיות לא נראית כמכשול המרכזי של הקבוצה.

- הקלה לחברות הפירמידה: בעל שליטה לא יאבד רוב בדירקטוריון

- חברת זד.בי.איי תימכר לכפיר זילברמן

- לפרק? אלוביץ' יעדיף למחוק את בי־קום מתל אביב

נכון להיום בפירמידה של קרדן ישנן שלוש שכבות, כאשר בשכבה השלישית והבעייתית יותר נצבות שלוש חברות. קיפולן עד 2020 לפי דרישת החוק, עשויה להוות אתגר. בקבוצת קרדן ישנו כבר ניסיון נרחב בארגון מחדש של מבנה הקבוצה, וקרדן יזמות שעומדת בראש הפירמידה היא בעצמה תוצר של שינוי ארגוני. במהלך 2011 ביצעה קבוצת קרדן הפרדה מבנית בין הפעילות שלה ברחבי העולם (שכללה בעיקר את קרדן סין, תהל, GTC פולין ו־KFS), שהושארה בידי קרדן אן.וי, ובין הפעילות בישראל, שהועברה לקרדן יזמות. בעקבות חלוקה זו קרדן יזמות מחזיקה ב 73.67% ממניות קרדן ישראל שנמצאת בקומה השניה של הפירמידה.

קרדן ישראל היא חברת אחזקות שמשקיעה בעיקר בתחומי הרכב והנדל"ן בישראל. האחזקה (45%) המהותית ביותר שלה היא ב־UMI, יבואנית רכבי ג'נרל מוטורוס ואיסוזו, שאינה סחירה (ולכן גם אינה נחשבת לשכבה בפירמידה).

שלוש האחזקות הסחירות המהותיות של החברה הן קרדן רכב (אג"ח), קרדן נדל"ן וחברת תקשורת הלוויינים RR Sat. אחזקות סחירות נוספות של קרדן ישראל הן 11% בחברה־האחות קרדן אן.וי, 11% בחברה־האם קרדן יזמות ושליטה בחברת קרדן טכנולוגיות. השווי של קרדן ישראל נפגע בשנים האחרונות בעיקר משחיקת שווי האחזקה (11%) שנותרה לה במניות קרדן אן.וי, מירידת שווי האחזקות בקרדן רכב ובקרדן נדל"ן, וממבנה חוב בעייתי שגורר הוצאות מימון גבוהות.

יוסף גרינפלד צילום: עמית שעל

יוסף גרינפלד צילום: עמית שעל מקרדן רכב נותר רק חוב

קרדן רכב פועלת בתחום השכרת רכב לטווח קצר וליסינג תפעולי באמצעות זיכיון על המותג אוויס (Avis). בנוסף מחזיקה החברה בכ־50% מיבואנית רכבי פרארי ומזראטי לישראל ו־34% מחברה העוסקת בהשכרת רכב וליסינג באוקראינה. עד סוף 2013 היתה קרדן רכב חברה ציבורית אך מניותיה נמחקו מן המסחר בסוף ינואר אז השלימה UMI הצעת רכש למניות קרדן רכב. כיום קרדן רכב הנה חברה פרטית מדווחת בשל שלוש סדרות אג"ח ציבוריות שהנפיקה בהיקף של מעל למיליארד שקל, כשהארוכה מביניהן, אג"ח ו', תפרע לחלוטין בתחילת 2017. כך יוצא שאם בקבוצה יחליטו שלא לגייס חוב נוסף בקרדן רכב, או באופן סביר יותר, לבחור באלטרנטיבות מימון אחרות, קרדן רכב תחדל מעצמה להוות שכבה שלישית.

קרדן אן.וי — ספק שכבה

מעבר לאחזקה (11%) הישירה של קרדן ישראל בקרדן אן.וי, השליטה (40%) בקרדן אן.וי נמצאת ישירות בידיהם של בעלי השליטה. קרדן אן.וי מרכזת את הפעילות של הקבוצה המורחבת בחו"ל, עד לאחרונה דרך אחזקה ב־GTC פולין (שנמכרה), ובעיקר בפעילות בסין, שם מקימה החברה מרכזים מסחריים ובנייני מגורים. בנוסף שולטת קרדן אן.וי בתהל, אשר מקימה תשתיות מים בישראל ובחו"ל, ומחזיקה גם במספר נכסי מים מניבים בעולם. לקרדן אן.וי יש גם פעילות פיננסית לא משמעותית במזרח אירופה.

קרדן אן.וי הנה חברה הולנדית, וכתוצאה מכך, לא אמורה להיחשב כשכבה בפירמידה. למרות האמור, שתי סדרות אג"ח שהנפיקה בישראל (א' ו־ב') הופכות אותה לחברת אג"ח שנחשבת כשכבה. העמימות הזאת, יחד עם העובדה שהשליטה בחברה מוחזקת על ידי הבעלים עצמם, הובילו את הקבוצה להעריך כי מבחינה משפטית קרדן אן.וי אינה נחשבת כלל כשכבה שלישית. קרדן אן.וי ניצבת בפני אתגרים משמעותיים של מימוש נכסים בסין בשנתיים הקרובות, וזה ככל הנראה המיקוד של הנהלת החברה בעתיד הקרוב, כך שלא נראה שיתבצע כאן שינוי במבנה השליטה שלה.

קרדן נדל"ן

קרדן ישראל מחזיקה בכ־75% ממניות קרדן נדל"ן, שפועלת בייזום נדל"ן והשקעה בנדל"ן מניב בישראל, וכן מחזיקה בשליטה בחברת אל־הר הפרטית שהיא קבלן מבצע בבנייה למגורים ולמטרות אחרות. קרדן נדל"ן נפגעה מהאחזקה שלה בכ־30% מחברת הולילנד, שמעורבת בפרויקט הולילנד בירושלים שעומד במרכזם של הליכים משפטיים. לאחר התפוצצות הפרשה והגשת כתבי אישום על שוחד לכאורה, הוקטנו אישורי הבנייה באזור, וכתוצאה מכך ההפסדים שיצרה החברה התעצמו. קרדן נדל"ן רשמה התאוששות מאז ספטמבר האחרון, כשמנייתה זינקה בקרוב ל־130%. היא נסחרת כיום לפי שווי של 303 מיליון שקל, ויש לה סדרת אג"ח אחת בהיקף של 82 מיליון שקל בלבד.

בשורה התחתונה, קרדן נדל"ן הנה חברת שכבה שלישית ללא עוררין. הפתרון האפשרי והסביר ביותר שעומד בפני בעלי השליטה הנו הצעת רכש לאחזקות הציבור שמסתכמות נכון להיום ב־76 מיליון שקל. לקרדן ישראל, שבקופתה בתחילת השנה היו 9 מיליון שקל בלבד, אין כיום את היכולת לבצע את המהלך הזה. לכן סביר יותר להניח שהצעת רכש שכזאת תוכל להיות מוגשת רק על ידי בעלי השליטה עצמם, או לחלופין, על ידי משקיע חיצוני. אם תהפוך לפרטית, איגרות החוב של החברה לא צפויות להוות בעיה, שכן הן נפרעות לחלוטין בסוף מרץ הקרוב.

הפיתרון: מיזוג מלמעלה

בנוסף למהלכים שיכולה הקבוצה לבצע ברמת חברות־הנכדות, ייתכן כי הפיתרון לבעייתה יגיע דווקא מלמעלה. אחד הצעדים המתבקשים ביותר במבנה של הפירמידה הינו מיזוגן של קרדן יזמות עם קרדן ישראל. נכון להיום, עיקר פעילותה של קרדן יזמות מתבצע דרך קרדן ישראל, ולכן אין משמעות לקיומה כחברה עצמאית מלבד החוב שם (אשר מסתכם בכ־104 מיליון שקל סולו). לקרדן ישראל עצמה ישנה כבר כיום אחזקה של 11% בחברה־האם, שיהפכו למניות רדומות עם השלמת מהלך שכזה. בשל העובדה ששתי החברות אינן עתירות מזומנים, המהלך ההגיוני יותר יהיה מיזוג בדרך של החלפת מניות ללא מזומן שיצא מהקופה, וייצור חברה אחת.

לפי גודלן הנוכחי, בעלי המניות של קרדן יזמות יחזיקו כרבע מהחברה המאוחדת, וכתוצאה מכך, ידולל חלקם של בעלי השליטה הנוכחיים בצורה משמעותית. במידה וימוזגו החברות לפי שוויין הנוכחי יאבדו שנור, גרינפלד ורכטר את השליטה ובמקום להחזיק ב־70% בראש הפירמידה, יחזיקו ב־17.5% בלבד. עובדה זה הינה אחד מהאתגרים למהלך, ולכן צפויה הקונסטלציה הנבחרת של המיזוג להשתנות בהתאם לכך. ייתכן שבעלי השליטה יזרימו בעצמם מזומן, על מנת לשמור את השליטה בחברה.

מחזיקי איגרות החוב לא צפויים להתנגד למהלך זה. לקרדן יזמות כאמור אין אג"ח, אלא רק חוב בנקאי. לקרדן ישראל סדרת אג"ח אחת (ד') בהיקף של 190 מיליון שקל. למחזיקים שעבודים ישירים על מניות קרדן אן.וי ומניות קרדן נדל"ן. כך יוצא כי במקרה של מיזוג מצבם של המחזיקים אינו מורע — הן מבחינת השעבודים, והן מהבחינה של מרחק מנכסי הבסיס — החברות־הבנות – שלא ישתנה.

בשורה התחתונה, הדרך המדוייקת בה יתבצע המיזוג אינה ידועה, ולקבוצה אפשרויות רבות להשלמת המהלך בשנים הקרובות. למרות כל האמור, האתגרים הגדולים של הקבוצה בשנים הקרובות הינם תפעוליים, בעסקים עצמם, מימוש נכסים והגברת הנזילות ופחות במבני השליטה המשפטיים.