אג'יו

תשכחו מהבנקים: המנוע הסודי של שוק האשראי העולמי

ללא מיקום מוגדר או פיקוח - מגלגלת מערכת בנקאות הצללים העולמית עשרות טריליוני דולרים. הבנקים רועדים מפחד - והמומחים מזהירים מקריסה

שישי בצהריים. כמעט סוף השבוע. לקוח בריטי מן השורה נכנס לחנות טלפונים סלולריים במרכז לונדון כדי לקנות סמארטפון חדש. כמו הרבה לקוחות בבריטניה הוא קונה את הטלפון באשראי: הוא אינו משלם את המחיר המלא, אלא 20 ליש"ט מדי חודש במשך שנתיים, עם התחייבות לחברת הסלולר. עבורו זה עניין די פשוט: 20 ליש"ט שיורדים כל חודש מחשבון הבנק, ואין מה לתהות יותר מדי על גורלם.

- 100 שעות בשבוע: כך עובדים בנקאי ההשקעות בוול סטריט ובסיטי

- אג'יו: הורמונים משתוללים

- אג'יו: "אין כזה דבר שווקים מתעוררים"

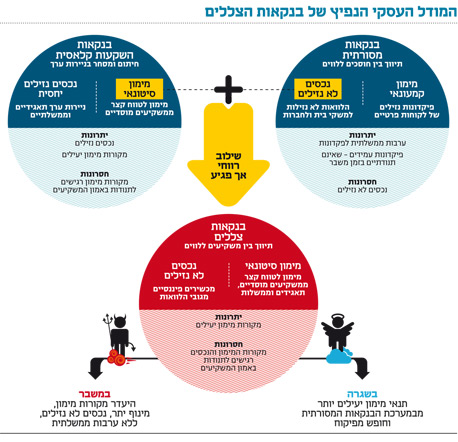

על פי הערכת המועצה ליציבות פיננסית (גוף בינלאומי לשמירת יציבות המערכת הפיננסית הגלובלית), היקף הנכסים בענף בנקאות הצללים העולמי כבר היה 71 טריליון דולר ב־2012 - זינוק של 41 טריליון דולר בתוך עשור. ויש מי שמדברים על מספרים גדולים עוד יותר: המגזין "אקונומיסט", שהקדיש השבוע גיליון מיוחד לבנקאות הצללים, מציין כי המועצה לא כללה בחישוביה את חלקן של קרנות פנסיה וחברות ביטוח בשוק. אם כוללים את אלה, היקף הנכסים במערכת בנקאות הצללים משתווה בגודלו לזה המנוהל בבנקים - אבל בניגוד להם, במערכת בנקאות הצללים אין כל רגולטור. לכן, קבעה המועצה, בנקאות הצללים מהווה "סיכון מערכתי" עצום לכלכלה העולמית.

מערכת בנקאות הצללים נמצאת גם על הכוונת של הרגולטורים. בדיון בסנאט האמריקאי בתחילת החודש דיברה יו"ר הפדרל ריזרב ג'נט ילן על הצורך להדק את הרגולציה על הענף הזה, וטענה כי פיקוח נרחב יותר על מוסדות־שאינם־בנקים הוא מוצדק, כיוון שהתמוטטות של אחד מהם יכול להוביל למשבר מערכתי. "זו סיבה מספקת לדרוש מהם עמידה בסטנדרטים של סיכון, ואולי גם בדרישות הון ונזילות, שיקטינו את הסיכון שהם יתמוטטו", אמרה ילן.

ואילו חוסה ויניאלס, מספר 3 בקרן המטבע הבינלאומית, אמר שהוא מזהה במערכת בנקאות הצללים "חוב שגדל מאוד במהירות ומשקיעים שמעריכים בחסר את הסיכון של נכסים פיננסיים מסוימים. זהירות: כבר היינו בסיפור הזה".

מנוע האשראי הגלובלי

המונח "בנקאות צללים" הומצא על ידי הכלכלן פול מקאלי, ממנהלי קרן פימקו, ב־2007. למעשה, הוא מתאר את הממשק בין מי שצריכים אשראי לבין מי שמעוניינים לספק אותו ולקבל על כך תשואה. התהליך הזה הוא מורכב וכולל שלבים רבים, שבמרכזם הליך שנקרא איגוח (Securitization). כדי להבין את התהליך, נחזור ללקוח הבריטי שרוכש סמארטפון. חברת הסלולר שממנה נרכש הטלפון אינה יכולה לממן בעצמה את האשראי למיליוני רוכשים.

איור: עינת צרפתי

איור: עינת צרפתי  איור: עינת צרפתי

איור: עינת צרפתי במקום זאת, היא הופכת את הרוכשים הללו לתזרים מזומנים: היא לא שומרת את ההלוואה לעצמה, אלא פונה לחברות ברוקר־דילרים, ואלו אורזות את האשראי שהלקוח לקח, יחד עם אשראים שלקחו לקוחות אחרים, בנייר ערך מגובה נכס (ABS). בשלב מאוחר יותר החוזים האלה מצטרפים לניירות ערך אחרים, שנארזים יחד בנייר ערך מגובה הכנסה (CDO). מי שמשקיעים ב־CDO האלה, ובעצם מממנים את האשראי שחברת הסלולר נותנת ללקוחותיה, הם גופים עתירי מזומנים כמו קרנות פנסיה, חברות ביטוח, ממשלות עם רזרבות מטבע חוץ, או חברות רב־לאומיות עם מאגרי כסף של מיליארדי דולרים. במקום שהכסף לא יעשה כלום ולא יניב תשואה, הגופים הללו משקיעים את הכסף לטווח קצר במערכת בנקאות הצללים.

עקרון הפעולה של בנקי הצללים זהה לזה של הבנקים המסורתיים: בנקים מסורתיים משתמשים בפיקדונות של הלקוחות, שנעשים בדרך כלל לטווח קצר, כדי לממן הלוואות שהם נותנים לטווח הארוך. במערכת בנקאות הצללים גופים עתירי מזומנים מחליפים את הפיקדונות של הלקוחות, ומספקים מימון לרכישת ניירות ערך עם תאריכי פירעון מאוחרים יותר. "כל דבר שיכול להפוך לנייר ערך, יכול להיות מוזן למערכת הזאת", מסביר ל"כלכליסט" פרופ' פרי מהרלינג, כלכלן מברנרד קולג' שבאוניברסיטת קולומביה.

לכאורה, הליך האיגוח מפזר סיכונים: אם הלקוח הבריטי יפסיק לשלם את ה־20 ליש"ט החודשיים שלו, הנזק למי שמחזיק את ה־CDO אמור להיות מינימלי, כיוון שה־CDO כולל המון הלוואות אחרות. אם הבריטי יעמוד בתשלומים החודשיים שלו עד תום תקופת החוזה, יעדו הסופי של הכסף לא יהיה חברת הסלולר, אלא הגורם שרכש את ההלוואה. אחרי הכל, הוא זה שבסופו של דבר נתן לבריטי את האשראי לרכישת מכשיר סלולרי יקר ולשלם עבורו סכום קטן יחסית בכל חודש.

"למערכת בנקאות הצללים יש יתרונות יעילות שהופכים את האשראי בה לזול, לכן היא מהווה את המקור העיקרי לאשראי בעולם", מסביר מהרלינג. "זו מערכת גלובלית שבה נוצרים מחירי האשראי, מחירים שכולם משתמשים בהם. אפילו לקוחות ישראלים, שאינם יכולים ללוות בשוקי הכספים הקמעונאיים הגלובליים, ילוו בריבית שקשורה לריבית הזאת. וכאשר הריבית הזאת משתנה, הריביות שלהם ישתנו". הכוח הגלובלי של המערכת הזו, הוא מסביר, הוא גם הסיבה לסיכון האדיר שגלום ברגע שבו המימון לטווח קצר יתייבש. שכן משבר כלכלי שירחיק את החברות המממנות מהשוק הזה עלול לשתק את בנקאות הצללים ובעקבותיה גם את שוק הפיננסים הבינלאומי, ולגרום למחנק אשראי גלובלי.

הרגולציה נותרה מאחור

הסיכון במערכת בנקאות הצללים הוא עצום, כיוון שבניגוד למערכת הבנקאות המסורתית היא אינה מגובה ואינה מפוקחת על ידי ממשלות. היעדר הפיקוח הרגולטורי הופך את ההתחקות אחרי הגופים הפועלים במערכת, ואחרי היקף פעילותם, לבלתי אפשרי - בעיה שמוסיפה ומחריפה כיוון שחלק גדול מהשחקנים פועל מתוך מקלטי מס, מדינות שחוקיהן מבטיחים סודיות פיננסית מלאה, והן מתפרנסות ממתן מחסה לפעילות בנקאית שמבצעיה מעוניינים להסתירה. ובהיעדר פיקוח, קריסה של שוק בנקאות הצללים עלולה לפעור במערכת הפיננסית כולה חור שלא ברור מי ימלא אותו.

ג'נט ילן, יו"ר הפדרל ריזרב. "חייבים לפקח על הסיכונים בשוק הצללים" צילום: בלומברג

ג'נט ילן, יו"ר הפדרל ריזרב. "חייבים לפקח על הסיכונים בשוק הצללים" צילום: בלומברג "המערכת הרגולטורית שלנו פותחה עבור מערכת בנקאית שמבוססת על הלוואות", מסביר מהרלינג. "היא לא מתייחסת לבנקאות צללים, אף שהיא זו שמעבירה כיום את רוב האשראי. המשימה שלנו כעת היא להדביק את החדשנות. בנקאות הצללים היא כבר עובדה בשטח; זו הצורה הדומיננטית המתהווה של אשראי בעולם. אנחנו חייבים ללמוד לחיות עם זה ולפתח את המערכת הרגולטורית שלנו בהתאם".

איך אפשר לעשות את זה?

"יש כמה גישות שונות לכך. יש אנשים שאומרים שצריך להפוך את בנקאות הצללים לבלתי חוקית, אבל זה בלתי אפשרי, כיוון שאפשר לנהל את השוק הזה מכל מקום בעולם. אם תנסה לסגור אותו, אתה פשוט תעביר אותו למקום שבו לא תוכל לראות אותו, וזה לא רעיון טוב. עדיף שהוא יתנהל במקום שבו נוכל לראות אותו ולשלוט בו.

"תגובה רגולטורית נפוצה אפילו יותר, בעיקר בארה"ב, היא להסתכל על בנקאות צללים דרך הרגלי המחשבה של בנקאות מסורתית. אומרים: 'טוב, הפכנו את הבנקאות המסורתית לבטוחה, איך עשינו את זה? באמצעות ביטוח פיקדונות, פיקוח, מנגנונים שונים שפיתחנו בבנקאות מסורתית. כל מה שאנחנו צריכים לעשות הוא לקחת את הדברים האלה, להחיל אותם על בנקאות צללים ואז נהיה בטוחים שם גם כן'. זה לא לגמרי נכון: בנקאות צללים איננה ממומנת מפיקדונות, ולכן ביטוח פיקדונות אינו הפתרון הנכון ליציבות".

מהו הסיכון הגדול ביותר של המערכת הזאת?

"חוסר יציבות פיננסית. הסכנה הזאת איננה ספציפית לבנקאות צללים, אלא ספציפית לאשראי: איפה שיש מערכת אשראי, יש חוסר יציבות. הבנקאות המסורתית פיתחה מנגנוני ביטחון נגד חוסר היציבות הזה, אבל בבנקאות הצללים זה עדיין לא קרה, וזה האתגר כרגע: איך למנוע ממגמות של אשראי לצאת משליטה, וכאשר יש התמוטטות, איך למנוע ממנה להשמיד את מערכת האשראי הזאת. במשבר האחרון המצאנו הרבה מהלכים למניעת התמוטטות, ואנחנו יודעים פחות או יותר איך למנוע אותה, אבל עדיין לא פיתחנו שיטה להאט עלייה חדה בכמות האשראי בבנקאות הצללים.

"יותר מזה: מניעת התמוטטות היא אתגר פוליטי גדול, וזה לא מובן מאליו שנוכל להשתמש במנגנונים האלה שוב כשתגיע הקריסה הבאה. אנחנו צריכים למצוא אלטרנטיבות".

סוגרים את הברז לבנקים הקטנים

מוסדות פיננסיים שמתנהגים כמו בנקים אבל אינם בנקים יכולים להוות גם איום עתידי על מערכת הבנקאות המסורתית, שנאלצת בשנים האחרונות להתמודד עם רגולציה הדוקה יותר ויותר. השחרור מדרישות הרשויות מאפשר למתחרי הצללים להציע למשקיעים תשואה אטרקטיבית יותר. "המתחרים שאינם בנקים יבחנו כל מוצר שאנחנו מציעים, ואם הם יכולים להציע אותו במחירים זולים יותר באמצעות המימון שעומד לרשותם, הם יעשו זאת" - כך הצהיר בתחילת השנה ג'יימי דיימון, מנכ"ל ג'יי.פי מורגן, הבנק הגדול בארה"ב.

ד"ר מוראד צ'אודרי: בנקי הצללים יאלצו את הבנקים המסורתיים להפוך ליותר תחרותיים, לקצץ בהוצאות ולתת שירות טוב בהרבה" צילום: בלומברג

ד"ר מוראד צ'אודרי: בנקי הצללים יאלצו את הבנקים המסורתיים להפוך ליותר תחרותיים, לקצץ בהוצאות ולתת שירות טוב בהרבה" צילום: בלומברג אבל לפי ד"ר מוּראד צ'אודרי (Choudhry) - מומחה לבנקאות מאוניברסיטת ברוּנל, בכיר באחד הבנקים הבריטיים הגדולים באירופה ומי שפרסם ב-2012 את הספר "עקרונות הבנקאות" - בנקאות הצללים לא תפלוש לתחום הפעילות הבסיסי של הבנקאות המסורתית, אלא רק תכריח אותה להיות יעילה יותר. "מודל הבנקאות המסורתית, שקיים כבר 2,000 שנה, לא ישתנה, אבל בנקאות הצללים תשפיע על הבנקים המסורתיים כיוון שהיא תיקח מהם ביזנס", פוסק צ'אודרי בראיון הנערך במשרד המהודר של הבנק בלונדון. "חלק מהלקוחות לא ישתמשו בבנק מסורתי כדי להשיג מימון: אתה יכול להיות חברה שלא יכולה להשיג מימון בנקאי, ואז אתה הולך לחברה אחרת שתיתן לך מימון בתנאים מסוימים. התגובה של הבנקים המסורתיים לאיום הזה תהיה להפוך ליותר תחרותיים, או לקצץ בהוצאות, או להכיר את הלקוח יותר טוב".

במקביל, הוא מסביר, בנקאות הצללים היא כאב ראש רגולטורי. "היות שבנקאות הצללים נמצאת מחוץ למרחב הרגולטורי, זה יהיה קשה יותר ויותר לזהות התפתחות של סיכונים במערכת הפיננסית בכללותה, וקשה יותר להעריך אותם, לכמת אותם או לשלוט בהם".

הבנקים יכולים לעבור למרחב בלי רגולציה כדי להתחרות?

"לא כל הבנקים, אבל חלקם. המשתתפים בשוק תמיד מחפשים לראות איפה הם יכולים להפחית את השפעת הרגולציה. הם עשויים לפעול בדרך עסקית שתעקוף את הכללים. חלק מהבנקים יאמרו שהלקוחות שהולכים לבנקאות צללים הם ממילא הלקוחות שהם אינם רוצים, אבל אם אתה רואה את חלק הארי של לקוחותיך עובר לבנקאות צללים, כנראה שתגיב לזה".

לשיטתו של צ'אודרי, כל חברה שנותנת הלוואות או עסק פיננסי ממונף ואינה בנק, עוסקת בבנקאות צללים. אחת הדוגמאות שהוא אוהב לדבר עליהן היא חברוֹת של "הלוואת עמית לעמית" (P2P Lending): חברות המקשרות בין משקיעים לנוטלי הלוואות באמצעות האינטרנט, עוקפות את הבנקים, ומספקות תנאים טובים מהם (למשל Funding Circle ו־Zopa בבריטניה). היקף התעשייה הזו היום הוא קטן יחסית, עם קצת יותר מ־3 מיליארד דולר של הלוואות, אך בשנים האחרונות הוא הכפיל את עצמו מדי שנה. לפי תחזית של חברת Foundation Capital, היקף הענף יגדל לטריליון דולר עד 2025.

החיסרון של הלוואות כאלה לעומת הבנקים, אומר צ'אודרי, הוא שמשקיע שירצה את כספו חזרה לא יקבל אותו מיד. "זה כמו בקרן גידור: בתיאוריה אתה צריך לתת התראה של חודש כדי לקבל את הכסף שלך בחזרה, אבל מעשית זה עשוי להיות ארוך יותר. חברות שעוסקות בבנקאות צללים אינן יכולות להתאים את עצמן לכל הלקוחות".

החיסרון הזה, מסביר צ'אודרי, מגן על הבנקים המסורתיים. "תמיד יהיה ביקוש למוצר הבסיסי של בנקאות: חשבון בנק עם גישה מיידית. לא רק בזכות הגישה המיידית, אלא גם בזכות האוברדראפט. ביל גייטס אמר שבנקאות זה הכרחי, אבל בנקים לא. אני מסכים עם האמירה הזו, אבל אני לא חושב שאנחנו יכולים למצוא מודל טוב יותר. חשבון בגישה מיידית ואפשרות לאוברדראפט הוא מוצר בעל ערך גם לי ולך כלקוחות קמעונאיים, וגם לחברות. זה הרכיב הנסתר של פיתוח כלכלי גלובלי. אנשים מקבלים פרסי נובל למודלים של תמחור ותיאוריות כלכליות, אבל אף אחד לא קיבל פרס על המצאת חשבון הבנק עם האוברדראפט אף שזה אחד התורמים לפיתוח כלכלי. אף אחד לא מדבר על זה, אבל כולם צריכים את זה. כולם.

"עם זאת, במערב אירופה יש יותר מדי סניפי בנקים, שמציעים בדיוק את אותו שירות. הבנקים מנסים לבדל את עצמם באמצעות שיווק מלוטש, אבל זה לא בידול אמיתי. לדעתי, הבנקים צריכים לחזור לשורשים, לשליטה הדוקה בהוצאות שלהם, או לכוון לנישה של לקוחות".

מה זה אומר, מבחינה מעשית?

"הבנקים חייבים להכיר את לקוחותיהם באותו האופן שגוגל ואמזון מכירות את לקוחותיהן. גוגל תלמד עליך פרטים כדי לדעת לתת לך פרסומות לדברים שאתה מעוניין בהם, באמזון זה אותו הדבר - הם ייתנו לך רשימה של המלצות על סמך דברים שרכשת. אני משתמש הרבה באמזון ובחיים לא דיברתי עם מישהו משם. הכל נעשה דרך האינטרנט. מערכת ניהול הנתונים שלהם כל כך יעילה. בנקים אמורים להיות ככה. הם חייבים לפתח את הטכנולוגיה שלהם, את ניהול וניתוח הנתונים שלהם".

בנקאות הצללים אינה מהווה איום גדול מאוד על הבנקים הגדולים, מעריך צ'אודרי, ואלו ימשיכו להרוויח. "אתה יכול לעשות כסף על ידי הכרת הסיכונים שלך והבנה איזה מחיר לגבות, ועל ידי שירות לקוחות טוב - לא רק כסיסמה שיווקית, אלא כהתייחסות לכל לקוח כאילו הוא הלקוח היחיד שלך. בנק שיטמיע תרבות כזו אצל העובדים שלו יעשה כסף. אנשים תמיד ירצו לבוא אליו".

בנקים שצריכים לחשוש, לדברי צ'אודרי, הם בנקים שמתרכזים בעסקים קטנים ובינוניים, שעשויים להשתמש בבנקאות הצללים היעילה כדי לממן את עצמם. מהרלינג מספר שהמשבר הכלכלי בפורטוגל סיפק הצצה לשוק כזה. "המערכת הבנקאית בפורטוגל היא בצרות צרורות, והרבה עסקים פורטוגליים שיש להם יכולת פירעון אינם יכולים לקבל אשראי בבנק", הוא מסביר. "הם פונים לחברות שנותנות הלוואות לעסקים קטנים, אורזות את ההלוואות הללו בנייר ערך ומוכרות אותן בשוקי הכספים הגלובליים. זו בנקאות צללים".

המוצא האחרון

בעיה מרכזית אחרת של בנקאות הצללים, שזוהתה על ידי מהרלינג והקולגות שלו, הוא שאף על פי שלכאורה אין לה רגולטור שישמש "מוצא אחרון", בפועל המצב הוא שונה. "מעשית, מי שעומד בסוף הטור הוא הבנק המרכזי", אומר מהרלינג. "הבנק המרכזי לא חשב שייאלץ למלא תפקיד כזה, אבל במהלך המשבר למדנו שכאשר יש בעיה, הבנק המרכזי הוא המוצא האחרון לפתרונה. ומכיוון שזוהי מערכת שמבוססת על הדולר, הבנק המרכזי של ארה"ב הוא המוצא האחרון. היום הוא כבר לא לבד, כיוון שקיים שיתוף פעולה בין חמשת הבנקים המרכזיים הגדולים כדי לעזור לו.

"אני מנסה להבין איך אפשר לחיות עם בנקאות הצללים. העובדה שהיא קיימת לא אומרת שכל ההיבטים שלה טובים. היא צריכה רגולציה בדיוק כמו שמערכות אחרות של אשראי זקוקות לרגולציה, בגלל חוסר היציבות המובנה בהן, שיש לו השלכות לחברה. זה לא טוב לתת לאלה שרוצים להרוויח לעשות כל מה שהם רוצים".

הדרך להפחית את הסיכון במערכת בנקאות הצללים, אומר מהרלינג, היא לוודא שניירות הערך שנסחרים בה יכולים לשמש כבטוחות. באופן זה, כאשר השוק יתייבש והמימון הכספי מהגופים הפרטיים ייקטע, הבנק המרכזי יוכל להחליף את המשקיעים הפרטיים, לרכוש את ניירות הערך ולהלוות כספים תמורתם. למעשה, בדיוק כפי שהבנק המרכזי הוא המלווה לשעת חירום בבנקאות המסורתית, הוא יהיה הסוחר לשעת חירום בבנקאות הצללים. זה מה שקרה בפועל במשבר האחרון, כאשר הממשל האמריקאי קנה את ניירות הערך הרעילים שאיש לא רצה לקנות.

הבעיה במשבר האחרון היתה שמאחורי ניירות הערך המגובים במשכנתאות לדיור לא עמדו נכסים איכותיים מספיק. "ברגע שהבינו את זה, התחילו לאבד את האמון במערכת ולחשוב שאולי יש שם עוד נכסים רעילים", מסביר מהרלינג.

זה משהו שאנחנו צריכים להיות מודאגים ממנו?

"כן, זה נושא שצריך לטפל בו. צריך להפוך את בנקאות הצללים לשגרתית - להוציא אותה אל האוויר הפתוח ולהטמיע אותה בחשיבה שלנו על איך שוקי האשראי עובדים".

הבעיה היא שהמערכת הזאת היא גלובלית, והעולם מחולק למדינות.

"זו באמת בעיה, אבל כיוון שזה הולך להישאר ככה, אנחנו צריכים ללמוד לעבוד עם זה. יהיה תיאום, זה הטוב ביותר שאפשר לקוות לו. עשויה להיות רגולציה בסיסית גלובלית, ולמדינות תהיה שכבה משלהן שהן יוסיפו מלמעלה. אני בספק אם רגולציה אחידה זה דבר אפשרי, אבל אפשר לנסות".