השורה התחתונה

האווירה החיובית בשוק המניות הפיחה סימני חיים בשוק האג"ח להמרה

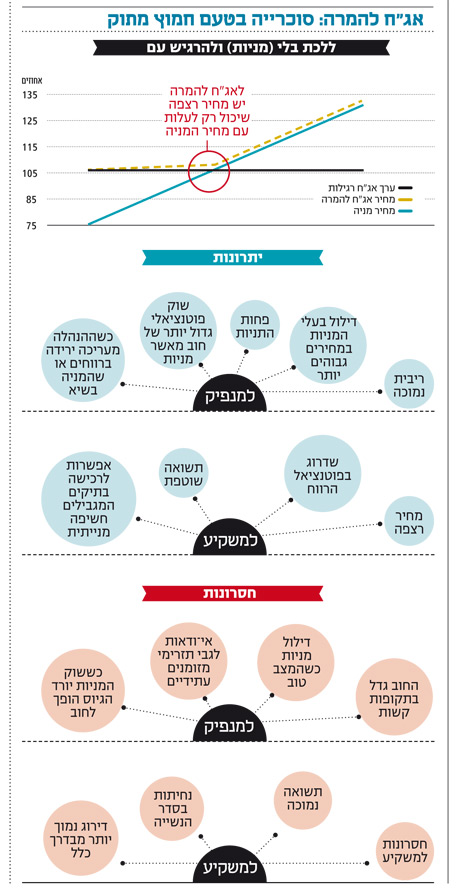

אג"ח להמרה מהווה אופציה להנאה מעלייה במחיר המניה עבור המשקיעים, ועלות גיוס נמוכה יותר וחשיפה לשוק גדול עבור המנפיקים

בעוד שוק האג"ח ממשיך להיסחר בתשואות שפל על רקע תנאי ההשקעה האידיאליים המאפיינים את השווקים כבר תקופה ארוכה, מנצלות החברות את הצורך ההדדי של המשקיעים ושלהן ויוצאות בהנפקות חדשות. באחרונה אנו עדים לגידול דרמטי בכמות ההנפקות השקליות, ובצנרת אנו כבר מתחילים לזהות טרנד חדש־ישן שמתבשל. לפחות ארבע חברות בוחנות הנפקת אג"ח שקליות להמרה.

מדובר באפיק מיובש לגמרי שמשקיעים רבים זוכרים מהלימודים האקדמיים אך לא מפעילות השקעתית פרקטית. מספר האג"ח השקליות להמרה הנסחרות בשוק באופן אמיתי, כלומר בתשואה נמוכה מ־13%, עם הון רשום למסחר של לפחות 50 מיליון שקל ובמחזור יומי ממוצע העולה על 100 אלף שקל, עומד על ארבע בלבד (ב. יאיר ופרשקובסקי מתחום הנדל"ן, איתמר מתחום המכשור הרפואי ונפטא). לכן אין פלא שהמשקיעים לא מתעניינים באפיק זה. אך האם ייבוש האפיק מוצדק? ומה גורם לחברות לנסות ולהנפיק דווקא אג"ח להמרה? מבחינת המשקיעים - אג"ח להמרה הנה מכשיר שכולל בנוסף לרכיב החוב גם אופציה להנאה מעלייה עתידית במחיר המניה.

תשואה אלטרנטיבית

כבכל אופציה, שווייה עולה ככל שהאג"ח ארוכה יותר, פרמיית ההמרה נמוכה יותר ומניית החברה תנודתית יותר. בהנחה שהחברה המנפיקה נשארת סולבנטית, מדובר במכשיר השקעה עם פוטנציאל רווח הדומה למניה אך עם "מחיר רצפה" שנגזר מהתשואה האלטרנטיבית של אג"ח רגילה של אותה חברה. בנוסף, חלק מהגופים המוסדיים מוגבלים ביכולת לרכוש מניות, ומכשיר זה מאפשר להם להשיג ביצועים עודפים על אג"ח רגילות מבלי שההשקעה תיחשב למניה. כלומר, המשקיעים נהנים ממחיר רצפה, תשואה שוטפת, שדרוג בפוטנציאל הרווח ואפשרות לרכישה בתיקים שאינם מאפשרים חשיפה למניות.

חלק מהאג"ח להמרה הקיימות, ואלו הנמצאות בצנרת, שייכות לחברות העוסקות בייזום נדל"ן למגורים בישראל. בחברות מסוג זה יכול שינוי בתקן חשבונאי של הכרה בהכנסות להעלות את שווי ההון העצמי ולגרור אפקט ויזואלי של מניה זולה. התקן החדש עשוי להקדים את מועד ההכרה ברווח בחברות נדל"ן יזמיות שכיום יכולות להכיר ברווחים רק במועד מסירת הדירות. עד המסירה בפועל, כל מכירה נרשמת במאזן כנכס מצד אחד אך כהתחייבות מצד שני, וזאת ללא שינוי בהון העצמי. כלומר המאזן מתנפח וההון העצמי נשאר קבוע.

כתוצאה מכך נוצר מצב אבסורדי שבו ככל שחברה מוכרת יותר דירות ובשלב מוקדם יותר של הפרויקט, כך היא נראית ממונפת יותר ולכן גם מסוכנת יותר. בהחלט ייתכן שבהשקעה באג"ח להמרה ינסו החברות להבליט את "אופציית הסוכרייה" שמצטרפת לאופציה השגרתית שקיימת באג"ח רגילה. חשוב לציין כי התקן טרם אושר סופית על יד הרגולטור, ובהנחה כי יאושר הוא צפוי להיכנס לתוקף רק ב־2017. עם זאת, סביר כי עם אישורו, יאמצו אותו חברות רבות.

היות שאין ארוחות חינם, בהשקעה באג"ח להמרה נאלצים לעתים המשקיעים להסתפק בתשואה נמוכה יותר, פחות התניות פיננסיות, נחיתות בסדר הנשייה ודירוג יותר נמוך או היעדר דירוג. יהיה מעניין לראות אם גם בהנפקות המתבשלות ייאלצו המשקיעים להתפשר בנוסף לריבית על איכות שטר הנאמנות.

אפשרות פחות ורודה

הרציונל של החברות בהנפקת אג"ח להמרה ברור: עלות גיוס נמוכה יותר ביחס לאג"ח רגילות וחשיפה לשוק גדול יותר ביחס להנפקת מניות. כלומר הכסף המחפש אג"ח גדול בהרבה מההון שמחפש מניות. בנוסף, שוק המניות נמצא לאחר גל עליות מרשים, וחלק מבעלי שליטה מרגישים נוח לדלל את עצמם בפרמיה של עשרות אחוזים מהמחירים הנוכחיים.

אפשרות נוספת ופחות ורודה מבחינת המשקיעים היא שחלק מהחברות מרגישות שקצב הצמיחה או הרווחים העתידיים יהיו נמוכים יחסית למה שהורגלו המשקיעים עד כה. כך, לדוגמה, חברת נדל"ן יזמית הפועלת בישראל יכולה לחשוב, כי מחירי הדיור כבר בשיא ובעתיד קצב המכירות או רמת הרווחיות יהיו נמוכים יותר. במילים אחרות, מחיר המניה לא צפוי לעלות באופן משמעותי. בתסריט כזה תגייס החברה אג"ח בריבית נמוכה יחסית מבלי לשלם בדילול שליטה.

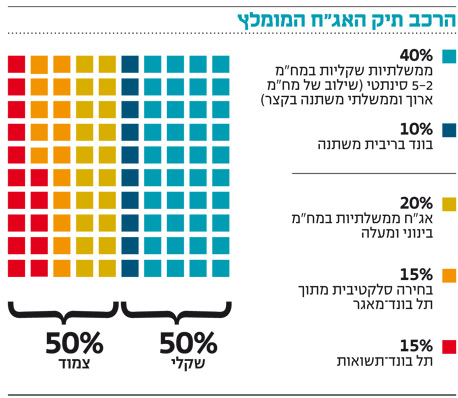

אך גם מבחינת החברות אין ארוחות חינם: הנפקת אג"ח להמרה יוצרת קושי בבניית תזרים מזומנים עתידי. כלומר, אם המגמה החיובית תימשך, יקטן החוב של החברה, שכן המשקיעים ימירו חוב למניות, ודווקא בתקופות רעות האג"ח יהפכו לחוב רגיל שצריך להחזיר במלואו. להערכתנו, הרחבת מגוון אפשרויות ההשקעה הנה מהלך טבעי ואף מבורך לאחר גל עליות בשוק המניות, אך החברות המנפיקות יצטרכו לשמור על סטנדרטים גבוהים גם כשמדובר באג"ח להמרה. ברור שתהיה פגיעה מסוימת בריבית, אך שטרי הנאמנות צריכים לשמור על הסטנדרטים שהכתיבה ועדת חודק. המשקיעים מצדם צריכים להמשיך ולבצע בחירה סלקטיבית של אג"ח וכשמדובר על אג"ח להמרה חשוב לבדוק גם את פוטנציאל העלייה בשער המניה ואת סחירותה.

פגיעה באטרקטיביות

מניה דלת סחירות פוגעת באטרקטיביות של אג"ח להמרה שכן כשזו נכנסת למסלול המנייתי, נוטים המשקיעים למכור את המניה בשורט במקביל לביצוע המרה של האג"ח למניה. כך סוגרים המשקיעים רווח ודאי והאג"ח נצמדות למחיר המניה. כשאין סחירות במניה, מחיר האג"ח עלול להתרחק מהמחיר הכלכלי.

השורה התחתונה

מניה דלת סחירות פוגעת בכדאיות האג"ח להמרה שכן משקיעים נוטים למכור את המניה בשורט, להמיר את האג"ח למניה ולסגור רווח ודאי, והאג"ח עלולה להתרחק מהמחיר הכלכלי

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים.

דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות