מתירים את הפלונטר: נדל"ן במקום אג"ח, אשראי במקום מניות

מנהלי הפנסיה מנסים לפתח מיומנויות השקעה בתחומים חדשים. הלוואות פרטיות, רכישת מארזי הלוואות בדירוגים נמוכים ואפילו איגוח המשכנתאות בדרך. כל הפטנטים של המוסדיים שמנסים לגרד מעט תשואה עודפת

השקעות מניבות: התחדשות עירונית במימון העמיתים

שמים את הכסף מתחת לבלטה של תמ"א 38

חברות הביטוח הגדולות כבר הקימו חברות נדל"ן באמצעות רכישות של מבני משרדים ומסחר בישראל ובחו"ל. השקעה בנדל"ן מניב מייצרת תזרים מזומנים שוטף הנובע מדמי שכירות, מהווה חלופה טובה לאג"ח ומציעה תשואה ממוצעת של 8% בשנה. עבור חברות הגמל מדובר בתחום חדש והחשיפה שלהן אליו מתבצעת בעיקר דרך קרנות השקעה מתמחות שגובות דמי ניהול שמגולגלים על החוסכים.

הדמיית פרויקט תמ"א 38

הדמיית פרויקט תמ"א 38 תחום חדש נוסף המבוסס על נד"ן, שרוב גופי הפנסיה נרתעים ממנו, הוא השקעה בפרויקטים של התחדשות עירונית (תמ"א 38). לדברי אחד ממנהלי ההשקעות, קיימים שני סוגי תמ"א: "הראשון כולל בניינים שעליהם בונה היזם עוד שתי קומות, מחזק את שלד הבניין ומחדש את המבנה. בסוג השני הורסים את הבניין ובונים בניין חדש עם יותר דירות שאליו חוזרים הדיירים המקוריים כשהיזם מקבל את הדירות הנוספות ומוכר אותן. יש כאן פוטנציאל תשואה גבוה של 15%-20% בשנה בממוצע. אנחנו משקיעים בשיעור נמוך מהתיק בזה. בין 1% ל־1.5% לכל היותר". הסיכונים הכרוכים בהשקעה כזו גבוהים מסיכון ההשקעה בנדל"ן מניב וכוללים אי־קבלת אישורים מהעירייה או פשיטת רגל של היזם.

היתרונות: תזרים מזומנים יציב כתחליף לאג"ח, תשואות גבוהות יחסית לרמת הסיכון.

החסרונות: השקעה מסוכנת בתקופות מיתון וקושי של שוכרים לעמוד בתשלומים, היעדר סחירות.

מסלול עוקף חודק: מה עושים המוסדיים בחדרי חדרים

הלוואות פרטיות בתפירה אישית, הרחק מהעין הציבורית

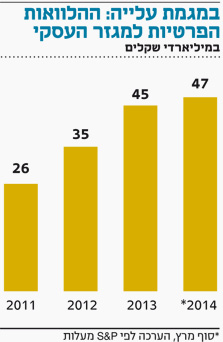

בשנתיים האחרונות נוהגים גופים מוסדיים להשקיע ב־Senior loans – הלוואות שמעניקים בנקים גדולים בחו"ל (בעיקר בארצות הברית ואירופה) לתאגידים גדולים. ההלוואות נמכרות כאגד, בדרך כלל לחברות ניהול נכסים גדולות, כדי לשחרר לבנקים הון למתן הלוואות חדשות. אגד של מאות הלוואות מאפשר לחברות הניהול לפזר את הסיכון, ולשווק אותן דרך קרן נאמנות למוסדיים שמשלמים בתמורה דמי ניהול. מדובר בהלוואות סחירות שניתן לעקוב אחרי המדד שלהן באמצעות רכישת תעודת סל עוקבת.

דן נורמן, מנהל בקבוצת ING ארה"ב המתמחה בניהול השקעות ב־Senior loans אמר ל"כלכליסט" כי גופים כמו ING נוהגים לבצע בדיקות מעמיקות של הלווים ושל הסכם ההלוואה והבטוחות שמעניק התאגיד לבנק לפני שהם רוכשים את ההלוואות. היתרון של הלוואות אלה לעומת אג"ח סחירות הוא שהמשקיעים בהן נמצאים בראש דרגת הנשייה. בארה"ב ובאירופה, הבנקים שמוכרים את ההלוואות לא מחוייבים לשמור נתח מהסיכון ברשותם והם יכולים למכור את

ההלוואה כולה, אך לדברי נורמן, חברות הניהול מוודאות את איכות ההלוואות והבנקים בדרך כלל שומרים כ־10%-20% מהסיכון ברשותם.

עם זאת, בין ההלוואות שאורזים גופים דוגמת ing ניצן למנות חברות מוכרות כמו תאגיד הקטשופ היינס, רשת המלונות הילטון וחברת המחשבים דל. אלא שלמרות השמות החזקים, דירוגי ההלוואות של חברות אלה נמוכים יחסית ונמצאות ברמת bbb בממוצע. אף שמדובר בדירוגים נמוכים הלוואות אלה לא נחשבות מסוכנות, שכן לו בנקים ותאגידים חזקים היו מגייסים חוב בחו"ל, גם הם היו מקבלים דירוגי חוב דומים.

בנוסף, הלוואות אלה נרכשות במח"מ קצר של 0.2 שנים בממוצע, שמאפשר למשקיעים בהן לחמוק מסיכון הריבית ובד בבד להיחשף להשקעה שמספקת תשואה עודפת על אג"ח ממשלתיות.

השקעה אלטרנטיבית שכזו, עבור המוסדיים בישראל, מתמודדת בימים אלו עם התקנה החדשה שמגבילה את כפל דמי הניהול למנהלים חיצוניים (כמו ING) ל־0.25% נוספים מסך התיק המנוהל של החוסך, כאשר המוסדיים אמורים לספוג את העלות העודפת מכיסם.

היתרונות: בטוחות וריביות גבוהות, רמת נשייה גבוהה ולא נדחית, סחירות

החסרונות: לא שקופות, סיכוי ההחזר תלוי ביציבות הפיננסית וביכולת מיחזור החוב של החברות הלוות. ההשקעה מתבצעת דרך חברות מנהלות שגובות דמי ניהול

אשראי צרכני: דירוג סיכונים לחוסכים קטנים

הלוואה לרכב חדש? יד ראשונה מגוף מוסדי

להבדיל מבנק שבו הצרכנים מנהלים את עיקר כספם ויכול לעקוב אחרי רמת הסיכון שלהם, עבור המוסדיים, הענקת הלוואות לעסקים קטנים ואנשים פרטיים הרבה יותר מסוכנת ללא מידע מתאים. לאחרונה הודיע המפקח על הבנקים דודו זקן כי יחייב את הבנקים לחשוף בפני הלקוח את תעודת הזהות הבנקאית שלו, החושפת את רמת הדירוג שלו בבנק.

כעת הגופים המוסדיים נערכים לקראת כניסתן של הנחיות אלה של המפקח על הבנקים לתוקף, דבר שיאפשר להם להיכנס לתחום האשראי הצרכני תוך שימוש בתעודת הזהות הבנקאית של לקוחות, כדי לדרג את רמת הסיכון של כל אחד מהם. במקביל, בבנק ישראל שוקדים כבר שנים על מודל איגוח שיאפשר לבנקים לקחת אגד של הלוואות לעסקים קטנים או ללקוחות פרטיים, למשל, ולמכור אותן למוסדיים באופן שהבנק עדיין יוביל את הליך הגבייה ומערכת היחסים מול הלקוחות, אך יוכל לשחרר לעצמו הון להלוואות חדשות. בכל מקרה, תחום זה עדיין לא התגבש והוא קיים בגדר מחשבות בלבד.

היתרונות: חשיפה לאשראי קמעונאי שלא קיימת היום ומציע ריביות טובות בסיכון נמוך יחסית.

החסרונות: העדר סחירות, קושי לתמחר, חוסר שקיפות.

גלגול האשראי על כתפי החוסכים: הסיכון כבר בפנים

סולידי זה בטח לא: רכישת מארזי הלוואות סחירות מידי הבנקים

בשנתיים האחרונות נוהגים גופים מוסדיים להשקיע ב־Senior loans – הלוואות שמעניקים בנקים גדולים בחו"ל (בעיקר בארצות הברית ואירופה) לתאגידים גדולים. ההלוואות נמכרות כאגד, בדרך כלל לחברות ניהול נכסים גדולות, כדי לשחרר לבנקים הון למתן הלוואות חדשות. אגד של מאות הלוואות מאפשר לחברות הניהול לפזר את הסיכון, ולשווק אותן דרך קרן נאמנות למוסדיים שמשלמים בתמורה דמי ניהול. מדובר בהלוואות סחירות שניתן לעקוב אחרי המדד שלהן באמצעות רכישת תעודת סל עוקבת.

דן נורמן, מנהל בקבוצת ING ארה"ב המתמחה בניהול השקעות ב־Senior loans אמר ל"כלכליסט" כי גופים כמו ING נוהגים לבצע בדיקות מעמיקות של הלווים ושל הסכם ההלוואה והבטוחות שמעניק התאגיד לבנק לפני שהם רוכשים את ההלוואות. היתרון של הלוואות אלה לעומת אג"ח סחירות הוא שהמשקיעים בהן נמצאים בראש דרגת הנשייה. בארה"ב ובאירופה, הבנקים שמוכרים את ההלוואות לא מחוייבים לשמור נתח מהסיכון ברשותם והם יכולים למכור את ההלוואה כולה, אך לדברי נורמן, חברות הניהול מוודאות את איכות ההלוואות והבנקים בדרך כלל שומרים כ־10%-20% מהסיכון ברשותם. עם זאת, בין ההלוואות שאורזים גופים דוגמת ing ניצן למנות חברות מוכרות כמו תאגיד הקטשופ היינס, רשת המלונות הילטון וחברת המחשבים דל. אלא שלמרות השמות החזקים, דירוגי ההלוואות של חברות אלה נמוכים יחסית ונמצאות ברמת bbb בממוצע. אף שמדובר בדירוגים נמוכים הלוואות אלה לא נחשבות מסוכנות, שכן לו בנקים ותאגידים חזקים היו מגייסים חוב בחו"ל, גם הם היו מקבלים דירוגי חוב דומים.

בנוסף, הלוואות אלה נרכשות במח"מ קצר של 0.2 שנים בממוצע, שמאפשר למשקיעים בהן לחמוק מסיכון הריבית ובד בבד להיחשף להשקעה שמספקת תשואה עודפת על אג"ח ממשלתיות.

השקעה אלטרנטיבית שכזו, עבור המוסדיים בישראל, מתמודדת בימים אלו עם התקנה החדשה שמגבילה את כפל דמי הניהול למנהלים חיצוניים (כמו ING) ל־0.25% נוספים מסך התיק המנוהל של החוסך, כאשר המוסדיים אמורים לספוג את העלות העודפת מכיסם.

היתרונות: בטוחות וריביות גבוהות, רמת נשייה גבוהה ולא נדחית, סחירות

החסרונות: לא שקופות, סיכוי ההחזר תלוי ביציבות הפיננסית וביכולת מיחזור החוב של החברות הלוות. ההשקעה מתבצעת דרך חברות מנהלות שגובות דמי ניהול

זיכרון קצר: מישהו אמר סאבֿ–פריים?

המשכנתאות בדרך לתיק הפנסיה

עוד לפני המשבר הפיננסי העולמי ב־2008, עלתה בקרב הרגולטורים בישראל המחשבה לעודד פעילות של הגופים המוסדיים במכשירי איגוח בישראל. המחשבה נגנזה עד לאחרונה עקב משבר הסאב־פריים. הרעיון שעומד מאחורי איגוח ההלוואות הוא שבנקים ומוסדות אחרים יוכלו לאגד יחד תזרימי מזומנים עתידיים שהם צפויים לקבל ולמכור אותם תמורת מזומן מיידי. האיגוח הוא כלי מצוין לחברות שזקוקות למזומנים ועתידות לקבל בעתיד תזרימי כסף קבועים. כך לדוגמה, חברת החשמל יכולה לאגח את תזרימי המזומנים הצפויים לה ועיריות יכולות לאגח את תשלומי הארנונה.

בארצות הברית היה טרנד של איגוח משכנתאות שהוביל למשבר הפיננסי. בנקים חיברו יחד אגד משכנתאות עם פיזור רחב של לווים והכניסו אותו לתוך גוף ייעודי מיוחד שהנפיק בגינו איגרות חוב סחירות. רוכשי האג"ח נחשפו לתזרים העתידי הצפוי מתשלומי המשכנתא, שנחשבה עד להתפוצצות משבר הסאב־פריים להלוואה בסיכון נמוך יחסית ושיעור החזר גבוה.

כעת, גם בארץ מעוניינים לאפשר איגוח משכנתאות אם כי בתנאים שונים מאלו שנהוגים בארה"ב. הבנקים בישראל מוגבלים בשיעור המימון שהם יכולים לתת לצורך רכישת דירה (בארה"ב היה אפשר לתת אפילו מימון של 100% מהנכס). עוד בניגוד לארה"ב, לווה שנטל משכנתא בישראל, חייב להחזיר את ההלוואה גם אם הוא מאבד את הנכס והבנק יכול לרדת לנכסיו האחרים. בארה"ב מדובר בהלוואה נון ריקורס (הנכס הנרכש משמש בטוחה יחידה), והבנק יכול רק לעקל את הנכס הנרכש אם הלווה לא עומד בתשלומי המשכנתא.

לבסוף, אחת הסיבות למשבר הסאב־פריים היתה שהבנקים התנתקו מכל הסיכונים שלהם ביחס להלוואה (מכרו את כולה) ואז היו אדישים לצורך לבחון את יכולת הפירעון של לוקחי המשכנתא. בארץ בוחנים אפשרות לדרוש מהבנקים לשמור חלק מהסיכון (5%-10% לפחות). צוות בין־משרדי של בנק ישראל, רשות ני"ע ורשות המסים שוקד בימים אלו על ניסוח המלצות בנושא האיגוח שסוגיות מס ואחרות הופכות אותו ללא כלכלי.

לדברי מוטי ימין, מנהל מחלקת תאגידים ברשות, "כיום עבור בנקאים איגוח משכנתאות זה עסק לא כלכלי בגלל סביבת הריביות הנמוכה. אבל הריבית תעלה בשלב כזה או אחר, ואנחנו במקביל פועלים להסיר חסמים שיקלו על תהליך האיגוח. בנוסף, נרצה לייצר פלטפורמה לאיגוח הלוואות לעסקים קטנים, שם הריביות גבוהות, והן יכולות להיות אטרקטיביות להשקעה על ידי גופים פנסיוניים.

"הרעיון הוא שניתן יהיה לאגח כל נכס שמניב תזרים. למשל, חברה עם נדל"ן מניב ועם חוזים חתומים לשכירות ל־10 השנים הקרובות עם הכנסה צפויה של מיליארד שקל - היא יכולה להוון את ההכנסות שלה באמצעות מכשיר האיגוח".

היתרונות: סחירות, פיזור, חשיפה להלוואות שלא זמינות היום לגופי הפנסיה המקומיים כמו הלוואות קמעונאיות ומשכנתאות.

החסרונות: חשיפה לסיכון סיסטמי: אם, למשל, יפרוץ פתאום משבר בתחום הנדל"ן, הפיזור לא יעזור.

אשליה יקרה של הגנה: המנהל מרוויח בכל מקרה

קרנות הגידור טובות בשוק יורד וגרועות בעליות חדות

כלי השקעה נוסף שיכול להוסיף פלפל לתיק הפנסיוני, בסטיית תקן נמוכה יחסית, הוא השקעה דרך קרנות גידור. קרנות אלה מתיימרות לבצע גידור סיכונים באמצעות אסטרגיות שונות תוך שימוש בפוזיציות שורט ולונג, הימור על חברות שעוברות מהפך ארגוני ולעתים אפילו על מדינות שחוות טלטלות פוליטיות.

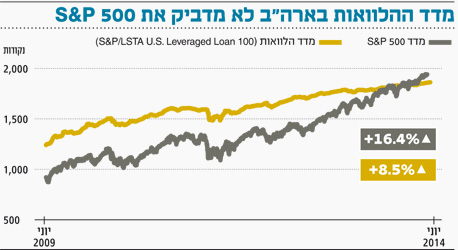

קרנות הגידור אטרקטיביות במיוחד דווקא לצורך הגנה מפני שינוי לרעה בכיוון השווקים. מנהלי הקרנות הללו דואגים להדגיש כי בתקופות של עליות חדות הן לא יצליחו להכות את מדדי השוק אבל במקרה של ירידות, אסטרטגיות גידור הסיכונים שלהן תבטיח ירידה מתונה יותר. מנהלי הפנסיה גילו לאחרונה כי מדובר בכלי ניהול סיכונים חשוב בתיק. אלא שבדיוק בגלל חמש שנות הגאות האחרונות בשוקי ההון ההשקעה בקרנות הגידור היתה מאד מאכזבת למשקיעים והיטיבה בעיקר עם כיסי המנהלים שלהן. כך, למשל, ב־2013 תעשיית קרנות הגידור האמריקאית רשמה תשואה של 7.4% אחרי עמלות, בעוד מדד

S&P 500 רשם תשואה מרשימה של 32%. עבור התוצאות העלובות האלה גרפו 25 מנהלי קרנות הגידור המובילים סכום אדיר של 21.5 מיליארד דולר - זאת בין היתר על רקע העובדה שלצד דמי הצלחה של 20% שהם גובים מהלקוחות, הם גובים בנוסף דמי ניהול שוטפים של כ־2% מהנכסים, ללא קשר לביצועי הקרן.

מנהלי הפנסיה מצידם טוענים כי חרף נתונים אלו השקעה בקרנות גידור היא כלי השקעה חשוב בתיק החוסכים בדיוק בתקופה הנוכחית, לאחר ראלי אדיר בשוקי ההון והחשש מתפנית שלילית וכי שווה לוותר על חלק מהתשואה לטובת הגנה מפני הבאות. היקף ההשקעה כיום של מוסדיים בישראל בקרנות גידור הוא 2%-3% מהתיק.

היתרונות: ממתנות את ההפסדים בשוק יורד.

החסרונות: דמי ניהול גבוהים, משיגות תשואת חסר בשוק עולה, יש אלטרנטיבות זולות יותר.

אילוסטרציה צילום: shutterstock

אילוסטרציה צילום: shutterstock