גזית גלוב נאלצת להכפיל את הסכום שהשקיעה בדורי בניה

גזית גלוב תגדיל את השקעתה בקבוצת א.דורי ובדורי בניה ל־524 מיליון שקל. מחזיקי האג"ח של דורי בניה נוטים לקבל את הצעת החברה לרכישת אג"ח. המשקיעים מצדם טוענים לנזק של 40 מיליון שקל והגישו בקשה לשתי תביעות ייצוגיות

מערכת היחסים בין גזית גלוב לחברה־הבת הסוררת (61%), קבוצת א.דורי, מבוססת על ההנחה שבעלי השליטה, חיים כצמן ודורי סגל, יעשו הכל כדי להישאר מחוץ למועדון המפוקפק של שומטי החובות. בין שהדבר נובע משיקולים תועלתניים ובין שממניעים אלטרואיסטיים, ניכר שבגזית גלוב מתכוונים להמשיך במדיניות התמיכה בקבוצת דורי ולהכניס את היד עמוק לכיס. להחלטה הזאת יש משמעות שתבוא לידי ביטוי כבר בדו"חות הכספיים של גזית גלוב לרבעון השני של 2014, שיתפרסמו בסוף אוגוסט.

- הדו"חות חושפים את ההסברים שדורי בניה לא הצליחה לתת

- הפתרון של כצמן: הצעת רכש או מיזוג דורי בניה עם קבוצת דורי

- א. דורי - מה בין עלות פרויקט לדו"חות כספיים

ההפסד החשבונאי: רחוק מהעין, רחוק מהכיס

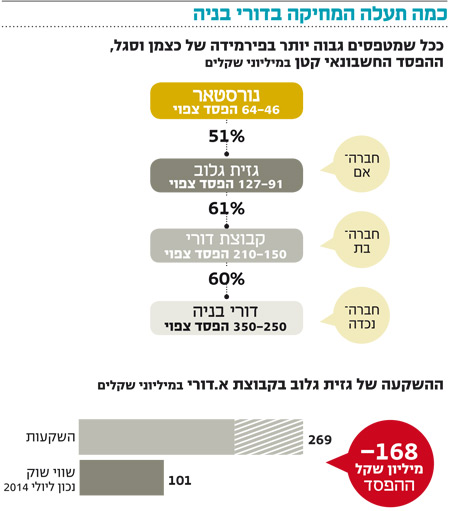

בתחילת השבוע דיווחה דורי בניה על סטייה מהותית באומדני העלויות וההכנסות הצפויות של הפרויקטים בביצועה. השפעת הסטייה הולכת ופוחתת ככל שמטפסים במעלה הפירמידה של גזית גלוב. קבוצת א.דורי, המחזיקה ב־60% מדורי בניה, צפויה לספוג הפסד של 150–210 מיליון שקל. זאת לעומת הפסד צפוי של 250–350 מיליון שקל שיהיה מנת חלקה של דורי בניה.

בעלי מניות המיעוט, המחזיקים ב־40% הנותרים מדורי בניה, יישאו ביתרת ההפסד שמסתכמת ב־100–140 מיליון שקל. באופן דומה גם חלקה של גזית גלוב בהפסד הצפוי יתכווץ ל־91–127 מיליון שקל בלבד, 36% מההפסד של החברה־הנכדה דורי בניה. המפקח החיצוני שמונה לבדיקת הנתונים המעודכנים, נדרש לסיים את עבודתו עד ל־20 באוגוסט, כך ששלוש החברות בפירמידה יכירו בהפסדים כבר בדו"חות הרבעון השני.

ההפסד הכלכלי: מי שמשקיע — שוקע

מבחינה חשבונאית, הנזק של גזית גלוב צפוי להיות זניח יחסית, אך בהיבט הכלכלי, הצרה גדולה הרבה יותר. עד היום השקיעה גזית גלוב בקבוצת א.דורי 266 מיליון שקל, שהביאו אותה לאחזקה של 74%. אולם המשבר שעמו מתמודדת היום דורי בניה מחייב את בעלת השליטה להעמיק את השקעתה בחברה הכושלת ולהכניס את היד לכיס כדי להוציא אותה מהבוץ.

הצעד הראשון על הפרק הוא המרת 125 מיליון שקל, מתוך הלוואת בעלים של 250 מיליון שקל, למניות דורי בניה. לאחר ההמרה תחזיק גזית גלוב ב־59% מדורי בניה, וחלקה של קבוצת א.דורי ידולל ל־24.5% בלבד. כלומר: השליטה בדורי בניה תעלה קומה אחת למעלה, ותעבור מקבוצת א.דורי לגזית גלוב ישראל.

השלמת המהלך תביא את סך ההשקעות של גזית גלוב בשתי החברות ל־394 מיליון שקל. אלא שסכום זה אינו מבטא את מלוא החשיפה של גזית גלוב אליהן. יש להוסיף לו את יתרת ההלוואה לדורי בניה: 125 מיליון שקל ו־200 מיליון שקל נוספים, שמהם 130 מיליון שקל ישמשו להזרמת הון לקבוצת א.דורי ו־70 מיליון שקל להלוואות שיועמדו לה. אם כל המהלכים הללו ימומשו, סך ההשקעות של גזית גלוב בשתי החברות יגיע ל־524 מיליון שקל וסך ההלוואות — ל־195 מיליון שקל נוספים. מנגד, תחזיק גזית גלוב ישראל ב־85% מקבוצת א.דורי וב־59% מדורי בניה. למעשה, לנוכח הנסיבות הקשות, גזית גלוב נאלצת להכפיל את השקעתה בקבוצת דורי ובדורי בניה מ־266 מיליון שקל ל־524 מיליון שקל.

גם אחרי שיושלם רצף המהלכים, שבסופו השליטה בדורי בניה תעבור לידי גזית גלוב ישראל, חוק הריכוזיות לא יאפשר לכצמן ולסגל לנוח על זרי הדפנה. המשימה הבאה שלהם תהיה מחיקת מניות דורי בניה מהמסחר, באמצעות הצעת רכש חליפין או מיזוג עם קבוצת דורי; ומיד לאחר מכן ביצוע הצעת רכש לאג"ח של דורי בניה. הנזקים הצפויים מכיוון דורי בניה עשויים להקל על גזית גלוב למחוק את מניותיה מהמסחר. אולם זוהי נחמת עניים, שאין ספק שכצמן וסגל היו מעדיפים לוותר עליה.

חיים כצמן צילום: רוברט קילמן

חיים כצמן צילום: רוברט קילמן

מחזיקי אג"ח דורי בניה נוטים לקבל את הצעת כצמן

מחזיקי האג"ח של דורי בניה נוטים לקבל את הצעת החברה לרכישת האג"ח במחיר שלא יירד ממחיר ה

פארי. כך עולה מבדיקה שערך "כלכליסט" בקרב מחזיקי האג"ח הגדולים בדורי בניה — פסגות, אנליסט ואקסלנס. לבתי ההשקעות הללו קשר הדוק עם החברה, ולפי שעה אין בכוונתם להעמיד את החוב לפירעון מיידי.הגוף היחיד שאיים בדרישה כזו הוא אילים קרנות נאמנות, שבניהולו של קובי שגב. בימים הקרובים צפוי נאמן האג"ח לכנס ישיבה עם מחזיקי האג"ח ונציג החברה כדי לדון באפשרויות החזר החוב.

לדורי בניה התחייבויות של 80 מיליון שקל למחזיקי האג"ח ו־30 מיליון שקל לבנקים. הגופים המוסדיים מחזיקים בכ־55 מיליון שקל מהיקף האג"ח, והשאר בידי מחזיקים פרטיים. החברה עדכנה אתמול כי על רקע הסטיות שדווחו, שעשויות להגיע ל־350 מיליון שקל, היא אינה עומדת בחלק מאמות המידה הפיננסיות (הון עצמי למאזן) לגורמים המממנים. המשמעות היא שהבנקים יכולים לדרוש כעת פירעון מיידי על החוב, אם כי בפועל אף בנק לא הגיש בקשה כזו. הפרה זו לא מזכה את מחזיקי האג"ח בעילה לפירעון מיידי, אך הסטייה המהותית בעסקי החברה כן מזכה.

"עיקר ההחלטה בהשקעה בדורי בניה היה הימצאותה של גזית גלוב מאחוריה", אומר אחד ממחזיקי האג"ח הגדולים בדורי בניה ל"כלכליסט". "הופתענו מהסיפור הזה, הרבה שנים לא ראינו חברה ציבורית שמוחקת הון בהיקף כזה. בגלל שגזית גלוב רוצה 'לצאת בסדר' עם השוק, נקבל את ההצעה של כצמן, אולם נדרוש מעט מעל מחיר הפארי", הדגיש.

הצרות של דורי מגיעות בצרורות: אתמול הוגשו לביהמ"ש בתל אביב שתי בקשות לאישור תובענות ייצוגיות נגד רונן אשכנזי, מנכ"ל א.דורי ובעל מניות (17.5%) בגזית גלוב ישראל; וכן נגד הדירקטורים עוזי ורדי־זר, שמואל סלבין, נחמה דואק, איריס ציבולסקי־חביליו, יחזקאל ברקוביץ, אריאל חביב ואיתמר אלדר. את התביעות הגישו עו"ד יחל בקר ועו"ד רונן להב. נטען כי הדירקטורים פעלו בניגוד לדין תוך רשלנות כלפי רוכשי ניירות הערך והטעיה שגרמה להם נזק של 40 מיליון שקל.