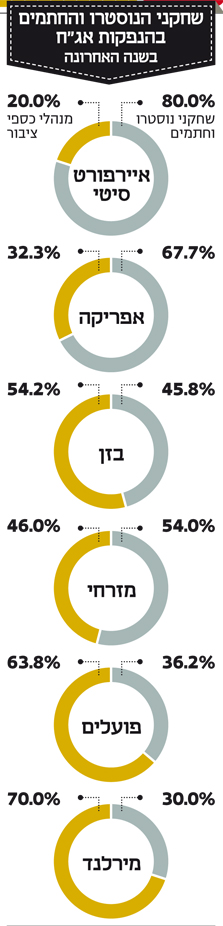

כספי הציבור נדחקים מחוץ להנפקות האג"ח

הגופים המוסדיים טוענים שהשיקולים קצרי הטווח של החתמים ושחקני הנוסטרו מעלים את מחיר האג"ח בהנפקות האחרונות, פוגעים בתשואה ומעלים את הסיכון לציבור המשקיעים

אפריקה ישראל השלימה אתמול הנפקת אג"ח מוצלחת. החברה גייסה 467 מיליון שקל מגופים מוסדיים במסגרת השלב המוסדי ועוד 78 מיליון שקל מהציבור.

תשקיף ההנפקה חושף שרק שליש מהמשתתפים בשלב המוסדי היו גופים מוסדיים המנהלים כספי ציבור, ואילו היתר היו שחקני נוסטרו, בהם אייל בקשי, דוד אדרי ואיתן סולימן.

הגופים המוסדיים ומנהלי קרנות, המחויבים תשקיפית לרכוש אג"ח עבור מיליארדי השקלים הזורמים לקרנות תחת ניהולם מדי חודש, מתוסכלים מאוד מהסיטואציה. לטענתם, בעוד הם שחקנים ארוכי טווח המשתדלים לתמחר את סיכון ההנפקה באופן ראוי, לשחקני הנוסטרו ובעיקר לחתמים מבנה שיקולים שונה לחלוטין.

שחקני הנוסטרו הם שחקנים קצרי טווח שמעוניינים לעשות "סיבוב מהיר" על ההנפקה תוך גזירת קופון על עמלת ההתחייבות המוקדמת. לטענת הגופים המוסדיים, בעוד הם מנהלים מו"מ מול החברה המנפיקה בדרישות לאמות מידה פיננסיות ושעבודים, שחקני הנוסטרו לא באים בדרישות דומות.

כך החברה לא מתייחסת לדרישות המוסדיים, כי היא יודעת שתוכל "לסגור" את ההנפקה באמצעות שחקני הנוסטרו. רשות ני"ע, בראשותו של שמואל האוזר, דווקא מקדמת הצעת חוק שתשלול את יכולתם של שחקני נוסטרו הפועלים בהיקפים נמוכים להשתתף בשלב המוסדי. לפני כשלוש שנים הם נכנסו להגדרת "משקיע מתוחכם" בחוק, ומאז פועלת הרשות להוציאם החוצה. כעת טוענים ברשות כי הנושא "מחכה לאישור אגף שוק ההון באוצר".

עיקר טענות המוסדיים מופנות נגד החתמים. החתמים בוחרים להשתתף בהנפקות ולעתים מעלים את מחיר ההנפקה או מקטינים את הריבית שלה יזכו המשקיעים. זאת באמצעות הזרמת ביקושים במחירים גבוהים או דרישת ריבית נמוכה.

קיימים שני סוגים של חתמים: הסוג הראשון הוא המפיצים שדואגים לשכנע משקיעים פוטנציאלים להנפקה. המפיצים מקבלים מהחברה עמלה של 0.5%–0.8% מגובה הגיוס. העמלה מתחלקת בין המפיצים השונים בהנפקה לפי היקף המשקיעים שהצליחו להביא. הסוג השני הוא גופים שזכו לקבל רישיון חיתום אך ביומיום לא מתעסקים בהובלת הנפקות.

מדובר בעצם בשחקני נוסטרו שמחזיקים גם ברישיון חיתום ונהנים מעמלת התחייבות מוקדמת ומעמלת הפצה. לאחרונה נשאלה הרשות בשאילתה האם מפיץ בהנפקה רשאי להשתתף במכרז המוסדי. הרשות השיבה כי מפיץ יכול להשתתף בהנפקה, אך אסור לו, על פי חוק, לקבל עמלת הפצה וגם עמלת התחייבות מוקדמת.

אלא שהבעייתיות לא נפתרה. זאת מכיוון שחלק מגופי החיתום מחזיקים גם בחברות־אחיות או בחברות־בנות שמשתתפות אף הן במכרז ובגינם הם כן זכאים לקבל עמלת הפצה, אף על פי שמדובר בגוף קשור.

ל"כלכליסט" נודע כי הרשות מודעת לבעיה של ההפרדה המלאכותית וצפויה לאסור על המפיץ לקבל עמלת הפצה בגין התחייבות השקעה של גוף קשור לו. כך הרשות עתידה לבדוק, לדוגמה, האם אי.בי.אי חיתום יכולה לקבל עמלת הפצה בעת שהיא מגייסת להנפקה גוף קשור כמו אי.בי.אי גמל או האם בקשי מקבל עמלות כפולות עבור אמטרין.

מדובר בשותפות מוגבלת של חברת ברק קפטיל חיתום של בקשי והסוחרים שעובדים תחת פלטפורמת המסחר שלו. כך בקשי יכול לכאורה לקבל עמלת הפצה עבור אמטרין וכן ליהנות מעמלת התחייבות מוקדמת עבור ברק קפיטל חיתום שמזרימה אף היא ביקושים.

אך לפי גורמים המקורבים אליו, עמלת ההתחייבות המוקדמת הולכת רק לסוחרים לפי כמות ההזמנות. נקודת המוצא של הרשות היא שקיימות חומות סיניות בין חברת החיתום וחברות הגמל והקרנות שבבעלות אותו בית השקעות. כך שאם מנהלי חברות הגמל והקרנות מחליטים להזרים ביקושים בהנפקה ההנחה היא שהם עושים זאת לטובת המשקיעים שלהם.

בעיה נוספת שעליה מצביעים המוסדיים היא שגם למפיצים קלאסיים יש פוטנציאל לניגוד עניינים. בהנפקות רבות מפיצים, דוגמת כלל חיתום, מזרימים ביקושים תוך הצעת מחיר גבוה או דרישת ריבית נמוכה וזאת אף שלהנפקה יש ביקושים גבוהים. לכאורה, המפיצים יכולים לטען שמדובר בהנפקה טובה והזרמת הביקוש באה להראות אמון. אלא שלמפיצים יש אינטרס שההנפקה תיסגר במחיר גבוה, כיוון שאז החברה תרצה לשכור את שירותיהם שוב.

שמואל האוזר צילם: אוראל כהן

שמואל האוזר צילם: אוראל כהן