אג"ח הים התיכון: דעיכת השקל מייצרת הזדמנויות באג"ח דולרי

ירידה בפערי הריביות מול ארה"ב, נזילות, תשואות ומרווחי תשואה עדיפים מחדדים את הצורך בשילוב אג"ח ומניות גלובליות בתיק

קל מאוד להבין את פערי המחירים בין דירת 4 חדרים בתל אביב לדירה זהה הממוקמת בפריפריה. מדובר בעודף ביקוש לדירות במרכז הארץ אל מול מחסור בהיצע הנובע מסיבות שונות. בשוק ההון אנו מזהים תהליך דומה. השוק הישראלי פופולרי מאוד בקרב המשקיעים המקומיים וזאת בשל ביצועים מצוינים בשנים האחרונות, בעיקר באג"ח הממשלתיות והקונצרניות, והתחזקות השקל אשר עד לאחרונה הפכה את ההשקעות הסולידיות בחו"ל ללא כדאיות.

מתחילת 2013 גייסו קרנות הנאמנות המתמחות בהשקעה בישראל כ־80 מיליארד שקל, והציבור ממשיך להזרים לקרנות השתלמות וחיסכון פנסיוני כ־30 מיליארד שקל בשנה. חלק מהגופים הפכו לגדולים מדי עבור השוק הישראלי, וחלקם האחר מוכן לשלם פרמיה עבור "הזכות" להחזיק אג"ח כחול־לבן. ישראלים רבים גילו שניתן להשיג מוצרים איכותיים במחירים מופחתים בחו"ל, והמודעות הצרכנית ההולכת וגדלה מייצרת תחרות חדשה בענף הקמעונאות ושומרת על אינפלציה אפסית והובילה את בנק ישראל לקביעת ריבית שפל.

גם בתחום הפיננסי ניתן למצוא תחליפי השקעות זולים מהאלטרנטיבות המקומיות, אך כדי שזה יקרה, צריכים המשקיעים לצבור חוויות חיוביות שיגדילו את ביטחונו. ההתחזקות האחרונה של הדולר והעובדה שמרבית המשקיעים מחזיקים אחוז אפסי של ני"ע גלובליים, יכולות לעשות את ההבדל. זאת במיוחד נוכח העובדה שגם המוסדיים, שהגדילו אחזקות גלובליות בשנים האחרונות, גידרו את מרבית החשיפה לדולר.

פוטנציאל רווח דומה

כיום נראה שהתנאים שהובילו למגמה ארוכה של התחזקות השקל מתחילים לדעוך. הירידה ביצוא מקטינה את העודף בחשבון השוטף, הדולר מתחזק בעולם, פער הריביות בין ישראל לארה"ב ואירופה נמצא בשפל ארוך והצמיחה בישראל נחלשת. גם השפעת הגז הטבעי על החשבון השוטף מצטמצמת מאוד נוכח רכישות הדולרים של בנק ישראל אשר נועדו לעקר את השפעות הפסקת יבוא הגז. לאחר התחזקות של כ־7% בשער הדולר בחודשיים האחרונים, גדל מספרם של המשקיעים שמרגישים נוח יותר ליצור חשיפה מסוימת לנכסים פיננסיים דולריים ולו בשל פיזור הסיכון. אחזקה בשני נכסים בעלי פוטנציאל רווח דומה וסטיית תקן זהה מייצרת תיק השקעות עם אפשרות רווח דומה אך בסיכון נמוך לעומת אחזקת נכס אחד.

אילוסטרציה צילום: צביקה טישלר

אילוסטרציה צילום: צביקה טישלר מעבר לתועלת הנובעת מהקטנת הסיכון, אחזקות באג"ח ובמניות דולריות מאפשרות לגופי הפנסיה הענקיים להחזיק בני"ע נזילים יותר ובכך לשמור על גמישות השקעתית גדולה יותר. אם בעבר התפשרו המוסדיים על תשואות נמוכות יותר עבור הצורך בנזילות, הרי שכיום, במקרים רבים, התשואות בחו"ל גבוהות מהתשואות של אג"ח מקומיות. דוגמה מצוינת לכך הן האג"ח הממשלתיות בישראל שנסחרות בארץ בתשואה נמוכה מהאג"ח האמריקאיות והישראליות בחו"ל.

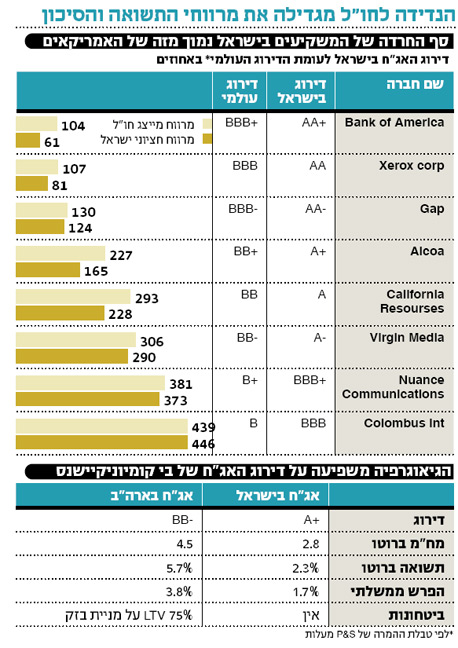

נקודה חשובה נוספת קשורה לסולם הדירוג, לתמחור ולסיכון הגלום באג"ח המקומיות לעומת הגלובליות. בעוד הדירוגים הישראלים והבינלאומיים נראים זהים מבחינת סולם הערכים, קיים פער של כשלוש רמות בין הדירוג המקומי לדירוג העולמי. לדוגמה, חברת בי קומיוניקיישנס הנפיקה ב־2010 אג"ח בבורסה בתל אביב שקיבלה דירוג מקומי של +A ואינה מובטחת בביטחונות כשלהם. בתחילת השנה הנפיקה החברה אג"ח נוספת בחו"ל, שזכתה לדירוג בינלאומי של -BB בלבד, זאת אף שאג"ח זו מגובה בביטחונות של מניות בזק בשווי גבוה בכ־25% מערך החוב כולו. מנגד, האג"ח הבינלאומית של בי קומיוניקיישנס נסחרת בהפרש גבוה יותר ביחס לאג"ח הממשלתית המקבילה.

התאמת הדירוג המקומי

כדי לבדוק אם ההפרש טמון במח"מ, השווינו בין מרווחי התשואה מאג"ח ממשלתיות של אג"ח בדירוג עולמי למרווח החציוני בארץ באג"ח במח"מ של 6-4 שנים. במבט ראשון נראה שהאג"ח הקונצרניות בחו"ל אינן אטרקטיביות ביחס למרווחי התשואה של המקבילות בישראל. בפועל, יש להתאים את הדירוגים המקומיים כדי שנוכל להשוות את מרווחי התשואה לחו"ל. לשם המרת הדירוגים נעזרנו בטבלת המרה שפרסמה חברת הדירוג S&P מעלות, לפי שיטה זו האג"ח בחו"ל דווקא מעניקות מרווח תשואה גבוה יותר מהמקובל בישראל.

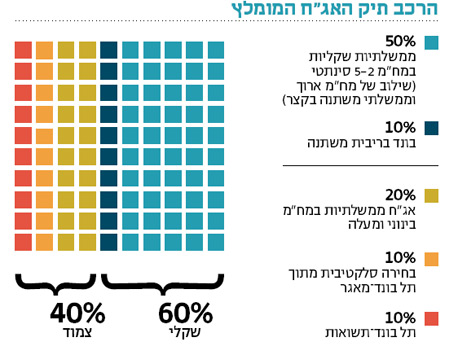

אז האם כדאי למכור אג"ח ישראליות ולהוציא את כל תיק ההשקעות לחו"ל? לא בטוח. מאזן הביקוש וההיצע בישראל ממשיך לייצר זרימת כסף גדולה יחסית לשוק המקומי, זאת בין היתר בשל הנטייה הטבעית להשקעות "קרובות לבית". גם הסיכון המטבעי מצריך זהירות. הקצאת חלק מהתיק להשקעות מפוזרות בחו"ל עשויה להוות צעד מתבקש, במיוחד נוכח רמות התשואות, המרווחים והתחזקות הדולר.

השורה התחתונה: לאחר התחזקות הדולר ב־7% בחודשיים והיחלשות הצמיחה בישראל, אפשר להקטין את הסיכון על ידי פיזור התיק לנכסים דולריים בחו"ל.