לאן ינווטו המוסדיים את הפקדות הפנסיה של דצמבר, לחו"ל או לאג"ח הקונצרניות?

רק פעם אחת בשש שנים נרשמה בינואר תשואה שלילית בתל בונד. דצמבר שלילי אינו זר למשקיעים, אך העוצמה הפעם היתה גבוהה מהרגיל

המשבר הכלכלי ברוסיה, שזלג לשוק המקומי דרך האג"ח של קבוצות פישמן ולבייב, תפס את המשקיעים בתזמון לא נוח שראשיתו באזהרה של חברת הדירוג מודי'ס על כך שהבחירות בישראל עלולות להשפיע לרעה על הדירוג, ולהורדת אופק דירוג החוב של ישראל על ידי פיץ'. גם התחזקותו של הדולר וסימנים לכך שהכלכלה המקומית חזרה לצמיחה מתונה גרמו לשינוי בהערכת המשקיעים לגבי הרחבה מוניטרית נוספת שיבצע בנק ישראל. בתוספת העובדה שמרבית האג"ח הממשלתיות נסחרות בתשואות נמוכות מדי ביחס למקבילותיהן האמריקאיות, הרי שקיבלנו מתכון לעליית תשואות. ללא ירידת התשואות באג"ח האמריקאיות ייתכן שהאפיק הממשלתי המקומי היה "חוטף" חזק יותר.

בעוד השוק הממשלתי נתפס לא מוכן לזעזוע, השוק הקונצרני במצב גרוע יותר. מתחילת 2013 גייסו קרנות אג"ח חברות וכללי כ־52 מיליארד שקל ומרווחי התשואה באפיק הקונצרני הפכו לנמוכים באופן אבסורדי. כתוצאה מכך, ומהיעדר נזילות מספקת, מקצים הגופים הפנסיוניים הגדולים בישראל נתח משמעותי מנכסיהם לחו"ל. השילוב של ירידות באפיקים הממשלתי והקונצרני גרר פדיונות גדולים בקרנות הנאמנות שהכבידו יותר על האפיק הקונצרני, ומרווחי התשואה נפתחו אף באג"ח שאינן קשורות כלל לנעשה ברוסיה.

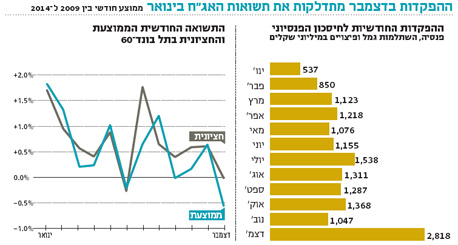

בשנים האחרונות בכל פעם שמשבר כלכלי עושה כותרות, מתרחש תיקון חד ומהיר כלפי מעלה במחירים. מדד תל בונד־תשואות, למשל, שירד בשלושת הימים הראשונים של השבוע שעבר ב־5.2%, עלה בשני ימי המסחר העוקבים בכ־5%. בנוסף, המשקיעים מעריכים כי ינואר נוטה להיות החודש עם הביצועים הטובים ביותר באפיק הקונצרני שנובעים מהפקדות סוף שנה של עצמאים לחסכונות פנסיוניים. השנה היקף ההפקדות לחיסכון פנסיוני צפוי לעבור את 3.5 מיליארד השקלים — גבוה ביותר מפי שניים מההפקדות החודשיות הרגילות.

גם מדד תל בונד־60 נוטה ליהנות מההפקדות. בשש שנים שנבדקו, עלה המדד בכל אחד מחודשי ינואר. ייתכן שאחד הגורמים לתיקון החד שהחל ביום רביעי בשבוע שעבר הוא שמשקיעים החלו לאסוף סחורה במחירים נוחים יותר. אך עליות השערים היו כה חדות, שלהוציא את אג"ח החברות שקשורות לרוסיה, מרווחי התשואה חזרו לרמות נמוכות יחסית.

מרווח התשואה הממוצע בתל בונד־60 מושפע מאוד מהאג"ח החשופות לרוסיה, ונמצא סביב רמות השיא של השנה האחרונה. המרווח החציוני לעומת זאת ירד ונמצא ברמה נמוכה מהממוצע. ניסיונם של המשקיעים להתכסות במהירות לאחר קריסת האג"ח של לבייב ופישמן, הוביל לרכישות של תעודות סל, שרכשו גם אג"ח של חברות יציבות יותר. כתוצאה מכך, בחלק מהמקרים ירדו מרווחי התשואה לרמות נמוכות מדי.

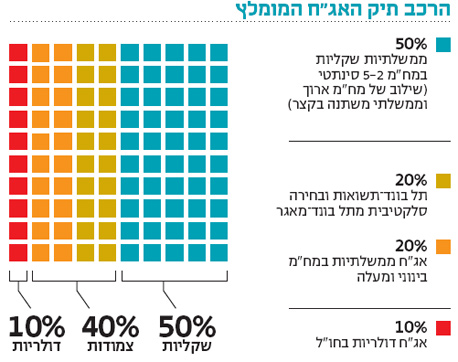

בנוסף, נטייתם הגוברת של המוסדיים להוציא נתחים גדולים מתיק ההשקעות לחו"ל עלולה להחליש את אפקט ינואר של האפיק הקונצרני, ולתמוך דווקא בדולר. כדי לבדוק אם ניתן ליהנות הן מינואר חיובי והן מהתחזקות הדולר, בחנו את התנהגות האפיק הקונצרני בארה"ב ב־2014–2009, ומצאנו כי האג"ח בדירוג השקעה מניבות תשואות גבוהות מהרגיל בינואר. התשואה החציונית של האג"ח הדולריות בדירוג השקעה עומדת על כ־1%, ורק פעם אחת בשש השנים האחרונות נרשמה בינואר תשואה שלילית. בשורה התחתונה דצמבר שלילי אינו זר למשקיעים, אך העוצמה הפעם היתה גבוהה מהרגיל וזו עלולה לערער את ביטחון הציבור. הפקדות סוף השנה עשויות לעזור לאפיק הקונצרני בארץ, אך הרגישות להתנהגות הציבור, בשילוב עם המוסדיים המקצים נתח הולך וגדל מתוך הנכסים לחו"ל, עשויה לייצר עדיפות דווקא לאג"ח הדולריות בחו"ל.

השורה התחתונה: נטיית המוסדיים להסיט כספים לחו"ל עלולה לפגום באפקט ינואר של האפיק הקונצרני ולייצר דווקא עדיפות לאג"ח דולריות בחו"ל

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים.

דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות