כלכלית ירושלים: נעמוד בהחזר החובות גם תחת מבחני לחץ

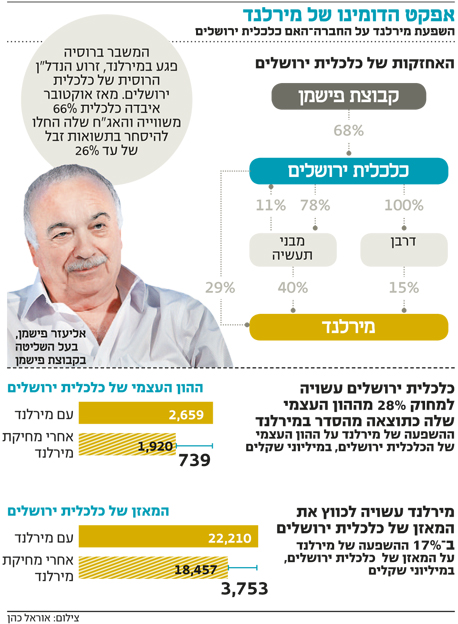

חברת הנדל"ן טוענת כי בעזרת הקטנת החוב והישענות על המקורות שעומדים לרשותה, היא תצליח להימנע מגורל דומה לזה של מירלנד הפועלת ברוסיה. החברה־הבת, שמהווה 31% מהשווי הנכסי של הקבוצה, עשויה לגרוע 28% מההון העצמי של כלכלית

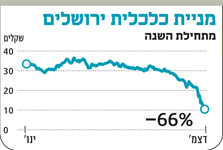

אחרי שכלכלית ירושלים, בשליטת אליעזר פישמן (68%), איבדה 66% משווייה מאז אוקטובר והאג"ח שלה נסקו לתשואה של עד 26%, אתמול פורסמה מצגת ובה עדכון בנוגע למצבה העסקי.

באיחור ניכר נראה שבהנהלת כלכלית, בהובלת המנכ"ל דודו זבידה, הבינו שתיחום הפעילות ברוסיה לחברה אחת בקבוצה טוב רק "על הנייר", מאחר שהמשקיעים שחוששים מזליגת השפעות הסדר החוב במירלנד והמשבר ברוסיה לחברה־האם, מביעים זאת במכירת חיסול של מניות כלכלית בבורסה. בתגובה למצגת עלתה מניית כלכלית ב־7.9%. האג"ח של כלכלית המשיכו במגמה השלילית ורשמו ירידות של עד 4%.

המסר שמבקשת הנהלת כלכלית להעביר למשקיעים לאורך המצגת הוא שגם תחת "מבחני לחץ", לחברה־האם יש תזרים מזומנים חזוי חיובי וגמישות פיננסית ותפעולית שלהערכתה מאפשרים לה להתמודד עם האירועים האחרונים במירלנד.

מסע המימושים יימשך

בכלכלית מבססים את טענתם על מהלך משולב להקטנת החוב עם הישענות על המקורות שעומדים לרשות החברה. בצד ההתחייבויות מציינים בכלכלית את מכירת הנכסים בישראל ובחו"ל ב־2014–2012 שהביאה לירידה של 4.9 מיליארד שקל בחוב הפיננסי והניבה לקבוצה תזרים פנוי של כ־2.3 מיליארד שקל.

בכלכלית מתכוונים להמשיך ביישום אסטרטגיית המימושים במטרה להמשיך את מגמת הקיטון בחוב הפיננסי שנכון ל־30 בספטמבר, הסתכם ב־12.8 מיליארד שקל בקבוצה וב־3.8 מיליארד שקל בדו"ח סולו (לא כולל דרבן). ב־2015 ו־2016 כלכלית תנסה לממש נכסים שיקטינו את החוב של הקבוצה ב־2.4 מיליארד שקל ושיניבו תזרים פנוי של 1.1 מיליארד שקל.

צילום: אוראל כהן

צילום: אוראל כהן

כלכלית גם נאלצת "לחשב מסלול מחדש" ולעדכן את הנחות העבודה לשנתיים הקרובות. ראשונים לשלם את המחיר הם בעלי המניות של כלכלית שחלוקת דיבידנד של 150 מיליון שקל יורדת מהפרק לנוכח תשואות האג"ח הגבוהות. התשואות הגבוהות גם משפיעות באופן ישיר ומיידי על הנגישות של כלכלית לגיוסי אשראי בבורסה. לפיכך, גיוס מתוכנן של 150 מיליון שקל צפוי להתבטל. לעומת זאת, תוכנית לגיוס של 200 מיליון שקל ב־2016 נותרה ללא שינוי.

דיבידנד של 28 מיליון שקל ממירלנד שהיה צפוי להתקבל בשנתיים הקרובות כבר לא יגיע, מנגד, התחזית לקבלת דיבידנדים מהחברות־הבנות האחרות, דרבן ומבני תעשיה, נותרה ללא שינוי, ובשנתיים הקרובות היא צפויה להסתכם ב־230 מיליון שקל. גם בתמונת הנזילות של כלכלית ניכרת הרעה. יתרות המזומנים של החברה, נכון להיום, מסתכמת ב־104 מיליון שקל ומסגרות האשראי ב־196 מיליון שקל נוספים. מסגרות אלו הצטמצמו היות שהן מושפעות ממניית החברה־הבת מבני תעשיה, כל ירידה של 1% במחיר המניה מקטינה את מסגרות האשראי הבלתי מנוצלות ב־4.5 מיליון שקל.

השיא במירלנד הפך לשפל

החושך ירד על מירלנד דווקא בשיא זריחתה הכלכלית. בסוף הרבעון השלישי זרוע הנדל"ן של כלכלית ברוסיה נהנתה מתפוסה של 94.5%, הגבוה מבין כל החברות בקבוצה, ובתשעת החודשים הראשונים של השנה הרווח הגולמי שלה מנכסים זהים זינק ב־21.4% לעומת התקופה המקבילה. אלא שהפיחות החד בשער הרובל וצניחה של כ־50% במחיר חבית נפט, היו הטריגר שהביא את מירלנד לפתוח בהליך של הסדר חוב. כעת, כדי לשכנע את המשקיעים שגורלה של כלכלית שונה, המצגת כוללת את פירוט ההשפעות של מירלנד על החברה־האם. לחברות בקבוצה אין הלוואות או ערבויות למירלנד ולמעט האחזקה בה, החשיפה היחידה מסתכמת באחזקה של 43 מיליון אג"ח שהנפיקה מירלנד.

מירלנד מהווה 31% מהשווי הנכסי של הקבוצה. במקרה שכל ההון של מירלנד יימחק, הדבר יביא לפגיעה של 28% בהון העצמי של כלכלית. נכון להיום, כלכלית נסחרת לפי שווי של 850 מיליון שקל, דיסקאונט עמוק של 55% לעומת ההון העצמי של החברה ללא מירלנד. הפער בין שווי השוק להון העצמי יכול להיסגר בזינוק במניה במקרה הטוב, ובמקרה הגרוע בצניחה בשווי הנכסים של החברה.

הדמיה פרויקט מילרנד בסנט פטרסבורג

הדמיה פרויקט מילרנד בסנט פטרסבורג