בן־משה נדחק לפינה: אי.די.בי פתוח בדרך להנפקת זכויות

החברה תוציא לדרך בתוך שלושה שבועות את הצעתו של אחד מבעלי השליטה אדוארדו אלשטיין להנפקת זכויות בהיקף 800 מיליון שקל. שותפו בן־משה, שפרסם תגובה אגרסיבית להצעה, כלל לא הגיש הצעה נגדית ויידרש להזרמות נוספות

אי.די.בי פתוח

תוציא לדרך את הנפקת הזכויות שהציע בעל השליטה אדוארדו אלשטיין, בהיקף 800 מיליון שקל, בתוך כשלושה שבועות. בעל השליטה השני מוטי בן־משה צפוי לפעול לשינוי מתווה המכירה ולחלק אותו לשניים־שלושה נתחים, אולם במצב שנוצר הוא תלוי בהסכמתו של שותפו.

- דירקטוריון אי.די.בי פתוח אישר הצעת אלשטיין להנפקת זכויות של 800 מיליון שקל

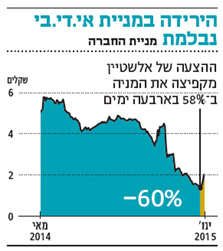

- הראלי של אי.די.בי לא נעצר; השלימה ריצה של 56% השבוע

- זיכרונות מנוחי דנקנר

בישיבת הדירקטוריון ביום חמישי, שעניינה אישור המתווה האמור, ניסו הדירקטורים של בן־משה וחלק מהדח"צים לקבל את הסכמתו של אלשטיין לחלוקה של הגיוס לנתחים. המצדדים טענו כי גיוס בנתחים מגדיל את הסיכוי להשתתפות של הציבור בהנפקות הזכויות. אולם אלשטיין, שהשתתף בישיבה בשיחת וידיאו מארגנטינה, ויוצג בה על ידי שולם לפידות, יריב פילוסוף ודוד חודק, סירב. שני דירקטורים נמנעו בהצבעה והיתר תמכו.

לפני הישיבה שוחח הדח"צ גיורא ענבר, המשמש כיו"ר ועדת הביקורת, עם בן־משה. ענבר התריע כי הדח"צים מתכוונים לתמוך בהצעה של אלשטיין. בן־משה, שפרסם תגובה אגרסיבית להצעה של אלשטיין רק יום אחד קודם לכן, לא העלה כלל הצעה משלו בסופו של דבר. בתגובה להצעה הוא אמר כי מדובר ב"מהלך ציני לדילול אלים של בעלי מניות המיעוט, הצעה שאיננה מתמודדת עם הצרכים המהותיים והאמיתיים של החברה, אלא באופן חלקי ומוגבל בלבד... האופן האלים שבו היא מוצגת כאולטימטום ליומיים בלבד, מותיר את הרושם כי יותר משיש כאן הצעה רצינית, יש כאן הודעת יחסי ציבור".

כמו כן ציין בן־משה כי הוא עצמו "מגבש חלופה ראויה שרואה את צורכי החברה לטווח הקצר, הבינוני והארוך ומציעה פתרון מלא ושלם לחברה, לבעלי מניותיה ולנושיה כאחד".

אף שלא התנגד להצעה של אלשטיין, בן־משה לא העביר התחייבות להשתתף בהנפקת הזכויות, זאת בעוד אלשטיין התחייב להזרים 550 מיליון שקל בסך הכל. אלשטיין אף התבקש על ידי הדירקטוריון להציג מכתב מבנק אמריקאי המאשר כי בידי הקרן שלו, דולפין, יש מזומנים בגובה סכום זה. בשיחות פנימיות אומר בן־משה כי אם וכאשר יגיע רגע האמת, הוא יזרים את חלקו. כל החלטה אחרת עלולה להציב אותו בעמדה נחותה לעומת אלשטיין בדירקטוריון אי.די.בי.

מוטי בן-משה ואדוארדו אלשטיין צילום: אוראל כהן

מוטי בן-משה ואדוארדו אלשטיין צילום: אוראל כהן

דוברו של בן־משה מסר בתגובה: "בן־משה, מתוך אחריות גדולה, החליט לא להתנגד להצעה של אלשטיין. עד היום עמד בן־משה בכל התחייבות שלקח על עצמו וכך ינהג גם בהמשך. כל מי שקשור בבן־משה לא יתנגד להצעה".

אלשטיין התחייב להזרים 256 מיליון בהנפקת הזכויות, ו־144 מיליון שקל בהנפקת זכויות שנייה שתתבצע בתוך כשלושה שבועות מהראשונה. כמו כן התחייב שיזרים 150 מיליון שקל נוספים במימוש אופציות בתוך חצי שנה, ואף להזרים 450 מיליון שקל נוספים בתנאים מסוימים. על פי ההצעה, החברה אמורה להנפיק אופציות למימוש עד שלוש שנים מהיום.

בן־משה, שהזרים 700 מיליון שקל עד כה, מחוייב על פי ההסדר להזרמה של הסכומים הבאים: 197 מיליון שקל לחברה ושל 256 מיליון שקל בהצעת הרכש למחזיקי האג"ח לשעבר. המהלך של אלשטיין דוחק את בן־משה לפינה: מצד אחד הוא נדרש להזרמת ענק נוספת שאינו מעוניין בה. מצד שני, אם לא יזרים - אחזקתו עלולה להידלל. לא נראה כי דילול בא בחשבון מבחינתו, ולפיכך יבצע הזרמות באותו היקף כמו אלשטיין, כדי להישאר באותו מעמד בשליטה - או שיפעל להיפרדות, דרך הפעלת מנגנון הבמבי (Buy Me Buy You) או הידברות.

בעלי מניות המיעוט חוששים מהסדר

נושי החברה, שלהם אי.די.בי פתוח חייבת 3.7 מיליארד שקל, יצאו שבעי רצון מההחלטה על הנפקת הזכויות. מנגד, בעלי מניות המיעוט - מחזיקי האג"ח של אי.די.בי אחזקות לשעבר שקיבלו את המניות כחלק מההסדר - ממש לא מרוצים. החברה נסחרת היום לפי שווי דל של 590 מיליון שקל, וגם זאת לאחר זינוק של 57% בארבעת הימים שחלפו מאז ההודעה של אלשטיין. הנפקת הזכויות המיועדת מדללת את אחזקתם של בעלי מניות המיעוט בכמעט חצי, ולפיכך חלקם, המצפים לדילול פחות מסיבי, עשויים להתנגד להזרמה. השווי שבו תתבצע ההנפקה יקבע עד כמה יילחמו בעלי מניות המיעוט במהלך.

מידת הדילול חשובה כי על פי ההסדר המקורי, אלשטיין ובן־משה מחוייבים להזרים למחזיקים 512 מיליון שקל. כל מי שמחזיק כרגע בזכות לקבל בהצעת הרכש סכום מסויים עבור מניותיו - יקבל רק מחצית ממנו, אלא אם ישתתף בהנפקת הזכויות. זאת כנראה הסיבה שמרכיב ההטבה באופציות צפוי לעמוד על 15% הנחה ולא יותר מכך. עם זאת, בעלי מניות המיעוט מבינים שכל החלטה אחרת עלולה להוביל את מחזיקי האג"ח לבית המשפט לכיוון הסדר חוב חדש בחברה, שזקוקה ל־700 מיליון שקל כדי לעמוד בפירעון חובותיה ב־2015.

דרוש רוכש לשליטה בכלל ביטוח עד חודש יוני

בתוך כך צפויה אי.די.בי להתחיל היום בהליכים ראשונים למכירת השליטה בכלל ביטוח ולקבוע את מתווה המכירה על פי הסיכום מול הממונה על שוק ההון, דורית סלינגר. עד סוף יוני אמורה החברה למצוא רוכש לשליטה בכלל ביטוח - 30% לפחות. עד סוף 2015 החברה נדרשת לחתום על חוזה. חצי שנה לאחר מכן, הרוכש אמור לנסות לקבל היתר שליטה. אם הפעולה לא תושלם, תחויב אי.די.בי למכור מדי ארבעה חודשים בבורסה נתח של 5% מכלל ביטוח.