"בעשור הקרוב יהיה הרבה יותר קשה לעשות כסף"

ד"ר דידייה בורובסקי, האסטרטג הראשי של אמונדי, חברת ההשקעות הגדולה באירופה, מסביר איפה כדאי להשקיע, ועד כמה כדאי להנמיך ציפיות

"יש דבר שחשוב מאוד שהקוראים שלך יבינו", אומר ד"ר דידייה בורובסקי. "אנחנו לא בסביבה טיפוסית, ואנחנו לא נמצאים כיום במחזור העסקים הטיפוסי. אנחנו נמצאים בטריטוריה בלתי נודעת. הטעות הכי גדולה שיכול לעשות היום מי שמבצע הקצאת נכסים היא להשוות בין המחזור הנוכחי למחזורים קודמים, למשל כדי לנסות למצוא מתאמים בין מחירי הנכסים. זו תהיה טעות משום שאני ועמיתיי בטוחים ב־100% שעשר השנים הקרובות יהיו שונות מאוד מהממוצע ב־20-15 השנים הקודמות. זה עידן חדש.

"אנחנו נכנסים לעולם חדש שבו הצמיחה מאטה בכל מקום", מסביר בורובסקי, האסטרטג הראשי של ענקית ההשקעות האירופית Amundi. "ואני לא מדבר רק על 2015. בשנים הבאות הצמיחה הפוטנציאלית בארצות הברית תהיה קרוב ל־2% בממוצע, בעוד שב־15 השנים החולפות היא היתה קרוב יותר ל־3% או יותר. בגוש היורו הצמיחה הפוטנציאלית תעמוד על פחות מ־1% בשנה, ואילו באיטליה פוטנציאל הצמיחה קרוב לאפס. יש יריד דרמטית גם בסין, והרשויות שם מתחילות לנסות להעביר את המסר הזה: הצמיחה הפוטנציאלית במדינה קרובה יותר ל־5% מל־8% או 9%".

לצמיחה הנמוכה בכלכלה הריאלית, מסביר בורובסקי, יש יותר מגורם אחד. חלק מהגורמים הם מחזוריים ואחרים הם גורמים מבניים בכלכלה, "וקשה מאוד להפריד בין ההסברים. אבל שני ההסברים תומכים בכך שהריביות בשווקים יישארו נמוכות במשך הרבה מאוד זמן, שקצב האינפלציה יהיה אטי, וגם הצמיחה תהיה אטית. ולכל אלה צריך להוסיף את העובדה שכמות החוב הכוללת בעולם המשיכה לעלות בשנים האחרונות, וזה לא דבר בר קיימא.

"מבחינה פיננסית, כל זה אומר שהמשקיעים צריכים להבין שהתשואה שלהם תהיה הרבה יותר נמוכה מבעבר. מצד אחד רמות החוב הגבוהות יהוו חסם שיגביל את הצמיחה הפוטנציאלית של הכלכלה, ומצד שני לבנקים המרכזיים לא תהיה ברירה אלא להמשיך במדיניות מוניטרית מקלה כדי להקל על המאמצים לצמצום החוב. לכן הריביות על אג"ח ארוכות טווח, למשל, יישארו נמוכות עוד הרבה זמן. זה סוג של דיכוי פיננסי מצד הרשויות המוניטריות, והמשמעות שלו היא שהתשואה הממוצעת שמשקיעים יירשמו בעשור הקרוב תהיה הרבה יותר נמוכה, יידרש הרבה יותר פיזור של ההשקעות ויהיה הרבה יותר קשה לעשות כסף - אם כי עדיין אפשר יהיה לעשות את זה. אבל אני לא בטוח שהמשקיעים מוכנים לסביבה הזאת".

אנחנו לא עדים לבועה, ואין סכנת אינפלציה

את התחזית המפוכחת הזאת, שאותה הוא מנמק היטב, שוטח בורובסקי בסופו של יום ארוך ועמוס פגישות, כאן בישראל. הוא ביקר כאן בתחילת החודש, במסגרת כנס מקצועי של אמונדי וחברת Gar Capital המייצגת אותה בישראל, ופגש משקיעים מוסדיים מרכזיים, בכירים בענף הבנקאות וגם רגולטורים. אמונדי, ענקית הקרנות האירופית שבה הוא אחראי על האסטרטגיה ועל המחקר המקרו־כלכלי, נוצרה ב־2010 כתוצאה ממיזוג בין חטיבות ניהול הנכסים של שני ענקי בנקאות צרפתיים, סוסייטה ג'נרל וקרדיט אגריקול. האיחוד הוליד את הגוף הגדול באירופה לניהול כסף ואחד מעשרת גופי ההשקעה הגדולים בעולם, עם נכסים בשווי עתק של טריליון יורו. לא בכדי נבחר אמונדי לאחד מארבעת הגופים ששמיישמים את תוכנית רכישת האג"ח מגובות הנכסים שעליה הכריז הבנק האירופי המרכזי בחודש שעבר, בחירה שבורובסקי מקפיד להזכיר בגאווה (בלי להרחיב מעבר לכך: על כל תוכנית הרכישות מוטל מעטה חשאיות כבד).

קנצלרית גרמניה אנגלה מרקל עם נשיא צרפת פרנסואה הולנד. "ההתאוששות באירופה אטית, אבל הרע מכל מאחורינו" צילום: בלומברג

קנצלרית גרמניה אנגלה מרקל עם נשיא צרפת פרנסואה הולנד. "ההתאוששות באירופה אטית, אבל הרע מכל מאחורינו" צילום: בלומברג את השיחה אנחנו פותחים במעוף הציפור, עם ניסיון לזהות מה יהיו המגמות הבולטות של 2015, שכבר מסתמנת כשנה תנודתית במגוון חזיתות - ממחירי האנרגיה, דרך שערי מטבע ועד הזירה הפוליטית באירופה. לבורובסקי חשוב להדגיש שחלק מהתהליכים יצמיחו דווקא השלכות חיוביות, או במילותיו: "סיכון חיובי". "במישור הכלכלי, אנשים לא מעריכים מספיק את ההשפעה החיובית שתהיה לצניחה במחירי הנפט על הכלכלה העולמית. הרבה משקיעים מפחדים למשל מתרחיש של זעזוע גדול מכיוון סין או מהעמקת המיתון באירופה, שבה אנחנו אכן רואים לחצים דפלציוניים. אבל צריך לקחת בחשבון גם תרחיש של סיכוניים חיוביים, שבו נפילת מחירי הנפט תשפיע לטובה על הכלכלה, במיוחד בארצות הברית.

"נוסף על כך, אנחנו נמצאים בשלבים הראשונים של התאוששות בגוש היורו. נכון שהסבירות לדפלציה גברה בשנה החולפת, אבל במבט קדימה רוב הסיכויים הם שלא נראה דפלציה של ממש בגוש היורו ושאנחנו נמצאים בתחילת התאוששות. מדובר אמנם בהתאוששות מאוד אטית, אבל עדיין - הרע מכל מאחורינו. אני לא חושב שהמשקיעים משוכנעים בזה כרגע, והם עשויים להיות מופתעים לטובה. כך שהנקודה העקרונית היא שחשוב לקחת בחשבון לא רק סיכונים שליליים אלא גם סיכונים חיוביים, וכיום הם מאזנים זה את זה".

דיברת על המישור הכלכלי. ומה עם הפיננסי?

"אנחנו עדיין נמצאים בסביבה של חיפוש אחר תשואות. ראינו בשנים האחרונות תוכניות הקלה כמותית של הבנקים המרכזיים בארצות הברית, בריטניה, יפן, ואנחנו נמצאים בתחילתה של תוכנית כזאת של הבנק האירופי. התוצאה היא שטף נזילות. למעשה, קרוב לוודאי שאנחנו מצויים כיום בשטף הנזילות הגדול ביותר שראינו אי פעם ברמה העולמית, ובגלל צעדי הבנקים המרכזיים באירופה וביפן הוא הולך רק להתרחב השנה ובשנה הבאה. כתוצאה מכך, הריביות בשווקים יישארו נמוכות מאוד, הרבה יותר נמוכות מהרמה שמשקיעים ציפו לה רק לפני כמה חודשים. אנחנו לא צופים עלייה בריביות באירופה, וגם אם תהיה עלייה בריביות ארוכות הטווח בארצות הברית היא תהיה צנועה בלבד. והריביות הנמוכות האלה הולכות לשלוח משקיעים בכל העולם להמשיך לחפש תשואות, כלומר להוסיף לתיקי ההשקעות שלהם נכסים מסוכנים יותר: למשל אשראי, חוב משווקים מתפתחים, מניות. לנו באמונדי יש העדפות. אנחנו מעדיפים, למשל, את שוקי המניות באירופה על ארצות הברית. אבל באופן כלל, שטף הנזילות ימשיך לעודד משקיעים לחפש תשואות".

בורובסקי, החודש בתל אביב. "אני לא בטוח שהמשקיעים מוכנים לסביבת השוק שצפויה בשנים הקרובות" צילום: עמית שעל

בורובסקי, החודש בתל אביב. "אני לא בטוח שהמשקיעים מוכנים לסביבת השוק שצפויה בשנים הקרובות" צילום: עמית שעל החיפוש הזה כבר בעיצומו, ויש מי שטוענים שהמשקיעים כבר לקחו יותר מדי סיכונים.

"זה נכון שאם מסתכלים על שוק האג"ח יש מי שמדבר על בועה. אבל מהי בועה? בועה היא משהו שיכול להתפוצץ בכל רגע, ואנחנו לא סבורים שיש כיום בועת אג"ח. יש אולי תמחור יתר, והתשואות נמוכות מדי. אבל הטענה שלי היא שהתשואות עתידות להישאר נמוכות עוד הרבה מאוד זמן. לכן לא מדובר בבועה, כי היא לא עתידה להתפוצץ בקרוב".

תמחור היתר, הוא מסביר, כאן כדי להישאר: "אני משוכנע שהמדיניות המוניטרית תישאר מקלה. אפילו בארצות הברית אין לפדרל ריזרב שום סיבה להעלאה אגרסיבית של הריבית. מעבר לכך, בשנים האחרונות רמת שיווי המשקל של שערי הריבית ירדה באופן משמעותי" - כלומר נכנסנו לעידן שבו שערי הריבית ה"טבעיים" בשווקים נמוכים יותר - "ובמקביל הצמיחה הפוטנציאלית מאטה בכל מקום, והאינפלציה כבר לא מהווה סיכון. כפועל יוצא של כל אלה, רמת שיווי המשקל של מחירי הנכסים המסוכנים נדחפה מעלה. אנשים לוקחים יותר סיכונים, אבל כרגע אין בועה אמיתית בשוק ניירות הערך".

הניתוח שלך סותר את מקהלת הקולות הפופולרית, שמזהירה כבר שנים מאינפלציה מעבר לפינה.

"מנקודת מבט מקרו־כלכלית אין סיבה שהאינפלציה תזנק, כי השכר לא עתיד לעלות משמעותית. אין בקנה שום עליית שכר מואצת בגוש היורו, שבו שורר שיעור אבטלה גבוה; ביפן אפשר להיווכח עד כמה קשה להביא לעלייה ברמת השכר במשק; ואולי תירשם מעט עלייה בשכר בארצות הברית, אבל גם שם, למרות ההתאוששות בשוק העבודה, השכר מפגר מאחור. גם הנפילה ברמת הסחורות תגרום לאינפלציה הבסיסית להישאר נמוכה ואולי אפילו שלילית בחודשים הקרובים. אינפלציה היא פשוט לא איום עבור הכלכלה העולמית בשנה הקרובה או ב־2016. בטווח הקצר, ירידה ברמת האינפלציה או אפילו דפלציה הן סכנות הרבה יותר רציניות. וזו הסיבה שבשלה המדיניות המוניטרית הולכת להישאר מקלה בכל מקום".

אירופה בנקודת מפנה, אבל אל תצפו לבום

מהתמונה הגורפת של שטף הנזילות הגלובלית, אנחנו עוברים לאירופה, מקום מושבו של בורובסקי, שמפגינה חולשה כלכלית מתמשכת המשפיעה על כלכלת העולם כולו. בורובסקי מפגין אופטימיות זהירה ביותר. "בגוש היורו יש היום אבטלה גבוהה ואינפלציה נמוכה", הוא אומר, "אבל צריך לשים לב לכמה גורמים חיוביים. קודם כל, הגירעון במאזן השוטף נעלם, כמעט בכל מדינות גוש היורו, והן עברו לעודף (כלומר החלו לייצא יותר משהן מייבאות - א"פ). אחת הסיבות לכך היא העובדה שמדיניות הפריפריה נהפכו ליותר תחרותיות, למשל ספרד, אירלנד, ובמידה מסוימת אפילו יוון.

ומה שחשוב הוא שההתפחות הזאת מגיעה מכיוון מדינות הפריפריה, ולא ממרכז גוש היורו, וזה שינוי אדיר אם משווים למצב ששרר בשנה שעברה. לפני שנה, החדשות הטובות הגיעו מכיוון מרכז היבשה, ואילו בפריפריה שרר מיתון. עכשיו יש התאוששות חזקה בפריפריה וקיפאון במדינות המפתח של גוש היורו. המשמעות של זה היא שתהליך ההתפוררות הכלכלית של גוש היורו נבלם והפך כיוון.

"מהצד הפיננסי, צריך לשים לב לעובדה שהריבית שעסקים קטנים ובינוניים באירופה משלמים על הלוואות החלה לרדת. עד לאחרונה היא היתה גבוהה מאוד, וגם זו התפתחות חיובית. לכך אפשר להוסיף את המדיניות המוניטרית המקלה, את הנפילה במחירי הנפט, את הירידה בשער היורו וגם את העובדה שקובעי המדיניות מבינים שהם טעו במדיניות התקציבית שלהם ונוקטים היום במדיניות משוחררת יותר - יש הרבה גורמים שתומכים בייצוב המצב בגוש היורו. ולכן בסופו של דבר גם אם נכון שסכנת הדפלציה גברה, וגם אם אנחנו עדיין לכודים בסביבה של אבטלה גבוהה ואינפלציה נמוכה, חשוב להכיר בעובדה שאנחנו נמצאים היום בנקודת מפנה.

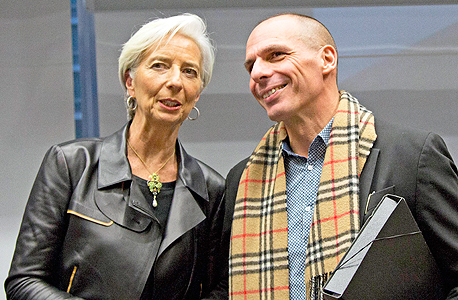

שר האוצר היווני יאניס ורופקיס עם יו"ר קרן המטבע כריסטין לגארד. "יש התאוששות חזקה בפריפריה של אירופה וקיפאון במדינות המפתח, והמשמעות היא שהתפוררות הגוש נבלמה" צילום: איי פי

שר האוצר היווני יאניס ורופקיס עם יו"ר קרן המטבע כריסטין לגארד. "יש התאוששות חזקה בפריפריה של אירופה וקיפאון במדינות המפתח, והמשמעות היא שהתפוררות הגוש נבלמה" צילום: איי פי

"אבל נקודת מפנה", הוא מדגיש, "לא אומרת שצפויה התאוששות חדה, בצורת V. הכוונה בנקודת מפנה היא שהרע מכל מאחורינו. במבט קדימה, ההתאוששות תהיה אטית בתרחיש הטוב ביותר. אבל הרע מכל מאחורינו".

אבל מה לגבי האפשרות שיוון תעזוב את גוש היורו וכל העסק יתפוצץ?

"כשבוחנים היטב את המצב ביוון רואים שרוב היוונים רוצים להישאר בגוש היורו - הם מבינים היטב שאם הם יעזבו אותו יהיה פיחות חד בשער הדרכמה, וזה יהיה זעזוע שלילי גדול למשקי הבית ביוון. הרי הם כבר שילמו את מחיר הרפורמות הכלכליות ביוון בשנים האחרונות, כך שעזיבה של גוש היורו משמעותה שהם יצטרכו לשלם את מחיר ההתאמות פעמיים, וזה לא רציונלי. רוב מצביעי מפלגת סיריזה, שניצחה בבחירות ביוון, רוצים להישאר בגוש היורו, ובמקביל רוב ממשלות גוש היורו רוצות שיוון תישאר בגוש. הן לא רוצות להסתכן בפירוק שלו. מכאן שיש מקום לפשרה. זה ייקח זמן, שני הצדדים הולכים להיות מאוד קולניים, אבל אנחנו לא חושבים שהסיכון המערכתי לגוש היורו יחזור. ולראיה, למרות דרישת הממשלה החדשה ביוון לדון מחדש על הסדר החוב של המדינה אנחנו כמעט לא רואים השפעה על השווקים הפיננסיים. אנחנו לא צריכים להגזים במידת הסיכונים הנשקף מהזירה הפוליטית".

יש כמובן עוד גורם שמייצב את השווקים ביבשת כיום: הכרזת הבנק האירופי על תוכנית הקלה כמותית מסיבית, שמבסגרתה הוא יקנה, מהחודש הבא, ניירות ערך ובעיקר אג"ח ממשלתיות בהיקף של טריליון יורו. בורובסקי מסביר כי החלק בתוכנית ההקלה הכמותית שבו משתתפת אמונדי, רכישת אג"ח מגובות בנכסים, מוגבל יחסית, פשוט משום שאין באירופה הרבה איגרות חוב כאלה.

כך או כך, נשאלת השאלה מה לקח לבנק האירופי המרכזי כל כך הרבה זמן. למה רק עכשיו, ב־2015, אחרי שנים של אבטלה וקיפאון בגוש היורו, הוא סוף סוף נרתם לפעולה. בורובסקי מסביר שהסיבה העיקרית היא הצניחה ברמת האינפלציה, שהגיעה אפילו אל גרמניה, המנוע בלב הגוש, והכריחה את הבונדסבנק למתן את התנגדותו לתוכנית ההקלה הכמותית. מעבר לכך, הוא מוסיף, "המנדט העיקרי של הבנק האירופי הוא שמירה על יציבות מחירים, שזה אומר אינפלציה שקרובה ל־2% בשנה. כאשר האינפלציה עומדת מתחת ל־1% בשנה - זה אומר שהבנק לא עומד במנדט שלו, והוא צריך לעשות משהו. ובסיטואציה שבה הריבית של הבנק כבר עומדת על 0%, המשמעות של לעשות משהו היא להתחיל בתוכנית רכישת נכסים".

תוכנית ההקלה הכמותית של הבנק האירופי המרכזי אמורה להימשך לפחות עד ספטמבר 2016, ובורובסקי מדגיש שהתוכנית לא בהכרח תסתיים אז: "הם הכריזו באופן ברור שהם הולכים לקנות אג"ח ממשלתיות בין מרץ 2015 לספטמבר 2016, אבל שהם ימשיכו גם אחרי 2016 אם האינפלציה לא תעלה. הבנק האירופי המרכזי התחיל להילחם בלחצים הדפלציוניים בשלב מאוחר יחסית, ולכן הוא צריך לפעול היום באופן אגרסיבי מאוד".

לנחישות של הבנק האירופי במלחמתו בדפלציה נודעת חשיבות גדולה עבור משקיעים, מסביר בורובסקי. "כשחושבים על הקצאת נכסים חשוב להבין שגם במקרה של התאוששות אטית בלבד עדיין כדאי למשקיעים זרים להגדיל את החשיפה שלהם לנכסים אירופיים. הסיבה לכך היא שכיום, במיוחד באירופה, השוק מתמחר סיכון של דפלציה. ההסבר היחידי לכך ששוקי המניות באירופה מתומחרים נמוך יותר משוק המניות בארצות הברית היא שהמשקיעים מתמחרים את סיכון הדפלציה. לכן לא נדרשת התאוששות חדה במצב הכלכלי באירופה כדי להיות אופטימי לגבי שוקי המניות שלה. מספיק להבין שתוכנית ההקלה הכמותית של הבנק האירופי המרכזי היא בלתי מוגבלת, ושאנחנו נמצאים בנקודת מפנה".

אגב, מה ההשלכות של ההתפתחויות שתיארת על מי שמייצא לאירופה, כמו ישראל?

"היצוא הישראלי לאירופה יושפע ישירות מההתאוששות באירופה. אם תהיה התאוששות כזאת זה יהיה טוב לכל המדינות שמייצאות ליבשת. אבל זה ייקח זמן. אל תקנו את הסיפור של בום כלכלי באירופה. לא הולך להיות ריבאונד חזק של יצוא לאירופה".

בדרך לשנים קשות מאוד לאזרחים מהשורה

את כל הניתוח הזה בורובסקי יודע לתרגם לאסטרטגיית השקעה קונקרטית. בין השאר הוא ממליץ על חשיפה לאיגרות החוב של חלק ממדינות הפריפריה של אירופה, כמו ספרד ואיטליה - אבל לא בשווקים לא נזילים, כמו פורטוגל; מאמין בשווקי המניות העולמיים - אם כי יותר האירופיים מהאמריקאיים; ומבהיר שאל השווקים המתפתחים כבר אי אפשר להתייחס כמקשה אחת - הוא מעדיף את המדינות שמייבאות נפט על אלה שמייצאות נפט.

לסיכום השיחה אני מבקש מבורובסקי להניח בצד את ניתוח המקרו ממעוף הציפור, כמו גם מנקודת המבט של המשקיעים, ולנסות להעריך מה צופנות השנים הבאות לאנשים מהשורה. כאן המסר שלו פחות אופטימי. "אנחנו לא חוזרים לשגרה. עשר השנים הקרובות הולכות להיות קשות להרבה אנשים: קרוב לוודאי שגם רמת שיווי המשקל של שיעור האבטלה גבוהה יותר היום. אנחנו לא הולכים לחזור בקרוב לשיעורי אבטלה נמוכים באירופה, למעט אולי בגרמניה. והמסים יעלו בכמה מדינות מפתח".

את נקודת האור, גם אם היא לא קרובה, בורובסקי מוצא במחקר המפורסם של הכלכלנים פרופ' קנת רוגוף ופרופ' כרמן ריינהרט, שחישבו שהחזרה לשגרה אחרי משברים פיננסים גדולים נמשכת שבע שנים. "המשבר בארצות הברית התרחש ב־2008, תוסיף שבע שנים ואתה מקבל את 2015, ואכן אנחנו מתחילים לראות סימני חזרה לשגרה. באירופה היו למעשה שני משברים, כשהגדול מביניהם היה ב־2012. ואם אתה רוצה לדבוק בחישוב הפשוט הזה, אפשר לצפות לחזרה לשגרה ב־2019".