אג'יו

הצד האפל של וורן באפט

כולם אוהבים לאהוב את האורקל מאומהה, משקיע הערך עם מגע הזהב. אבל מסתבר שהסבא החביב מנברסקה הוא איש עסקים ממולח שלא בוחל בתכנוני מס יצירתיים, מכירת בתים במחיר מופקע לעניי ארה"ב ושימוש במכשירים פיננסיים מסוכנים. כלכליסט מציג: וורן באפט כפי שלא הכרתם

לפני כחודשיים, בכנס משקיעים גדול בלאס וגאס, זכה טייקון קרנות הגידור דניאל לואב לתשואות רמות מקהל של מאות, כשהעז לעשות את הלא ייעשה וביקר נחרצות את האחד והיחיד, המיליארדר האהוב בעולם וטייקון ההשקעות שהס מלומר עליו מילה רעה — הלוא הוא וורן באפט.

- הזוכה בארוחת הצהריים השנתית עם באפט - חברת הימורים באינטרנט מבייג'ינג

- קרנבל באפט: בדיחות, שופינג ושום רמז על יורש

- באפט: "מחיר המניות גבוה, אבל אין עדיין בועה בשוק"

"אני מת על איך שהוא מבקר את קרנות גידור כשהוא למעשה בעליה של קרן הגידור הראשונה", אמר בציניות לואב (Loeb), שעומד בראש קרן הגידור ת'ירד פוינט, שמנהלת נכסים בהיקף של 17.5 מיליארד דולר. הקהל הגיב במחיאות כפיים נלהבות.

דבריו של לואב פרובוקטיביים במיוחד לאור העובדה שבאפט נחשב לאחד המבקרים החריפים של עולם קרנות הגידור. על פי באפט, קרנות הגידור הן סכנה לשווקים, והוא אף התערב ב-2007 נגד קרן גידור ניו־יורקית, פרוטז'ה פרטנרז, כשאמר שבטווח של עשר שנים ביצועיה ייפלו מביצועיה של תעודת סל פשוטה. בינתיים, באפט מנצח בהתערבות.

האמירה של לואב גררה כותרות בכל רחבי התקשורת העולמית — ולא בכדי. אתרוגיותו של באפט היא קונצנזוס שאין כדוגמתו, בקרב הקהל הרחב והמשקיעים כאחד. מעולם לא היה משקיע מצליח כל כך שהיה בו־זמנית גם מוערך כל כך. באפט, "האורקל מאומהה", נתפס כעל־אנושי כמעט — כזה שאף ביקורת ארצית לא יכולה לגעת בו. אפילו לואב, שידוע בברנז'ה של וול סטריט כאחד שלא דופק חשבון, נבהל אחרי שפלט את דבריו וניסה לסייג אותם בטענה שמדובר ב"ביקורת לא מבוססת".

לפני כשנתיים נסעתי לאומהה, נברסקה, כדי לראיין את באפט. נפגשנו במשרד צנוע וחסר חן, ובאפט באמת היה ידידותי ועממי בצורה לא אופיינית למיליארדר במעמדו.

זמן קצר לפני הנסיעה צפיתי במקרה בסרט התיעודי "The Coca-Cola Case" — העוסק בעורכי דין המאשימים את חברת המשקאות הקלים באחריות לעינוי ורצח שיטתי של מנהיגי איגודי עובדים של זכייניות החברה בדרום אמריקה. בהתחשב בעובדה שבאפט הוא אחד ממחזיקי המניות הגדולים בקוקה־קולה (בבעלותו מניות קוקה־קולה בשווי של כ־16מיליארד דולר, כמעט 9% מהחברה), החלטתי לשאול אותו על כך. היה ניכר שהמיליארדר שרגיל לטיפול בצמר גפן הרגיש לא בנוח עם השאלות, והוא ענה תשובות מתחמקות.

כשהמשכתי ושאלתי אותו באופן כללי יותר אם יחס לעובדים הוא קריטריון שהוא מתחשב בו כשהוא בוחן השקעה בחברה, הוא ענה באופן מופשט: "חשוב לי שתהיה הנהלה שאני מעריך ובוטח בה". "ומה עם העובדים?", התעקשתי. "אתה חייב להתייחס טוב ללקוחות שלך ולעובדים שלך ולבעלים שלך. אחרת זה לא עובד. קשה מאוד להתייחס רע לאנשים ולהצליח בעולם הזה לאורך זמן", הוא ענה.

אלא שבחינה מעמיקה של הרזומה המכובד של מי שציין לאחרונה 50 שנה להשתלטותו על יצרנית הטקסטיל הכושלת ברקשייר הת'אוויי, והפיכתה לאימפריית השקעות, מצביעה על כך שאמירותיו באפט לא תמיד מתיישבות עם המעשים שלו. מצד אחד, הוא מבקר את קרנות הגידור על הסיכון שבהשקעות שלהן, ומצד שני, הוא מתמחה בהרפתקאות פיננסיות מסוכנות לא פחות (הוא פשוט גדול מספיק לספוג את ההפסדים); הוא מטיף לעשירים לשלם יותר מסים, אבל לא בוחל בפעלולים שעוזרים לקצץ את תשלומי המס של החברה שלו במיליונים רבים. אלה רק שתי דוגמאות מתוך אינספור אנקדוטות שמצביעות על כך שבאפט איננו טלית שכולה תכלת.

חשוב להיות הוגנים: זה לא אומר שהמלאך הוא בעצם שטן. אבל כמו כל משקיע גדול, גם מאחורי הסבא'לה החביב שגר בבית ישן וניזון מבוטנים והמבורגר עומד משקיע ממולח, שכמו כל קפיטליסט טוב — חושב בעיקר על השורה התחתונה.

באפט בביתן קלייטון הומז בכנס המשקיעים השנתי של ברקשייר צילום: רויטרס

באפט בביתן קלייטון הומז בכנס המשקיעים השנתי של ברקשייר צילום: רויטרס

1. בעל הבית המניאק

אלי קרוסה, נכה בת 67, קנתה לפני חמש שנים בית קרוואן קטן ב־65 אלף דולר. היא שילמה 40 אלף דולר במזומן לחברה המוכרת, Clayton Homes, ואת השאר מימנה באמצעות הלוואה שנתנה לה חברה־בת של קלייטון. כשקרוסה החליטה שהיא מעוניינת למכור את הבית, שנה אחרי שקנתה אותו, היא גילתה להפתעתה שהוא בכלל שווה רק 35 אלף דולר.

זו לא היתה הפעם הראשונה ולא האחרונה שבה קלייטון, החברה הגדולה לבתי קרוואן בארה"ב, מכרה בתים מצ'וקמקים במחירים מופרכים. זו גם לא הפעם הראשונה שבה השתמשה קלייטון בתכסיסים כדי להגדיל את רווחיה על חשבון עניי ארה"ב. אבל מה שרוב לקוחות החברה לא יודעים הוא שבעליה הוא לא אחר מאשר וורן באפט.

ברקשייר הת'אוויי קנתה את קלייטון ב־2003 והשקיעה מיליארדים כדי להפוך אותה הן ליצרנית הגדולה ביותר והן למלווה הגדולה ביותר בשוק הבתים הניידים. החברה משווקת את עצמה כאימפריית קרוואנים המאפשרת גם לאנשים בעלי הכנסה נמוכה להפוך לבעלי בתים. אך תחקיר של "הסיאטל טיימס" ושל המרכז ליושרה ציבורית (Center of Public Integrity) שפורסם לפני חודשיים, חושף שורה ארוכה של פרקטיקות מפוקפקות שקלייטון מתמחה בהן, שלא רק שלא משפרות את מצבם של העניים, אלא עוזרות לקבור אותם עמוק במלכודת החוב.

לקלייטון זרועות רבות, והיא פועלת תחת 18 שמות לפחות, וכך יוצרת מראית עין של תחרות. היא בונה קרוב למחצית מהבתים החדשים בקטגוריה בארה"ב, מוכרת אותם באמצעות חברות־בנות וגם מעניקה הלוואות לרוכשים תחת כובעים שונים. את מימון ההלוואה מספקת ברקשייר, שמרוויחה מהעסק כמעט בכל שלב בדרך: חלק מחומרי הבנייה של הבתים, למשל צבע ושטיחים, נקנים גם הם מחברות בבעלות ברקשייר. אפילו בעיצומו של משבר הדיור בארה"ב היתה קלייטון רווחית. בשנה שעברה עמד הרווח שלה על 558 מיליון דולר לפני מס.

אלא שהרווחים האלה באים על חשבון מישהו. רבים מהרוכשים מוצאים עצמם כורעים תחת חובות שהם לא יכולים להחזיר, עם בתים שכמעט ואי אפשר למכור. התחקיר חושף טקטיקות שחוזרות על עצמן ברבות מהעסקאות: קנסות מנופחים ושיעורי ריבית שיכולים לעלות על 15%, תנאי החזר משכנתא שמשתנים לפתע אחרי תשלום המקדמה, עמלות לא צפויות וסוכנים שמפתים את הקונים לקחת הלוואה גדולה מזו שהם יכולים לעמוד בה. המשווקים מעודדים את הקונים לקחת משכתנא דווקא מחברת ההלוואות של קלייטון — שהריביות שלה גבוהות במיוחד. הכסף למימון המשכנתאות מגיע מברקשייר כמובן.

חלק מהמרואיינים סיפרו בתחקיר שהריבית ששילמו בסופו של דבר גבוהה מזו שהבטיחו להם. אחת הלוות סיפרה שהיא משלמת את המשכנתא כבר יותר מעשור, אבל עדיין חייבת כמעט 90% מעלות המכירה ויותר מפי שניים משוויו האמיתי של הבית. קונים אף דיווחו שסוכני הגבייה של קלייטון יעצו להם לקצץ במזון ובהוצאות בריאות, או אפילו לבקש נדבות, כדי לעמוד בתשלומי המשכנתא.

ברקשייר וקלייטון סירבו להגיב לטענות שהועלו בתחקיר. אחרי פרסום הכתבה פרסמה ברקשייר תגובה ב"אומהה הראלד", עיתון בבעלותו של באפט, שלפיה "הרוב המוחלט של לקוחות קלייטון מדווחים על רמה גבוהה של סיפוק מרכישת הבית והמשכנתא שלהם".

2. הבוס האכזר

במרץ השנה נעץ גם דויטשה בנק סיכה בבלון באפט. ענק הבנקאות הגרמני השווה בין באפט לגורדון גקו — הנבל הפיקטיבי שאותו גילם מייקל דאגלס בשני סרטי "וול סטריט" של אוליבר סטון, ומי שמייצג בתרבות הפופולרית את החמדנות הוול־סטריטית קרת הרוח במיטבה. או בניסוחו המפורסם של גקו: "תאוות בצע היא דבר טוב".

האנליסטים של דויטשה הגיעו להשוואה בעקבות המיזוג בין שתי חברות מזון גדולות, קראפט והיינץ, שיצר את חברת המזון החמישית בגודלה בעולם. כחלק מהמיזוג הודיעה ברקשייר על כוונה לקצץ 1.5 מיליארד דולר מההוצאות השנתיות של החברה המאוחדת עד שנת 2017. עוד קודם לכן, אחרי שברקשייר רכשה את היינץ, הודיעה חברת הקטשופ והמיונז על סגירת מפעלים ופיטורי מאות עובדים.

הרוב המוחלט של הכותרות הציגו את המיזוג הזה כהצלחה עסקית אדירה. אבל במכתב למשקיעים האנליסטים של דויטשה תהו איך הציבור היה מתייחס למיזוג הזה אם מאחוריו היה עומד מישהו קצת פחות אהוב מבאפט.

“איך ה'מיזוג' הזה היה מדווח אם היית מחליף את וורן באפט המתוק והפופולרי בגורדון גקו?", כתבו האנליסטים. "אין ספק שהמבקרים היו נזכרים ברכישת היינץ מלפני שנתיים, לצד הסיפור העצוב על עובדים מפוטרים ומפעלים שנסגרו כדי לפצות על כך שהוא שילם על הרכישה 40% יותר מהשווי הממוצע בסקטור… שאלות היו נשאלות על הקיצוצים בהיינץ ועל גורלם של 22 אלף העובדים של קראפט. אבל זה וורן, לא גורדון – כך שקשה לדמיין כזה תסריט".

מבט נוסף בעסקה מגלה ששותפו של באפט לעסקה אמנם איננו גורדון גקו, אבל מישהו לא מאוד שונה: טיפוס בשם ז'ורז' למאן, עיתונאי ואלוף ברזיל בטניס לשעבר, שהוא היום האדם העשיר במדינה. שלא כמו באפט, למאן דווקא ידוע במדיניות של התערבות אגרסיבית בחברות שאותן הוא רוכש, הכוללת קיצוצים ופיטורים נרחבים.

באפט הכיר את למאן בסוף שנות התשעים, כששניהם ישבו במועצת המנהלים של חברת ג'ילט. הם מיודדים מאז. בראיון ל־CNBC בשנה שעברה כינה באפט את 3G — חברת הפרייבט אקוויטי שבשליטתו של למאן — "נהדרת" ו"מושלמת".

רוב הונה של 3G מגיע משליטתה בחברת הבירה הגדולה בעולם Busch InBev, שבבעלותה כ־200 מותגי בירה, בם קורונה, סטלה ובאדווייזר. ב־2008, כש־3G קנתה את חברת הבירה Anheuser-Busch, היא המחישה כיצד פועלת חברת פרייבט אקוויטי מושלמת: 1,400 מעובדי החברה בארה"ב פוטרו, ורוב ההנהלה הבכירה הוחלפה על ידי אנשיו של למאן.

ב־2013, כאשר 3G קנתה את היינץ יחד עם ברקשייר בעסקה של 28 מיליארד דולר, התסריט חזר על עצמו, כשהפעם ברקשייר משמשת בתפקיד הבנק המממן. אחרי ההשתלטות הודיעה החברה על סגירת מפעלים, מנכ"ל היינץ הוחלף באחד השותפים מ־3G, ולא פחות מ־11 מתוך 12 המנהלים הבכירים בחברה פוטרו. חודש מאוחר יותר הכריזה החברה על פיטורי 600 מעובדי היינץ. בעיתונות האמריקאית היה אז מי שזיהה שיטת פעולה: באפט נהנה מהרווחים ושומר על תדמית נקייה, למאן עושה את העבודה המלוכלכת.

מירוץ השקע בעצמך בכנס השנתי של ברקשייר צילום: בלומברג

מירוץ השקע בעצמך בכנס השנתי של ברקשייר צילום: בלומברג

3. האיש שלא אוהב לשלם מסים

"אנחנו מחליטים על השקעה על בסיס הערכה של קומבינציית ההסתברויות הרווחית ביותר. אם זה אומר לשלם פחות מסים — בסדר גמור. אני שמח שהמסים על רווחי הון לטווח רחוק נמוכים כל כך" (וורן באפט, מכתב למשקיעים, 1964).

בקיץ שעבר השקיע באפט 3 מיליארד דולר כדי לעזור ל־3G ולברגר קינג להשתלט על רשת המזון המהיר הקנדית טים הורטונז. גם הפעם, גרזנה של 3G לא פסח על טים הורטונז, ובינואר השנה פוטרו ממנה 350 עובדים.

אבל ההתייעלות לא היתה עיקר הסיפור. הרעיון מאחורי ההשתלטות על הורטונז, כך טענו המבקרים, היה להעביר את מוקד הפעילות העסקית של ברגר קינג מארה"ב לקנדה, וכך לשלם הרבה פחות מסים. יום אחרי חתימת העסקה התקיים בקונגרס האמריקאי שימוע שביקר את המהלך של ברגר קינג, בשעה שדף הפייסבוק של החברה הוצף בפוסטים של אזרחים זועמים שקראו להחרים את רשת ההמבורגרים האנטי־פטריוטית. ברקשייר הת'אוויי טענה להגנתה שהיא בסך הכל מספקת את הדולרים לעסקה, ולא מתערבת בהחלטות הארגוניות. אבל מבקריה טענו שזה עדיין לא פוטר אותה מאחריות.

לא זו בלבד, אלא שרק שלושה חודשים לפני ההשתלטות על הורטונז ביקר באפט בראיון תמרוני מס כאלה בדיוק: "אנחנו (ברקשייר הת'אוויי) לא מרגישים שמס ההכנסה הפדרלי מטיל עלינו נטל מוגזם. זה כן קצת מעצבן כשאנחנו רואים אחרים משלמים הרבה פחות מסים על עסקים מסוג דומה לשלנו".

מה שהופך את המהלך העסקי הזה לטעון כל כך, הוא העובדה שבאפט עצמו הפך לנער הפוסטר של הקמפיין להעלאת מסים על עשירי ארה”ב. בשנת 2011 הציע נשיא ארה"ב ברק אובמה את "חוק באפט", שאמור היה לחייב אמריקאים שמרוויחים יותר ממיליון דולר בשנה לשלם מס של לפחות 30%. החוק הגיע בעקבות הצהרותיו של באפט באותה שנה, כי הוא מצר על כך שבאמריקה עשירים משלמים פחות מס ממעמד הביניים, וכי "אני משלם פחות מסים מהמזכירה שלי".

החוק לא עבר, אבל באפט ממשיך להיות הג'וקר שנשלף בכל פעם שרוצים להעלות מס על עשירי ארה"ב. אבל כשקוראים קצת מעבר לכותרות, נתקלים בסיפורים רבים על עסקאות שבהן ברקשייר ניצלה פרצות בחוק כדי לחסוך מיליונים במסים. כך, למשל, בעסקה מ־2011 שבה השקיע באפט בבנק אוף אמריקה, וכללה פעלולים חשבונאיים סבוכים שהביאו את ברקשייר לשלם מס של 14% בלבד (במקום 35% כמקובל) על 300 מיליון דולר בדיבידנדים שהבנק היה צפוי להעביר לה מדי שנה. "בשביל בחור שמבלה זמן רב בקידום העלאת המס, וורן באפט עושה עבודה מעולה במיוחד בצמצום חשבון המס של החברה שלו", הגדיר אז את המצב "הוול סטריט ג'ורנל".

4. סוחר הנגזרים ההרפתקן

"נשק פיננסי להשמדה המונית", כך קרא באפט ב־2003 לנגזרים, המכשירים הפיננסיים שעמדו חמש שנים מאוחר יותר בלב המשבר הפיננסי. האמירה הזו הפכה לאחד מסימני ההיכר המובהקים של באפט, וצוטטה שוב ושוב, כמעין אזהרה נבואית של האורקל יודע הכל לגבי הסיכון הכרוך בהשקעה בכלים פיננסיים משוכללים.

אבל באפט עצמו, מסתבר, כלל אינו בוחל בהשקעה בנגזרים. למעשה, בעת המשבר הפיננסי היה חלק לא מבוטל מתיק ההשקעות של באפט עצמו מושקע בנגזרים, הרפתקה שגרמה לו אז להפסדים רבים. הנגזרים היו חלק מהסיבה לרבעון הראשון הכושל של ברקשייר ב־2009, ולאובדן דירוג ה־AAA של החברה על ידי סוכנויות הדירוג מודי'ס ופיץ'.

"בשיאו השווי הרעיוני של תיק הנגזרים של באפט היה 70 מיליארד דולר", אומר ל"כלכליסט" פרופ' פאבלו טריאנה, מומחה לנגזרים מבית ספר ESADE למינהל עסקים בברצלונה, "הוא הפסיק למכור נגזרים בתחילת 2009, וכרגע השווי של הנגזרים שלו הוא פחות מ־40 מיליארד דולר".

פרופ' פאבלו טריאנה

פרופ' פאבלו טריאנה

טריאנה חקר לעומק את אסטרטגיית ההשקעה של באפט, והמחקר שלו עמד בבסיס סדרת כתבות מכה גלים שהתפרסמה בשנתיים האחרונות ב"פייננשל טיימס", ודנה בנגזרים שייצרה ברקשייר הת'אוויי. בין השאר כתבה ברקשייר בעשור האחרון כמות גדולה של חוזי נגזרים שמגנים מחדלות פירעון על חובות (CDS) ושל אופציות מכר על תעודות סל שתוקפן יפוג בין 2019 ל־2028.

טריאנה מבהיר שהנגזרים האלה הם "חלק מרכזי" במודל העסקי של וורן באפט ואפילו מכנה אותם "הרוטב הסודי שלו". הנגזרים, על פי טריאנה, אפשרו לבאפט להשיג, בתנאים נוחים להפליא, מימון לעסקאות הענק של ברקשייר. "באפט מכר את הנגזרים האלה כדי לגייס כסף שאינו תלוי בחוב, שאותו הוא יכול להשקיע במניות או ככל העולה על רוחו", הוא מסביר. "מכירת נגזרים היא כמו מכירת ביטוח: מגייסים מראש הרבה כסף נטול חוב שייתכן שלא יהיה צריך להחזיר אותו בכלל. למעשה, זה מימון בריבית שלילית: קבל 100 היום, החזר אולי 50 אי שם בעתיד".

איך זה מתיישב עם העובדה שבאפט קרא לנגזרים "נשק להשמדה המונית"?

"באפט לא כל כך אהב לנהל את עסקי הנגזרים. הוא ירש הרבה נגזרים כשקנה חברת ביטוח משנה, אבל למד בהמשך לנצל את חוסר היעילות של השווקים האלה. כלומר, הוא למד שסוחרים יכולים להרשות לעצמם לגבות מחירים גבוהים מדי עבור מכשירים כאלה — אז למה לא למכור נגזרים?".

5. ההשקעה שאפשר רק לעזוב

הפגישה שלי עם באפט לפני שנתיים התקיימה במסגרת מפגש בעלי המניות השנתי של ברקשייר הת'אוויי, אירוע המתקיים מדי חודש מאי ומכונה "הוודסטוק של הקפיטליזם". בניגוד למפגשי בעלי מניות אחרים, לאירוע הפסטיבלי הזה מגיעים עשרות אלפי מחזיקי מניות — גם כאלה שמחזיקים בשבריר מניה המכונה "ברקשייר בייבי" וששווייה רק כ־140 דולר. כשמדברים עם האנשים האלה, רובם מורים, חקלאים ושאר בני מעמד ביניים חביבים, מתברר שהם לא נמצאים שם רק בשביל הכסף. רוב בעלי המניות מגיעים למפגש הזה כי הם מעריצים את החכם מאומהה על הצניעות וההוגנות המתוקשרת שלו, ובאפט מייצג עבורם את האפשרות לקפיטליזם אחר, נקי ומוסרי.

מה היו חושבים אותם מעריצים אם היו נחשפים לטיעונים המועלים פה? האם ליבם היה נשבר והם היו בועטים בכעס במניית הבייבי שלהם? אפשר להניח שלא. אחרי הכל, האהבה היא עיוורת. עובדה: באפט מעולם לא החזיר למשקיעים שלו כסף. הם מרוויחים רק על הנייר, וממשיכים לשמור לו אמונים.

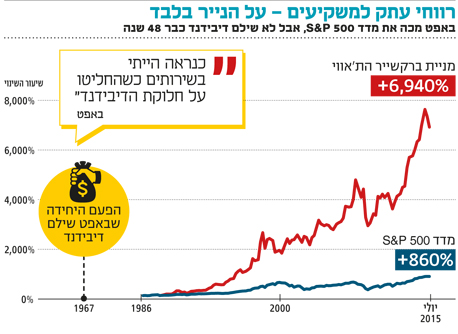

כי לחכם מאומהה — שדוגל בהשקעה בחברות שמשלמות דיבידנדים יפים — יש חוקים אחרים עבור עצמו: שווי מניית ברקשייר אולי רשם עלייה של אלפי אחוזים בעשורים האחרונים, אבל באפט מעולם לא שילם דיבידנדים לבעלי המניות, מלבד פעם אחת, ב־1967. הדרך היחידה להרוויח מהחברות במועדון באפט היא למכור את המניה ולעזוב אותו.

איור: איגור טפיקין

איור: איגור טפיקין