בלעדי לכלכליסט

דירקטורים באלון נגד הסדר החוב במגה

חלק מהדירקטורים בקבוצת אלון וברבוע כחול שחוששים מחשיפה לתביעות עתידיות במקרה של הרעה באיתנות הפיננסית של החברות, מסרבים לאשר את הסדר החוב של מגה שהתקבל בשבוע שעבר בבית המשפט. בקבוצה כבר החלו לדון במתווה של הסדר חוב חדש. לפי ההסדר המסתמן יישאו הבנקים בנטל כבד יותר, מה שעלול ליצור עימות מחודש עם בנק הפועלים

הסדר החוב במגה, שאושר על ידי בית המשפט בשבוע שעבר, לא אושר על ידי הדירקטוריונים של בעלות השליטה רבוע כחול והחברה־הסבתא קבוצת אלון. ל"כלכליסט" נודע כי הסיבה המרכזית לכך היא חששם של דירקטורים בשתי החברות לחתום על ההסכם. אותם דירקטורים חוששים מחשיפה לתביעות עתידיות מצד בעלי חוב אם יאשרו הוצאת כסף מהחברות ומהרעה פתאומית במצבן בשל ההזרמה למגה.

- מחזיקי האג"ח בקבוצת אלון: ביטחונות נוספים - או הסדר חוב חדש

- הערכות בענף: לא יהיה מנוס מהסדר חוב גם באלון רבוע כחול

- אלון דוחה טענות מחזיק האג"ח: "עמדנו במגבלות שחלות עלינו בהסדר"

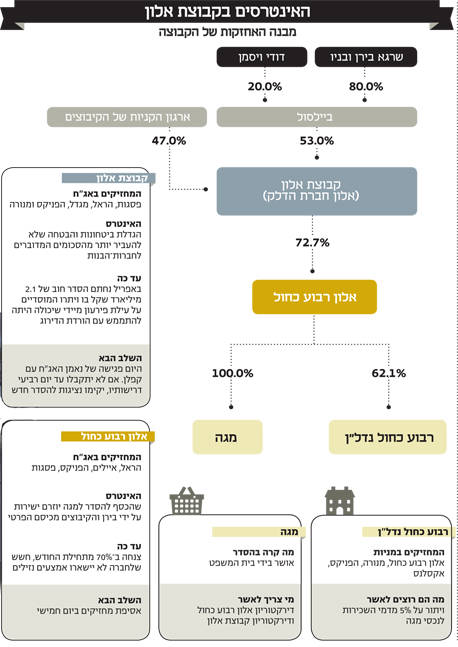

קבוצת אלון מחזיקה בשליטה (72%) באלון רבוע כחול באמצעות חברת־בת בבעלות מלאה, אלון קמעונאות. רבוע כחול מחזיקה בבעלות מלאה על מגה. במסגרת הסדר החוב שגובש, אלון רבוע כחול תזרים למגה 320 מיליון שקל. מחצית הסכום תומר להון של מגה והיתר יהיה חוב נחות שייפרע רק לאחר שמגה תפרע את יתרת חובותיה. בנוסף רבוע כחול תערוב ל־470 מיליון שקל מחובות מגה.

קבוצת אלון, החברה שבראש הפירמידה, אמורה להזרים בהסדר בין 170 ל־220 מיליון שקל לאלון רבוע כחול: 110 מיליון שקל בהנפקת מניות שבה תשתתף, ו־60–110 מיליון שקל נוספים בהלוואת בעלים. הזרמות אלה, הן של רבוע כחול למגה והן של אלון לרבוע כחול, מרתיעות את הדירקטורים, ואלה לא מעבירים את ההחלטה בדירקטוריון. באין אישור דירקטוריון של רבוע כחול ואלון, צפויה מגה, כפי שנודע ל"כלכליסט", לסגת מההסדר הקודם ולהגיש הצעה להסדר חדש.

עוד נודע ל"כלכליסט" כי אם תוגש הצעת הסדר חדשה, היא צפויה להטיל נטל כבד יותר על הבנקים, במיוחד על בנק הפועלים. הצעה כזו עשויה להוביל לעימות מחודש בין הבנקים בראשות הפועלים למנהלי אלון.

האסיפה אתמול

קפלן מתקיף כדי להתגונן

אתמול נתקל מנכ"ל הקבוצה אביגדור קפלן בתגובות אגרסיביות באסיפת מחזיקי האג"ח של קבוצת אלון, שלהם חבה החברה 1.7 מיליארד שקל. קפלן גילה כי בנוסף להזרמה של 110 מיליון שקל להנפקת הזכויות, מתכוונת קבוצת אלון להזרים הלוואה של עד 110 מיליון שקל נוספים לרבוע כחול. המחזיקים הביעו באסיפה חשש כי חלק מהכסף "ייבלע" על ידי בנק הפועלים שלו חבה רבוע כחול 350 מיליון שקל. חוב זה עמד על 450 מיליון שקל, אבל קבוצת אלון הזרימה בחודשים האחרונים 100 מיליון שקל לחברה ששימשו לפירעון חלק מהחוב והעמידה ערבות של 150 מיליון שקל נוספים ליתרת החוב. קפלן אמר כי קבוצת אלון שוקלת להגדיל הערבות ב־100 מיליון שקל נוספים לבנק הפועלים.

המחזיקים דרשו מקפלן לפתוח מחדש את שטר הנאמנות של האג"ח ולהעניק למחזיקים ביטחונות נוספים לאור ההרעה במגה. הם דרשו שהמניות שתקבל קבוצת אלון בהנפקת הזכויות של רבוע כחול ישועבדו לטובתם, וכך גם התחייבות שלא לשעבד את כל הסכומים שיתקבלו ממכירת מניות אלון ארה"ב. קפלן הודיע ששינוי בתנאי שטר החוב של אלון ומחזיקי האג"ח אינם באים בחשבון: "אם אתם רוצים, תוותרו על עמלת הפירעון המוקדם ונפרע לכם את החוב במלואו בזמן קצר. אבל לא נשנה את תנאי ההחזר".

היום יציגו המחזיקים את הדרישות שלהם בפני קפלן. אם הדרישות לא יתקבלו, תכונס אסיפה נוספת של מחזיקי האג"ח שבה תיבחר נציגות. המשמעות עשויה להיות קשה כלפי קבוצת אלון שבשליטת שרגא בירן - הליכה להסדר חוב נוסף, פחות משלושה חודשים לאחר ההסדר הקודם. היה זה גלעד אושרי מפסגות, שהעלה את הנושא: "אלמלא ההסדר היינו יכולים להעמיד את החוב לפירעון מיידי היום. השתנה משהו מהותי בקבוצה. מגה היא לא סתם חברה־נינה אלא פעילות מהותית. גודל הבור לא היה ידוע לנו, גם לספקים וגם לבירן. ידענו שיש בעיה, אבל לא כזו שתדרוש הזרמה של 170–220 מיליון שקל מקבוצת אלון". כששאל אושרי את קפלן אם הוא מוכן להתחייב שלא יהיו הזרמות עתידיות מעבר לסכומים אלה, השיב קפלן כי "אינני יכול להעריך לאיזו הזרמה במדויק תידרש קבוצת אלון", אבל הוסיף: "אין שום בעיה בתשלום החוב. נעמוד בפירעון. יש לנו מקורות מצוינים. אין שום סיבה לשנות את תנאי השטר. לקבוצת אלון אין שום בעיה לעמוד בפירעונות מעכשיו ועד סוף חיי האג"ח ב־2023 לפי לוח הסילוקין הקיים".

אביגדור קפלן צילום: אלכס קולומויסקי

אביגדור קפלן צילום: אלכס קולומויסקי לגבי רשת מגה אמר קפלן כי "אני מאמין שבמחצית השניה של 2016 מגה תחזור לאיזון ולרווחיות, אנחנו סוגרים חנויות מפסידות ומצמצמים את המטה. נצטרך לקיים מו"מ מקצועי יותר מכפי שהיה בעבר מול הספקים כדי לקבל הנחות עבור הרשת". מניית אלון רבוע כחול צנחה אתמול ב־16% נוספים, והשלימה קריסה של 65% בתוך חודשיים, ושווי השוק צנח אל מתחת ל־275 מיליון שקל בלבד. אג"ח ג' של החברה איבדה עוד 4.5%, והיא משקפת תשואה שנתית לפדיון של 11%.

הקלף העיקרי שבו נופפו המחזיקים מול קפלן הנו הסתרת מידע מהותי על מצבה של מגה במהלך המו"מ להסדר החוב המקורי שנחתם באפריל. גורם מבין מחזיקי האג"ח אמר כי דו"חות רבוע כחול שלא חשפו את מצבה האמיתי של מגה, מהווים עילה לתביעה בבית המשפט. לטענת אותו גורם, הדירקטורים באלון חוששים ממהלך כזה.

על כך השיב קפלן קפלן כי "הטענה שהסתרנו מידע היא חסרת בסיס.

מגה מוחזקת באמצעות חברה ציבורית שמפרסמת את תוצאותיה. היה ידוע בציבור זה מכבר שמגה בצרות ושצריך לעשות פעולות נמרצות כדי לאושש אותה. בכל התהליך האחרון בדקנו את כל החלופות האפשרויות לגבי מגה ואף בחנו הקפאת הליכים ופירוק, אך נמצא שהחלופה הכי נכונה היא הבראתה. אנחנו מאמינים גם במגה וגם באלון רבוע כחול שניתן לעשות את זה. אין סיבה, למרות התחרותיות בשוק הקמעונאות, שמגה לא תדע לעלות מחדש על פסים של רווחיות ולא להיות נטל על רבוע כחול". קפלן הודה שמכירת תווי הקנייה לחגים כמעט ולא נעשית והציבור מסרב לרכוש.

שרגא בירן בביהמ"ש בשבוע שעבר צילום: ענר גרין

שרגא בירן בביהמ"ש בשבוע שעבר צילום: ענר גרין העימות המהותי ביותר בין המחזיקים לקפלן באסיפה היה סביב ההצעה של מנכ"ל הקבוצה לשעבר דודי ויסמן לרכוש את הקבוצה. המחזיקים הטיחו בקפלן כי טען שהמצב במגה לא הפתיע, ולמרות זאת כשדודי ויסמן הציע 850 מיליון שקל תמורת החברה, הצעתו נדחתה על הסף - מבלי כלל לדון בה. קפלן השיב כי ההצעה דווקא נבחנה. "בדקנו את הגיבוי הכלכלי מאחורי ההצעה, ואת העמדה של בנק הפועלים והתשובות שקיבלנו מהבנק היו שליליות". עם זאת, בכיר בהפועלים אמר אתמול בתגובה "שקר וכזב", והכחיש את דבריו של קפלן.

עוד טוענים מחזיקי האג"ח כלפי החברה וקפלן, כי כשנפגש ביום חמישי קפלן עם הנאמן וחלק מהמחזיקים שביקשו לשמוע ממנו על מצבה של מגה והחברות־הבנות של רבוע כחול, קפלן לא אמר להם מילה על הורדת הדירוג של אלון שפורסמה שעתיים לאחר הפגישה.

קפלן התייחס להורדת הדירוג באסיפה ותקף את החלטת חברת הדירוג S&P מעלות להוריד את דירוג החברה: "ההורדה לא היתה במקומה. אין לנו בעיית תזרים ויש כסף לשרת את החוב 24 חודשים קדימה. נראה שהיום יש שיקולים נוספים לחברות הדירוג. לא היה מקום להודעה ובטח לא להחלטה להכניס אותנו לרשימת מעקב עם אופק שלילי. אני מניח שלאחר הפירעון המוקדם הנוסף שנעשה, הדירוג שלנו יעלה מחדש".

מדללת חובות

עושים סדר מלמעלה למטה

במהלך המו"מ על הסדר החוב מימשה קבוצת אלון את האחזקה (48%) באלון USA שאותה מכרה לדלק US תמורת 580 מיליון דולר. אלה התקבלו במניות של דלק (11%) בערך נוכחי של 233 מיליון דולר, שטר חוב של 145 מיליון דולר נושא ריבית שנתית של 5.5% לפרעון ב־2021, וכן 200 מיליון דולר במזומן. המזומן שהתקבל סייע לקבוצת אלון לפרוע בפירעון מוקדם חוב של 450 מיליון שקל לבעלי האג"ח. לאחר הפירעון נותרו בקופת קבוצת אלון 235 מיליון שקל.

הפירעון המוקדם הוא תוצר של הסכם בין המחזיקים לחברה לשינוי שטר הנאמנות שנחתם בתחילת מאי. אז הסכימו מחזיקי האג"ח לפטור את קבוצת אלון מתשלום הקנס על פירעון מוקדם של 930 מיליון שקל. מתוך סכום זה, 450 מיליון שקל כבר נפרעו ולדברי קפלן 480 מיליון שקל נוספים ייפרעו בקרוב.

מלבד האחזקה הסחירה במניות דלק US ובשטר החוב שלה בערך כולל של 1.44 מיליארד שקל, מחזיקה הקבוצה גם במניות חברת אלון גז (ששותפה במאגר תמר) בשווי של 845 מיליון שקל, במניות אלון רבוע כחול בשווי של 210 מיליון שקל ובחברת התפעול של כביש 6 (אחזקה לא סחירה). כנגד נכסים אלו יש לקבוצת אלון חוב של 1.7 מיליארד שקל למחזיקי האג"ח, ועוד 220 מיליון שקל לבנק הפועלים, שלטובתו משועבדת האחזקה באלון רבוע כחול. אלון יכולה למכור את הנכסים בארה"ב ולפרוע את מלוא החוב למחזיקים, אך הדבר כרוך בעמלת פירעון מוקדם למחזיקי האג"ח של 17%–19%, שאותה היא לא מוכנה לשלם.