אלרגן קנתה לטבע את ההובלה עד תום העשור

עסקת הענק שבה רכשה את חטיבת הגנריקה של אלרגן ב־41 מיליארד דולר הבטיחה את מעמדה של טבע כמובילה הגנרית הבלתי מעורערת לשנים הקרובות. אלא שבצד צבר מוצרים מרשים, חלק מהתרופות של אלרגן בסכנה בגלל המסלול שבו אושרו, ותחום התרופות הביולוגיות בטבע עדיין לוקה בחסר

טבע הפתיעה, כשחתמה על עסקת ענק בהיקף של כ־41 מיליארד דולר לרכישת החטיבה הגנרית של אלרגן . העסקה, שצפויה להיות מושלמת ברבעון הראשון של 2016, כרוכה בלא מעט בעיות — אך היא מבטיחה לטבע את ההובלה בתחום התרופות הגנריות לפחות עד לסוף העשור.

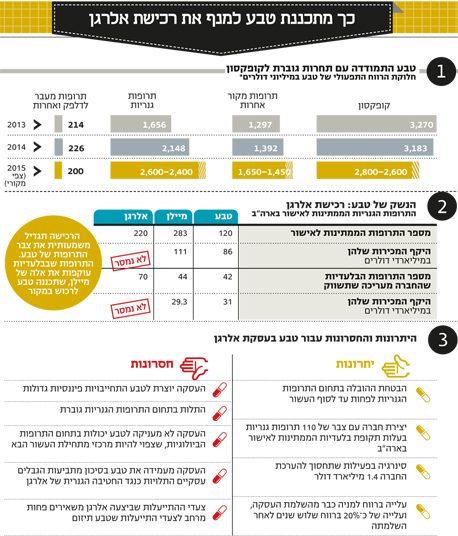

תחום התרופות הגנריות כולל ארבע חברות ענק: טבע, סאנדוז, מיילן ואלרגן. טבע היא המובילה בהיקף המכירות בעולם, בארה"ב ובאירופה; סאנדוז היא המובילה בתחום המכירות הגנריות מחוץ לארה"ב ולאירופה, ויש לה השקעה רחבה בתחום התרופות הביולוגיות, שצפוי להיות מהותי מאוד מתחילת העשור הבא. אלרגן היא השנייה מבחינת היקף המכירות בארה"ב, אך הובלתה בצבר התרופות הגנריות הממתינות לאישור בארה"ב היתה צפויה להעניק לה את ההובלה בארה"ב. למיילן צבר תרופות גנריות הממתינות לאישור הדומה באיכותו לזה של טבע.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

העסקה תביא לטבע יתרון גדול בתחום הגנרי על פני סאנדוז ומיילן, בעיקר בהתבסס על צבר התרופות הממתין לאישור בארה"ב. יתרון זה צפוי לעמוד שוב למבחן בתחילת העשור הבא בעקבות השינויים הצפויים בשוק התרופות, הקיטון בתרופות שהפטנטים המגינים עליהן עומדים לפקוע וההתמקדות הצפויה בתרופות ביולוגיות.

זמן המבחן של הקופקסון

ב־2013 תרמה תרופת הדגל של טבע לטיפול בטרשת נפוצה, הקופקסון, 3.27 מיליארד דולר לרווח התפעולי של טבע, וב־2014 תרמה 3.18 מיליארד דולר. ברבעון הראשון של 2015 התכווץ הרווח התפעולי שהניבה ל־657 מיליון דולר, בעיקר בגלל הפחתת מלאים לקראת תחרות גנרית צפויה. ברבעון השני קפץ הרווח התפעולי מהקופקסון ל־839 מיליון דולר, קצב רווחיות שעולה על 2013, שהיתה שנת שיא. נראה שגם ברבעון זה למלאים היתה השפעה, הפעם הפוכה, שהגדילה את מכירות התרופה בארה"ב.

בתחילת השנה הציגה טבע צפי לרווח תפעולי של 2.8־2.6 מיליארד דולר מהקופקסון ב־2015. למרות שהתחרות הגנרית לתרופה כבר הוזנקה, נראה שטבע תעמוד ביעד בעיקר בזכות העברת 70% מהחולים לתרופה במינון כפול, הניתנת שלוש פעמים בשבוע ולא אחת ליום. ב־19.6 השיקו סאנדוז ומומנטה את הגרסה הגנרית שלהן לקופקסון, Glatopa. משום שזו הושקה בסוף הרבעון השני, השפעתה על תוצאות טבע היתה זניחה. רק ברבעון הבא יגיע המבחן של הקופקסון, כשלראשונה לתחרות בארה"ב תהיה השפעה מכרעת על המכירות.

טבע צפויה להתמודד עם לא מעט סיכונים. מבחינת התחרות הגוברת ישנו האישור הצפוי של הגרסה הגנרית לקופקסון בארה"ב שמיילן ונאטקו ההודית מפתחות יחד. גם חברת סינת'ון עשויה לקבל אישור בארה"ב או באירופה לגרסה גנרית לקופקסון שהיא מפתחת. כמו כן קיים סיכון כי יצוצו תביעות נגד הפטנט המגן על הקופקסון במינון כפול, שתקף עד 2030. לטענת סינת'ון, התוקפת העיקרית בחזית זו, הפטנט לא תקף משום שהחומר הפעיל במינון הרגיל והכפול - זהים.

סינת'ון חתמה על הסכם שלפיו פייזר תשווק את הגרסה הגנרית לקופקסון בארה"ב, הן במינון הרגיל והן במינון הכפול, אם אלה יאושרו לשיווק. נקבע כי סינת'ון תישאר אחראית לפיתוח התרופה ולמימון שלה, כך שפייזר לא לוקחת על עצמה סיכון במימון פיתוח תרופה שקשה להעריך מתי תוכל להגיע לשוק.

החדשות הטובות לטבע היו חולשה של המתחרה העיקרית לקופקסון, Tecfidera שמשווקת ביוג'ן. ביוג'ן פרסמה הערכה שלפיה היא לא צופה צמיחה נוספת בארה"ב לתרופה. הודעה זו הביאה לירידה חדה במחיר מניית ביוג'ן, ומנגד הקטינה את השחיקה הצפויה במכירות הקופקסון. מנגד צצה תחרות נוספת: חברת Roche דווחה על תוצאות טובות בניסויי שלב 3 שערכה בתרופה ocrelizumab לטיפול בטרשת נפוצה, שצפויה לקבל אישור לשיווק ב־2016. חלק מהעלייה במניית טבע בשנתיים האחרונות נבעה מהצלחתה לשמור על הרווחיות הגבוהה הנובעת מהקופקסון. השחיקה ברווחיות זו תשפיע מהותית על מניית טבע בעתיד.

תחרות לתרופות המקור

לטבע תרופות מקור נוספות בשני תחומי ההתמקצעות שלה, מערכת העצבים המרכזית ומוצרי הנשימה, וכן בטיפול בסרטן ובמוצרי בריאות האישה. ברבעון השני הרווח התפעולי ממוצרים אלה היה נמוך יחסית ועמד על 292 מיליון דולר. רווחיות זו נפגעה ב־26 מיליון דולר בעקבות המשבר ביוון, אך גם בנטרול השפעה זו ניכר קיפאון במוצרי המקור של טבע במחצית הראשונה של 2015. טבע מעריכה שתחול עלייה ברווחיות בחצי השני של השנה, אך ספק אם תעמוד בתחזית הרווח תפעולי ל־2015 עבורו, 1.65-1.45 מיליארד דולר.

האתגר המשמעותי הראשון הצפוי בתרופות המקור הוא פקיעת הפטנטים המגנים על התרופה השנייה של טבע מבחינת היקף המכירות, טרנדה, במאי 2016. התרופה לטיפול בסרטן רשמה במחצית הראשונה של השנה מכירות של 336 מיליון דולר. כדי להגיב לתחרות הגנרית הצפויה רכשה טבע מחברת Eagle טכנולוגיה לאינפוזיה מהירה. טבע מקווה לקבל אישור למתן טרנדה באמצעות אינפוזיה זו עוד השנה, אך קשה להעריך עד כמה הצעד יצמצם את הפגיעה במכירות התרופה. בנוסף עתידה טבע לאבד ב־2016 בלעדיות על נובוגיל וב־2017 על איזילקט.

טבע מבקשת לפצות על הירידה במכירות מוצרי המקור הנוכחיים באמצעות השקת חדשים. החברה מקווה להשיק את התרופה של Auspex לטיפול במחלת הנטינגטון כבר ב־2016. Auspex נרכשה במרץ השנה תמורת 3.5 מיליארד דולר כדי לעבות את מוצרי מערכת העצבים המרכזית. השנה צפויה טבע לפרסם תוצאות ניסוי שלב 3 באותה תרופה בהתוויה נוספת, וכן מקווה להשיק תרופה להפחתת כאב המבוססת על אופיוד, המיועדת לשוק גדול יחסית אך רווי תחרות. בטווח הזמן הרחוק, טבע רואה פוטנציאל גדול מתרופה שהיא מפתחת לטיפול במיגרנה, שהציגה תוצאות טובות מאוד בניסוי שלב 2.

בתחום מוצרי הנשימה עיקר השדרוג המתוכנן הוא מעבר למשאפים מתקדמים, שהושקו באירופה ובארה"ב. המוצרים המובילים של טבע בתחום מוצרי הנשימה, פרואיר ו־QVAR, יועברו למשאפים אלה וכך תקטן ההשפעה הצפויה של תחרות גנרית למוצרים אלה. טבע מקווה להשיק ב־2016 את Reslizumab לטיפול באסטמה, שסיימה בהצלחה שני ניסויי שלב 3 והשיגה מובהקות גבוהה מאוד בהפחתת תדירות ההתקפים. ה־FDA יכריע אם זו תאושר לשיווק בארה"ב במרץ 2016, וההחלטה באירופה תיפול במחצית השנייה של 2016.

תרופות המקור של טבע, כולל הקופקסון, ייצרו ב־2014 רווח תפעולי של 4.57 מיליארד דולר. במחצית הראשונה של 2015 הרווח התפעולי של תרופות המקור היה 2.11 מיליארד דולר, המשקף ירידה בקצב הרווחיות לעומת 2014. זוהי הבטן הרכה של טבע, ולא נתפלא אם הרווח התפעולי בתחום יירד גם ב־2016.

הרווחיות צפויים לשוב ולעלות רק כשיתחילו מכירות מהותיות מצבר תרופות המקור שטבע מפתחת. טבע מצפה שאלה שהושקו מ־2014 ואילך יתרמו להכנסותיה עד 4.9 מיליארד דולר ב־2019. טבע בונה את התשתית לחיזוקה במוצרי המקור, אך זה תלוי בהצלחת פיתוח מוצרים רבים. יהיה קשה לחברה למנוע את הירידה ברווחיות במוצרי המקור בשנתיים הקרובות.

התרופות הגנריות

2010 היתה שנת שיא לפעילות הגנרית של טבע בארה"ב, עם מכירות של 5.83 מיליארד דולר. טבע היתה אז המובילה הבלתי מעורערת בהשגת הבלעדיות הגנרית. זו מוענקת בארה"ב לחברה הראשונה שמקבלת אישור לשיווק - חצי שנה של בלעדיות המאפשרת רווחיות רבה. בשנים האחרונות הבלעדיות הפכה פעמים רבות משותפת לכמה חברות שפיתחו באותו פרק זמן את התרופה - והרווחיות הנובעת מהבלעדיות פחתה.

ההובלה בצבר המוצרים הגנריים הממתינים לאישור בארה"ב עברה מאז לאלרגן, שלה כ־70 תרופות הממתינות לאישור עם בלעדיות (או בלעדיות משותפת), לעומת מעט יותר מ־40 לטבע, מיילן וסאנדוז (כל אחת).

המהלך הראשון של ארז ויגודמן כמנכ"ל טבע היה התייעלות חדה בתרופות הגנריות. זו כללה התמקדות בתרופות עם שיעור רווח גבוה ונטישת תחומים לא רווחיים. תוצאות המהלך לא איחרו להגיע: ב־2013 הרווח התפעולי של טבע מהתחום הגנרי היה 1.66 מיליארד דולר, ואילו ב־2014 זינק ל־2.15 מיליארד דולר. בחצי הראשון של 2015 הוא כבר הגיע ל־1.53 מיליארד דולר.

אלא שלא כל העלייה מוסברת בהתייעלות. צירוף של מספר השקות גנריות מהותיות החל מהמחצית השנייה של 2013 הקפיצה את היא את רווחיות התחום בארה"ב. השיא הגיע בשני הרבעונים הראשונים של 2015 עם שתי השקות ענק: בפברואר השיקה טבע בבלעדיות גרסה גנרית לתרופה בשחרור מושהה לצרבת, Nexium, שהיקף מכירות המקור שלה כ־6 מיליארד דולר בשנה. ברבעון השני השיקה טבע גרסה גנרית לתרופה לסכיזופרניה Abilify. המכירות של זו עמדו על 7.8 מיליארד דולר בשנה ערב השקת המתחרות שהושקו במקביל לה. סביר שבנטרול אותן השקות, קצב הרווחיות התפעולית של טבע מהתחום הגנרי היה כ־600 מיליון דולר ברבעון, ולכן בשני הרבעונים הבאים צפויות תוצאות חלשות יותר.

בהמשך העשור צפויה ירידה בהזדמנויות נוכח אובדן ההובלה של טבע בתחום צבר התרופות הגנריות הממתינות לאישור, עם בלעדיות מלאה או חלקית. על רקע זה בוצעה עסקת אלרגן.

לטבע שני תחומי פעילות נוספים. המהותי שבהם הוא מיזם משותף עם פרוקטור אנד גמבל בייצור ושיווק תרופות ללא מרשם (מעבר לדלפק) מחוץ לארה"ב. השני הוא שיווק והפצה תרופות של יצרניות אחרות בישראל והונגריה. תחומים אלו שומרים מאז 2013 על רווחיות תפעולית יציבה של כ־200 מיליון דולר בשנה.

טבע העלתה את הצפי לרווח התפעולי השנה ב־100 מיליון דולר ל־6-5.8 מיליארד דולר, ואת הצפי לרווח הנקי ל־4.67-4.45 מיליארד דולר. לאחר שהציגה רווח נקי של 2.79 דולר למניה במחצית הראשונה של השנה, הצפי לרווח במחצית השנייה הוא 2.61-2.36 דולר למניה. הצפי נמוך מנתוני המחצית הראשונה בגלל הרווחיות החריגה שרשם התחום הגנרי ובגלל צפי לירידה ברווח מהקופקסון.

עסקת אלרגן

החטיבה הגנרית של אלרגן שרכשה טבע מתמקדת בפיתוח, שיווק וייצור תרופות גנריות. בנוסף יש לחטיבה פעילות מהותית של מכירת תרופות ללא מרשם, שצפויה להגיע למכירות של כחצי מיליארד דולר השנה, וכן הפצת תרופות של יצרנים אחרים.

טבע רוכשת את החטיבה תמורת 33.7 מיליארד דולר במזומן ועוד כ־104 מיליון מניות טבע. לפי מחיר המניה הנוכחי, כ־70 דולר למניה, הערך של רכיב המניות הוא 7.31 מיליארד דולר, כלומר, התמורה הכוללת בעסקה היא 41.06 מיליארד דולר.

המנכ"לים: ברנט סונדרס מאלרגן וארז ויגודמן מטבע צילום: בלומברג, ראובן קפוצ'ינסקי

המנכ"לים: ברנט סונדרס מאלרגן וארז ויגודמן מטבע צילום: בלומברג, ראובן קפוצ'ינסקי

מימון הרכישה צפוי לכלול כ־27 מיליארד דולר חוב בנקאי ואג"ח וכ־6.75 מיליארד דולר באמצעות מניות. רכיב החוב בעסקה זו אומנם גבוה מכפי שתוכנן בעסקת מיילן (כ־21 מיליארד דולר), אך בעסקה זו נרכשת הפעילות ללא חוב, בעוד מיילן היתה צפויה לכביד על טבע עם עודף התחייבויות של 7 מיליארד דולר. לכן, מבחינה פיננסית, היקף ההתחייובות שהתכוונה טבע להגדיל הוא דומה. לאחר הנפקת המניות הצפויה של טבע למימון העסקה, אלרגן תישאר עם 9% בחברה, הרוכשים בהנפקה יחזיקו ב־8.4% ויתרת 82.6% מהמניות יישארו בידי בעלי המניות הנוכחיים. לטבע יהיו עודף התחייבויות פיננסיות של כ־37 מיליארד דולר, אך מנגד רווחיות פעילותה תזנק.

באמצע 2013, עיקר הפעילות של אקטביס, החברה שרכשה את אלרגן, היה תרופות גנריות. באמצעות ארבע עסקאות ענק היא צפויה להפוך לחברה המתמחה בתרופות מקור בלבד כבר בתום הרבעון הראשון של 2016. ב־2015-2013 רכשה אקטביס שלוש חברות גדולות המתמחות בפיתוח תרופות מקור: באוקטובר 2013 היא השלימה את רכישת Warner Chilcott ב־9.2 מיליארד דולר; ביולי 2014 הושלמה רכישת הפעילות של פורסט תמורת 30.9 מיליארד דולר, שאילצה את אקטביס למכור חלק מהפעילות הגנרית שלה במוצרי נשימה בגלל דרישות רגולטוריות; במרץ השנה הושלמה רכישת אלרגן תמורת 66 מיליארד דולר, ולאחר השלמת העסקה שינתה אקטביס את שמה לשם החברה הנרכשת, אלרגן. העסקאות הללו הניעו את המיקוד של החברה לתרופות המקור. כעת אלרגן מוכרת לטבע את הפעילות הגנרית שלה, שהיתה מרבית הפעילות של אקטביס לפני אותן שלוש רכישות גדולות.

החטיבה הגנרית של אלרגן מצויה במקום השני במכירות גנריות בארה"ב, ונוכח צבר מוצרים חזק בפיתוח היא תתמודד על ההובלה כבר בשנים הקרובות. מכירות התרופות הגנריות בארה"ב עמדו על 4.17 מיליארד דולר ב־2014, מתוכן 1.6 מיליארד דולר מתרופות גנריות שהושקו ב־2013 ו־2014. החטיבה הגנרית של אלרגן בדרכה להוביל בתחום הגנרי גם בבריטניה, בזכות השלמת הרכישה של Auden Mckenzie המתמחה בגנריקה במדינה.

על פי הדו"ח של אלרגן לשנת 2014, מכירות החטיבה הגנרית בארה"ב והמכירות הבינלאומיות הסתכמו ב־6.75 מיליארד דולר. הרווח התפעולי מהתחום היה 1.68 מיליארד דולר. נתונים אלו כוללים מכירות של מוצרי מקור באירופה בהיקף מאות מיליוני דולרים, שלא מהווים חלק מהעסקה. להערכת טבע, חטיבה זו תיצור EBITDA (רווח לפני הוצאות ריבית, מסים, פחת והפחתות) של 2.7 מיליארד דולר ב־2016.

טבע צופה כי תרומת העסקה לרווח למניה תתבטא כבר מהשנה הראשונה. בשנה זו צפויה התרומה להגיע מהרווחיות הישירה של הפעילות, בהפחתת הוצאות המימון שנובעות מהרכישה והדילול הצפוי למחזיקי מניות טבע. בשנה השנייה והשלישית צפויה התרומה לעלות בכ־20% לעומת הרווח הצפוי ללא העסקה. העלייה ברווחיות תנבע מסינרגיה צפויה של 1.4 מיליארד דולר ומעלייה ברווחיות החטיבה הנרכשת בזכות צבר התרופות הגנריות בפיתוח העשיר שלה.

ברכישה הנוכחית טבע מבטיחה את ההובלה שלה בתחום התרופות הגנריות עד לסוף העשור לפחות. צבר התרופות הגנריות הממתין לאישור עם בלעדיות בשיווק בארה"ב המשותף לשתי החברות, הכולל כ־110 תרופות, צפוי לתרום מאוד לרווחיות של טבע. אחרי השלמת העסקה הרווח התפעולי שינבע לה מהתחום הגנרי צפוי לעקוף את זה הנובע ממוצרי המקור. מניית טבע תיבחן בעתיד הרחוק יותר בעיקר ביכולת החברה לעבות את תחום מוצרי המקור ולשמר את ההובלה בתחום הגנרי.

למרות הדמיון בתחום הפעילות בין פעילותה השוטפת של טבע לחטיבה הנרכשת, יצירת הסינרגיה לא תהיה קלה. בדו"חות 2014 דווחה אלרגן על צעדי התייעלות שהפחיתו את עלויות הייצור בתחום הגנרי ב־133 מיליון דולר בשנה. בנוסף בוצעה התייעלות של עשרות מיליוני דולרים בהוצאות המכירה, השיווק ההנהלה והכלליות. כך נותר לטבע פחות מרחב לצעדי התייעלות מצדה.

בדומה לטבע, רווחיות החטיבה הגנרית של אלרגן תלויה מאוד בהשקות תרופות גנריות עם בלעדיות בארה"ב. צבר התרופות הגנריות בפיתוח מבטיח לטבע רווחיות יפה בחמש השנים הקרובות, אך היא תיאלץ להיערך לכללי משחק אחרים לגמרי כבר בתחילת העשור הבא, שבו צפויות פחות הזדמנויות מתחום הבלעדיות הגנרית, והתחרות צפויה להתמקד בתרופות גנריות, מורכבות ויקרות שעליהן יש מיעוט מתחרים. אלרגן משאירה בידיה את המיזם המשותף לה ולענקית התרופות אמג'ן לפיתוח תרופות ביולוגיות. כך טבע עלולה להיוותר מאחור בכל הנוגע לתחום העולה הבא.

הסכם המכירה כולל התייחסות קונקטית לתרופה גנרית אחת - Revlimid, המיועדת לטיפול בסרטן. אלרגן תשאר עם מחצית מהערך הכלכלי שינבע מהגרסה הגנרית לתרופה זו, המיוצרת על ידי Celgene, שמציגה מכירות של יותר מ־5 מיליארד דולר בשנה. טבע ואלרגן מקוות כי ניתן יהיה להשיק את התרופה לקראת סוף העשור הנוכחי.

בתחום הגנרי של אלרגן טמון גם סיכון מהותי. אקטביס השיקה בעבר גרסאות גנריות רבות בתיאום עם יצרניות תרופות המקור. נוהל זה של "גנריקה מאושרת", שאפשר תחרות מוגבלת עבור אותן תרופות, מצוי כעת במחלוקת משפטית בעקבות ביקורת של רשות המסחר הפדראלית. כתוצאה עומדות מספר תביעות מהותיות נגד אלרגן על השקות אלה, ופוטנציאל הנזק מהפסד משפטי בהן גדול מאוד. טבע לא מבהירה האם העברת החטיבה הגנרית לידיה תחשוף אותה לתביעות הללו. סיכון דומה התממש לטבע כשרכשה את חברת התרופות ספלון ונאלצה לשלם קרוב למיליארד דולר כתוצאה מהפסד בתביעה נגד ספלון על תנאי הסחר של תרופות פרובוגיל.

המהלך שביצעה טבע כעת הוא רכישת החטיבה הגנרית שעומדת לגזול ממנה את ההובלה בארה"ב. בכך טבע משמרת את מעמדה כמובילה הגנרית הבלתי מעורערת לפחות עד לסוף העשור הנוכחי. העסקה צפויה לתרום לרווח למניה של טבע בשנים הקרובות, ולספק לה זרוע גנרית חזקה עם רווחיות גבוהה ויחסית יציבה. הובלה זו תספק לטבע שקט תעשייתי בניסיון לבנות תשתית טכנולוגית שתבטיח את המשך ההובלה בתחום הגנרי גם בעשור הבא. במקביל היא תנסה לחזק את תרופות המקור, שלמרביתן אורבת תחרות גנרית כבר בשנתיים הקרובות.