נקרעים בין צמצום להרחבה: המניות באירופה עדיפות על האג"ח הארוכות

הארכה אפשרית של מדיניות ההרחבה צפויה ליצור לחץ גדול יותר על היורו, לכן כדאי לגדר את החשיפה אליו ולהעדיף את הדולר

אוקטובר היה חודש משמעותי ביותר בשווקים. המשקיעים פירשו את נתוני התעסוקה הרעים שפורסמו בארה"ב בתחילת החודש כמסמר האחרון בארון הקבורה של רעיון העלאת הריבית עוד השנה במדינה. כתוצאה מכך בחודש שעבר תמחרו החוזים העתידיים עליית ריבית ראשונה רק בסוף מרץ 2016. בהמשך הגיעה רגיעה מכיוון סין שעלתה ביותר מ־11% במהלך החודש והפכה מגורם מעיב לגורם שעוזר לשווקים. חלק מהסיבות לרגיעה היו התאוששות במכירות כלי רכב בסין לאחר הידרדרות ארוכה בקצב המכירות ופרסום נתוני צמיחה של 6.9% בהתאם לציפיות המשקיעים.

תיקון מסיבות לא נכונות

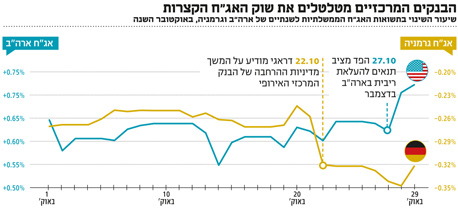

כל אלה הציתו תיקון חד יחסית בשוקי המניות שהגיע לאו דווקא מהסיבות הנכונות, במיוחד נוכח עונת דו"חות בינונית בארה"ב. במקביל, גם האג"ח חזרו למגמה חיובית כשהאפיק הקונצרני שב לגייס לאחר תקופה ארוכה. מי שתדלק את המגמה החיובית היה מריו דראגי, יו"ר הבנק המרכזי האירופי, שחשף במפתיע במסיבת עיתונאים ב־22 באוקטובר כי הוועדה המוניטרית של הבנק שוקלת הרחבה מוניטרית נוספת עד סוף השנה.

דראגי ציין שכל האפשרויות נמצאות על השולחן, בהן הגברת הדפסת היורו שמיועד לרכישת אג"ח ממשלתיות, הארכת המח"מ והארכת תקופת הרכישות אל מעבר לספטמבר 2016. בנוסף, דראגי ציין שגם הורדת ריבית נוספת עומדת על הפרק. זאת, חרף העובדה שהריבית על הפקדות הבנקים בבנק המרכזי כבר שלילית והריבית הרשמית עומדת על 0.05% בלבד, זאת בשל ציפיות האינפלציה שירדו לאחרונה ואשר גרמו לעליית ריבית ריאלית (ריבית מוניטרית וציפיות אינפלציה לשנה).

תזמון התבטאויותיו היוניות של דראגי הפתיע היות שהן הגיעו דווקא כשאינפלציית הליבה עלתה מעט, הנתונים הכלכליים באירופה נטו להפתיע לטובה והמשבר בשווקים המתעוררים נרגע תוך כדי התייצבות בשערי המט"ח. תגובת המשקיעים לא איחרה לבוא והמניות באירופה זינקו בזמן שהתשואות באג"ח הקצרות של גרמניה ירדו לשפל של 0.35%-. יום לאחר מכן הודיע הבנק המרכזי של סין על הורדת ריבית שישית בשנה האחרונה, ל־4.35%, והורדת דרישות הלימות ההון מהבנקים.

גם הודעת הריבית של בנק ישראל לוותה בשתי רמיזות שהתפרשו כהודעה מוניטרית מרחיבה. הראשונה, שהוועדה המוניטרית מעריכה שהמדיניות המוניטרית תיוותר מרחיבה למשך זמן רב, והשנייה, שהסיכונים להשגת יעד האינפלציה נותרו גבוהים, והסיכונים לצמיחה גברו. המשקיעים הגיבו בהזרמת ביקוש לאג"ח הממשלתיות הארוכות שזינקו במשך יומיים עד להודעת הריבית בארה"ב.

ארה"ב מול שאר העולם

גל ההרחבות המוניטריות בעולם הביא לכך שמרבית החזאים התייחסו בביטול לאפשרות שהודעת הריבית בארה"ב תגרור השפעה משמעותיות על תמחור האג"ח ברחבי העולם, אולם האדישות של המשקיעים עמדה בעוכריהם והודעת הריבית נתפסה ככזו המגדילה את הסיכוי להעלאת ריבית בחודש דצמבר.

בהודעה ששיגר הבנק הפדרלי הושמטה השורה העוסקת בחשש מהצמיחה העולמית והוצבו התנאים להעלאת ריבית בדצמבר - שיפור נוסף בשוק העבודה ורמת ביטחון גבוהה מספיק שהאינפלציה תחזור לרמה של 2% בטווח הבינוני. מיד לאחר הודעת הריבית קפצו התשואות באג"ח לשנתיים כדי לגלם סיכוי גבוה יותר להעלאת ריבית כבר השנה.

לרכוב על ההרחבה

מבחינת ההשפעה על תיקי ההשקעות נראה שהשוני בהתנהלות הבנקים המרכזיים מייצר העדפה לשוק המניות האירופי, שלאחר ירידה של כ־16% ביולי־אוגוסט חזר לעלות במהלך אוקטובר. להערכתנו, לא רק ההרחבות המוניטריות שעוד צפויות בקרוב באירופה עשויות לתמוך ביורוסטוקס 600 אלא גם הירידה במחיר הנפט, היורו החלש והפשרה בשוקי האשראי שתומכים בהמשך ההתאוששות.

מי שיבחר "לרכוב" על ההרחבה המוניטרית הצפויה באירופה צריך להביא בחשבון שבעוד בארה"ב צפויים לצמצם את המדיניות המוניטרית, באירופה צפויים להרחיבה. המשמעות, להערכתנו, היא לחץ גדול יותר על המטבע, ולכן כדאי לגדר את החשיפה ליורו ולהעדיף את הדולר.

בשוק האג"ח נראה לכאורה שקיימת עדיפות לאג"ח האירופיות לקראת מהלך אפשרי של הגדלת תוכנית הרכישות מצד הבנק המרכזי האירופי, אלא שתשואות שליליות בחלק הקצר של העקום וכ־0.45% בטווח של עשר שנים מייצרות יותר סיכון מסיכוי. גם בארה"ב נראה כי המשקיעים מתחילים לצאת מהאדישות והתשואות חוזרות לעלות.

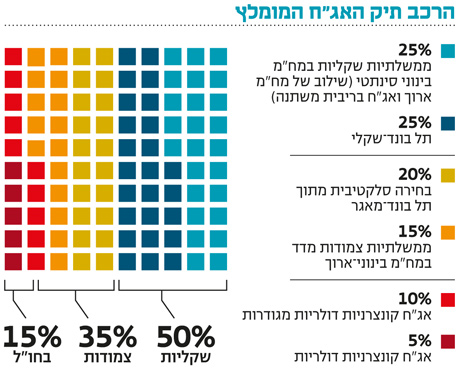

מכאן שהשוק הישראלי דווקא נראה אטרקטיבי באופן יחסי, במיוחד לאור הצפי האחרון שיצא מבנק ישראל שהמדיניות המוניטרית תישאר מרחיבה לאורך זמן. בהקשר זה נציין את האג"ח הקונצרניות, בכללן את אלו שאמורות להיכנס לתל בונד־תשואות שקלי שיושק באמצע החודש כמעניינות לרכישה.

השורה התחתונה: השוני בהתנהלות הבנקים המרכזיים יוצר העדפה לשוק המניות האירופי, בעוד האג"ח הארוכות באירופה מייצרות יותר סיכון מסיכוי.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות