השוק מתמחר בזול סיכון דומה לקוקו

דורית סלינגר הזהירה את המוסדיים מהאג"ח החדשות, אך כבר לפני עשור הנפיקו מזרחי ודיסקונט שטרי הון עם תנאי המרה דומים למניות

גיוס האג"ח מסוג קוקו של בנק לאומי נסגר ביום חמישי האחרון במרווח של 2.18% מעל אג"ח ממשלתית חסרת סיכון. זאת אחרי שהמפקחת על הביטוח דורית סלינגר הזהירה את הגופים המוסדיים שבפיקוחה מפני תמחור הסיכון בהנפקה, וגרמה למרביתם לדרוש פיצוי ריבית גבוה על הסיכון. בעקבות כך הם הדירו רגליהם מההנפקה, ומי שזכו בסחורה היו בעיקר שחקני הנוסטרו, שבאו לעשות סיבוב מהיר על הגיוס.

האם המרווח שנסגר לבסוף משקף את הסיכון הגלום באג"ח האלה, שהתנאי העיקרי בהן קובע כי יומרו למניות במקרה שיחס הלימות ההון של הבנק יורד אל מתחת ל־5%, או במקרה שהמפקחת על הבנקים תחליט כי הבנק נמצא במצב שמחייב את מחיקת החוב?

שחקני הנוסטרו עיוותו את התמחור בהנפקה

לכאורה, שחקני הנוסטרו יצרו עיוות של התמחור בהנפקה, שכן בהיותם סוחרי יום הם רוכשים את האג"ח בהנפקה ולאחר מכן ממהרים להיפטר מהסחורה בשוק, תוך גזירת קופון ההנחה שהם מקבלים בשלב המוסדי. כלומר, הריבית שהם הזמינו ותוצאות מכרז ההנפקה נקבעות לפי גובה הריבית שהמזמינים מציעים לאו דווקא מתמחרת את הסיכון ארוך הטווח, אלא את רצונם לזכות בסחורה ובתוך כך בהנחה בהנפקה.

לכאורה, הציבור הרחב שקנה כ־150 מיליון שקל בשלב הציבורי, אחרי שסמך על התמחור בשלב המוסדי שבו נרכשו קוקו ב־750 מיליון שקל נוספים, התבסס על תמחור של שחקנים קצרי טווח, שלא תמחרו בהכרח את הסיכון האמיתי הגלום באג"ח.

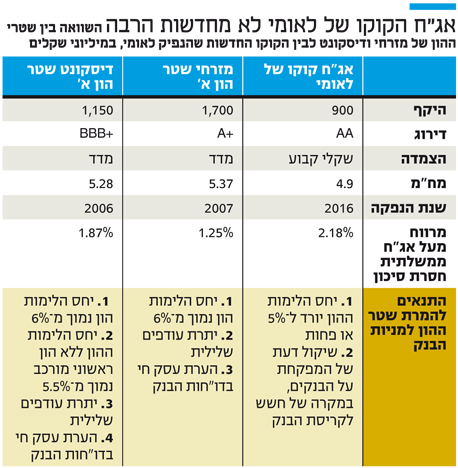

אך אם משווים את המרווח שבו נסגרה הנפקת הקוקו של לאומי למרווח שבו נסחרות אג"ח עם מח"מ דומה של בנקים אחרים, מתברר כי מרווח הסיכון שנקבע בלאומי אינו חריג. למעשה, מתברר כי בעבר אפשר בנק ישראל לבנקים להנפיק שטרי הון הדומים מאוד בתנאיהם לקוקו — הם פשוט לא נקראו כך.

ב־2007, למשל, גייס בנק מזרחי טפחות אג"ח שנקראו שטרי הון א'. לפי תנאי השטר, אפשר למחוק את החוב למשקיעים באחד המקרים הבאים: יחס הלימות ההון של הבנק יורד אל מתחת ל־6%; קיימת יתרת עודפים שלילית; או שהתקבלה חוות דעת מטעם רו"ח מבקר של הבנק, ולפיה יש ספקות משמעותיים בדבר קיומו של הבנק כעסק חי. שטר הון דומה הנפיק בנק דיסקונט ב־2006. שטר ההון של מזרחי טפחות הוא במח"מ 5.37 שנים, ושטר ההון של דיסקונט הוא במח"מ 5.28 שנים — מח"מים דומים לקוקו של לאומי, שהמח"מ שלה עומד על 4.9 שנים.

ההבדל המהותי היחיד בין התנאים של שטרי ההון של דיסקונט ומזרחי לבין הקוקו של לאומי הוא שהקוקו מאפשרת מנגנון נוסף למחיקת החוב והמרתו למניות — כשהמפקחת על הבנקים יכולה, על פי שיקול דעתה, לדרוש מהבנק למחוק את החוב במצבים שבהם הפיקוח מעריך כי ללא המחיקה הבנק יקרוס. שיקול הדעת של המפקחת על הבנקים מגדיל, כמובן, את הסיכון של האג"ח, שכן יש כאן טריגר נוסף סובייקטיבי לעומת יחס הלימות ההון שהוא נתון אובייקטיבי. אך סביר להניח כי הפיקוח על הבנקים יפעיל שיקול דעת כזה רק אם מצב הבנק יהיה חמור מאוד ויחס הלימות ההון שלו ממילא יהיה כבר קרוב לרף של 6%.

ניתן לראות כי המרווח שבו נסחר שטר ההון של מזרחי טפחות הוא 1.25% על אג"ח ממשלתית חסרת סיכון, ואילו המרווח שבו נסחר שטר ההון של דיסקונט עומד על 1.87%. מדובר במרווח נמוך מאוד, שמוכיח כי השוק אינו רואה את שטרי ההון הללו כמסוכנים, וזאת חרף האפשרות להמרתם למניות. לכאורה, מרווח של 2.18%, שבו נסגרה ההנפקה של קוקו לאומי, הוא סביר בהשוואה למחיר שבו נסחרים שטרי ההון המתחרים.

תמחור הקוקו משקף היעדר אלטרנטיבות

חשוב להדגיש כי כלל האג"ח של הבנקים נסחרות היום במחירים שלאו דווקא משקפים את רמת הסיכון האמיתית שלהן, וזאת בשל סביבת הריבית הנמוכה. סביבת הריבית האפסית גרמה למרווחי הסיכון בשוק האג"ח בכלל להתכווץ, גם בשוק האג"ח הקונצרניות, כאשר הן הציבור והן גופי הפנסיה נהרו בשנים האחרונות לשוק האג"ח לאחר שהאפיקים הסולידיים — בעיקר אג"ח ממשלתיות — הציעו תשואות אפסיות בשל הריבית הנמוכה.

כלומר הקוקו של לאומי אולי נסחרת במרווח שאינו חריג בהשוואה לאג"ח של בנקים מתחרים, אך אין זה אומר שהתמחור שלה באמת משקף את הסיכון האמיתי, אלא בעיקר את היעדר אלטרנטיבות ההשקעה הסולידיות בסביבת שוק ההון הנוכחית.

צילום: בלומברג

צילום: בלומברג