סיכום 2017

החגיגה שמסרבת להיגמר בשוק ההון

הביטקוין זינק, הציוצים של טראמפ הקפיצו את וול סטריט ואפילו ההנפקות בבורסת ת"א חזרו לרמות שיא. האם 2017 היתה רק הכנה לשיא או ניפוח של בועה שתתנפץ בשנה הבאה? כלכליסט מסכם שנה בשוק ההון

טירוף הביטקוין: הארנקים הגדולים יביאו את הקריסה

הכלכלנים, גופי התקשורת, האנליסטים - מרבית אלה שמסתכלים על ביצועי הביטקוין בשנה היוצאת - מסכימים שזו כבר חתיכת בועה. השאלה היחידה היא מתי היא תתפוצץ.

צילום: Getty

צילום: Getty

איתותי סכנה לא חסרים. חנות משחקי המחשב המקוונת הפופולרית Steam, מהספקיות הגדולות ביותר שאפשרו רכישה באמצעות ביטקוין, הכריזה החודש כי תפסיק לקבל את המטבע הווירטואלי, כי איך אפשר להשלים עסקה בתנודתיות גבוהה כל כך? מניות של חברות שהוסיפו את המילים "ביטקוין" או "בלוקצ'יין" לשמותיהן זינקו בבורסות העולם בעשרות אחוזים. גם בבורסת תל אביב הקטנה היו קופצות על הטרנד, כולל אפליי של נעם לניר ומשאבי טבע, ששינתה שמה לבלוקצ'יין כרייה. יו"ר רשות ני"ע שמואל האוזר מיהר, מצדו, להכריז מלחמה.

אך בשוק כבר יודעים להצביע על המהלך שיפוצץ את הבועה. האחזקות ופעילות המסחר של כל אחד מהארנקים המחזיקים בביטקוין גלויות לכל - והגדולים שבהם די רדומים. בינתיים. הקריסה, כך צופים, תגיע ברגע שמשקיע גדול בביטקוין יתחיל לצאת מהפוזיציה שלו. ואחריו ינהרו כולם.

התשואות מהביטקוין נגזרות רק מהידיעה שלא יהיה מספיק לכולם. שההיצע מוגבל. זו מערכת סגורה, שאי אפשר לצפות מה יקרה לה, בניגוד לחברה שמפרסמת תוצאות ותחזיות ומנייתה מגיבה בהתאם. בבלאק ג'ק לפחות אפשר לחשב סיכויי הצלחה.

את מטבע הביטקוין יכול לרכוש כל אחד מכל מקום. וזה מסוכן. אבל כל עוד אנשים לא מפנים את רוב כספי הפנסיה שלהם או עיקר החסכונות שלהם להשקעות בביטקוין, קריסתו לא בהכרח מסוכנת כל כך - ולא בטוח שהיא תהדהד בעולם הפיננסי בהיקפים נרחבים כמו בבועות שקדמו לה.

מיטל שטדלר

נאמנות גבוהה: אין סוף ליצירתיות

קרנות הנאמנות סיפקו את הסחורה ב־2017, עם תשואות שנעו בממוצע בין 4.5% ל־4.75% לבעלות חשיפה מנייתית יחסית נמוכה, בקרנות אג"ח כללי (10%–20% מניות) ואג"ח קונצרניות. הציבור הסתער עליה והן גייסו כ־22 מיליארד שקל ב־2017.

כמה אפשר לדבר על סוף החגיגה באג"ח ועל הריבית האפסית, שלא מאפשרת תשואה סבירה בשוק הזה. כבר שנתיים כל שוק ההון מדבר על זה, אבל הכלבים נובחים והשיירה עוברת. תיאבון הסיכון של הציבור דוחף את מנהלי ההשקעות לחפש בשר באג"ח מסוכנות יותר, בדירוגים נמוכים. כל עוד אין עליית ריבית או חברות במצוקה, נראה שאין סוף ליצירתיות. אבל ליצירתיות יש מחיר - הסיכון. מנהלי ההשקעות מבינים שקשה להתמיד בביצועים האלה.

רגע לפני סוף השנה, מנהלי הקרנות ממהרים להעלות דמי ניהול בקרנות שהובילו בגיוסי 2017, רובן אג"ח כללי, שסיכוייהן להמשיך להבריק מוגבלים.

הגדלת החשיפה למניות היא לא תמיד אופציה לציבור השמרן. אבל מי שימשיך להשקיע בקרנות אג"ח צריך להפנים שהתשואה תבוא רק מהחשיפה המנייתית, בעוד על כ־80% הוא יזרוק סתם דמי ניהול.

רחלי בינדמן

רוכש סדרתי: הטייקון הבא: מוטי בן־משה

שלוש עסקאות ענקיות בקנה מידה ישראלי הקנו למוטי בן־משה מקום מכובד ברשימת הטייקונים החדשים. מאחת מהן, אי.די.בי, הוא יצא בשן ועין, לאחר שהפסיד חצי מיליארד שקל וחווה סכסוך מתוקשר עם שותפו לשעבר אדוארדו אלשטיין. בשנייה כבר התמודד לבדו, גבר על משפחת גינדי ורכש את השליטה באלון רבוע כחול, ובשלישית - שעדיין רחוקה מלהסתיים - הוא מתכוון לרכוש את אפריקה ישראל של לב לבייב. גם כאן נקלע בן־משה לסכסוך, כשלבייב האשים אותו בנסיגה מההסכם ביניהם להתמודדות משותפת על החברה, אבל בסופו של דבר התעקשות של פסגות מנעה התמודדות כזו. שלושת הקונצרנים היו מהגדולים במשק בעשור האחרון ונשלטו בידי נוחי דנקנר, דודי ויסמן ולבייב, בהתאמה. שלוש הרכישות הללו כרוכות מבחינת בן־משה בהסדרי חוב מתישים, והוא עדיין לא עשה עסקה מהותית בתנאים של מוכר וקונה מרצון. אולי עוד יעשה.

מוטי בן משה צילום: עמית שעל

מוטי בן משה צילום: עמית שעל

בן־משה, האיש שרץ הכי מהר ב־2017, עם השקעה של 1.4 מיליארד שקל במזומן ומעורבות שיא בפרטים קטנים, צריך לזכור את שובל הטייקונים שעלו ונפלו - וללמוד מהטעויות שלהם.

גולן חזני

כבר לא מתייבשת: שובה של הבורסה

כמה שלא נעים לראות גן סגור, עוד יותר לא נעים לראות בורסה בלי מחזורי מסחר. בתום 2017 נראה היה כי המשקיע הישראלי עדיין לא מגלה עניין רב בבורסה, למרות עלייה של כ־11% במחזור המסחר היומי לעומת 2016. מדוע? כי לעלייה אחראית בעיקר הרפורמה במדדים. זו הביאה למכירות מסיביות על ידי בעלי עניין כדי להכניס את חברותיהם למדדים, והכניסה אליהם יותר חברות קטנות כשת"א־25 נהפך לת"א־35 ות"א־100 לת"א־125.

צילום: אוראל כהן

צילום: אוראל כהן

אבל היה גורם נוסף שדחף קדימה את הבורסה. ערב הרפורמה, ב־9 בפברואר, נשבר שיא של 6.5 שנים במחזורים היומיים - 12 מיליארד שקל. כמו כן, לראשונה מאז משבר האשראי ב־2008 חלה ב־2017 עלייה במספר החברות הבורסאיות, 458 חברות לעומת 451 בסוף 2016. את הקרדיט ניתן לייחס למשב הרוח הרענן שהכניס איתי בן זאב, המנכ"ל החדש, שמונה לתפקיד בינואר השנה. המחזורים אמנם לא ברמות השיא של 2 מיליארד שקל ביום ממוצע ב־2007, אבל גם אינם נושקים לשפל של מיליארד שקל של 2012, ועומדים היום על 1.4 מיליארד שקל בממוצע. כעת צריך לקוות שהמגמה תימשך.

דרור רייך

כשל רכישתי: אין עובדים גנריים

619 מיליון דולר היה הרווח התפעולי המתואם, לפני הוצאות הנהלה וכלליות, של החטיבה הגנרית של טבע ברבעון השלישי של 2017. לאחר ייחוס שני שלישים מההוצאות, הרווח התפעולי הוא כ־400 מיליון דולר.

הפגנת עובדי טבע צילום: באדיבות דוברות ההסתדרות

הפגנת עובדי טבע צילום: באדיבות דוברות ההסתדרות

2.6 מיליארד דולר הם ה־EBITDA שהפעילות של אקטביס היתה צפויה להציג ב־2017 לפי מצגת של טבע מיולי 2016. מכך נגזר רווח תפעולי שנתי של 2.4 מיליארד דולר ורווח תפעולי לרבעון של 600 מיליון דולר.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

כלומר, ברבעון השלישי הפעילות הגנרית המקורית של טבע, בנוסף לפעילות הגנרית שנרכשה מאלרגן, השיגה רווח נמוך יותר מהתחזית שטבע הציגה רק 15 חודשים קודם לכן לרווחיות שתנבע מאקטביס לבדה.

456 מיליון דולר הם הירידה ברווח התפעולי של החטיבה הגנרית של טבע בין סוף הרבעון הרביעי של 2016 לסוף הרבעון שלישי של 2017.

שלושה גורמים עיקריים לירידה ברווח: הגרסה הגנרית לתרופה קונצרטה של אקטביס יצרה רווח תפעולי גבוה עד סוף 2016, אך ב־2017 החלה תחרות רבה לתרופה; מכירת הפעילות של אקטביס באנגליה ואירלנד בתחילת 2017, שנבעה מדרישת רשות ההגבלים העסקיים; וירידת המחירים החדה של תרופות גנריות בארה"ב.

התוצאה: טבע צפויה לפטר 1,700 עובדים בישראל בעקבות הכישלון שעיקרו אקטביס.

אורי טל־טנא

מחירי הדיור: מישהו אמר ירידה?

הימים חולפים, שנה עוברת, ומחירי הדירות ממשיכים לעלות. השנה הן הוסיפו לערכן 4%. לא זינוק דרמטי, אבל אחרי עשור של עליות מחירי הנדל"ן למגורים גם תוספת של אחוזים בודדים הופכת משימה כמעט בלתי אפשרית לבלתי אפשרית.

צילום: אוהד שביט

צילום: אוהד שביט

לזכות שר האוצר משה כחלון אפשר לטעון שהוא באמת רוצה. הוא מחויב להורדת מחירי דירות, אבל במבחן התוצאה הוא נכשל. בינתיים. אף שמאמציו להוריד את מחירי הדירות עולים בתוהו, הוא הצליח מבלי להתכוון לכך להביא לירידה של 14% במספר יחידות הדיור שנמכרו. בתשעת החודשים הראשונים של 2017 צנח קצב המכירות של שיכון ובינוי נדל"ן ב־48%, וזה של אפריקה מגורים התכווץ ב־32%. בשורה התחתונה, היזמים מוכרים פחות דירות ביותר כסף עבור כל דירה. ב־2017 נרשמה גם ירידה של 6% בהתחלות הבנייה למגורים, וזה נתון מטריד. כי בשוק הדירות, כמו בכל שוק, המחיר נגזר בראש ובראשונה מהיצע וביקוש.

הנדל"ן למגורים נכנס ל־2018 כשהיצע הדירות העתידי בירידה, אבל זה לא מונע מפוליטיקאים, כלכלנים ושאר מומחים להמשיך לטעון שירידה משמעותית במחירי הדירות ממש מעבר לפינה. מי יודע? אולי בכל זאת בשנה הבאה בדירתנו הבנויה.

יניב רחימי

שנת ההנפקות: התור בבורסה מתארך

בשוק ההון אומרים: "תנפיק כשהשוק גבוה, ותמחק את החברה כשהמחירים יורדים". הכלל התבטא השנה היטב בבורסת תל אביב, כש־20 חברות חדשות הצטרפו לבורסה - יותר חברות מאשר בחמש השנים הקודמות גם יחד.

מה שינה את כללי המשחק? לא צעדים של מנהל בורסה זה או אחר, ולא רפורמה של רשות ניירות ערך. מחירי המניות בשוק הישראלי עלו עד כדי כך שבעלי ההון - שהיו זקוקים לכסף לפיתוח עסקיהם - הבינו שהמשקיע הישראלי מוכן לשלם, ולשלם הרבה.

אם בוחנים את מדד ת"א־SME60, שכולל חברות בעלות שווי שוק בינוני ומטה, רואים שהוא יותר מהכפיל את עצמו בחמש השנים האחרונות, והמשמעות היא שהשוק צמא לחברות בינוניות. זו הסיבה להצטרפותן לבורסה של חברות עם שווי שוק של עד חצי מיליארד שקל כמו לסיכו, אורון, האחים יעקבי, מדיפאוור, טלרד, מור וברנמילר.

לעומת זאת, כמעט לא ראינו באותה תקופה הנפקה של חברה עם שווי של 1.5 מיליארד שקל ויותר, למעט זו של חברת התשתיות שפיר הנדסה (שווי לפני הכסף של 1.7 מיליארד שקל) בשנת 2014 ושל עזריאלי (שהונפקה בשווי שוק של כ־10 מיליארד שקל) בשנת 2010.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

2018 צפויה לבשר את השינוי. שתי חברות גדולות נמצאות לקראת הנפקה בבורסת תל אביב: אימפריית הנשק SK של סמי קצב, שמקדמת הנפקה בשווי 2 מיליארד שקל; ורשת בתי המלון של דוד פתאל, שמקדם הנפקת מניות בשווי חברה של עד 4.5 מיליארד שקל. אם לא יהיה שינוי בשווקים בעקבות נתון מאקרו כזה או אחר, סביר להניח שנראה חברות גדולות נוספות מצטרפות למנפיקות בבורסה המקומית.

אורן פרוינד

על הטראמפולינה: אמריקה איז גרייט אגיין

20, 21, 22, 23, 24... כך עקבו השנה המשקיעים בארה"ב ובעולם כולו אחר חילופי הקידומות של מדד דאו ג'ונס, שנועל את 2017 בקפיצה של 25% לרמה דמיונית של יותר מ־24 אלף נקודות. במה שייזכר כאחת השנים הטובות שידעה וול סטריט, באדיבות הציוצים של הנשיא הטרי דונלד טראמפ, שיאים נשברו, מחסומים פסיכולוגיים נפרצו - וכל מה שרק יכול לעלות, עלה. נאסד"ק נוגע ב־7,000 נקודות לאחר זינוק שנתי של כמעט 30% וגם S&P 500 לא נותר חייב, עם עלייה של 20%.

דונלד טראמפ צילום: איי פי

דונלד טראמפ צילום: איי פי

נבואת הטוויטר של טראמפ התגשמה - אמריקה איז גרייט אגיין, או לכל פחות שוק המניות שלה. לקראת כניסתה של 2018, עם הרוח הגבית של הרפורמה במיסוי ומינוי יו"ר חדש לבנק הפדרלי, אין כמעט אמיץ אחד שיעכיר את האווירה החגיגית. ולמה באמת?

אלא שבאין אמיצים, מסתמן כי דווקא הפחד הבסיסי של המשקיעים אבד. אין כמעט אחד שצופה שינוי כיוון, וכולם מרגיעים כי מה שהיה הוא שיהיה. ואנחנו? פסיכולוגית זו כמעט משימה בלתי אפשרית לממש עכשיו, לפחות חלק מהרווחים, כדי לא להתרסק ב־2018. אחרי הכל, כפי שאמר צ'אק פרינס, מנכ"ל סיטיגרופ, בזמן המשבר הפיננסי של 2008 שנראה כה רחוק היום: "אתה לא יכול להפסיק לרקוד כל עוד המוזיקה מתנגנת".

סופי שולמן

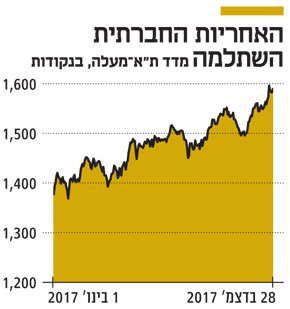

טס מתחת לרדאר: המדד החברתי ניצח

התשואה שעשה השנה המדד האנונימי למדי בבורסה, ת"א־מעלה, משאירה הרחק מאחור את המדדים המובילים. בהסתכלות ארוכה זה בולט יותר: המדד, שכולל 35 מניות של חברות ציבוריות בעלות מודעות חברתית, זינק ביותר מ־80% בחמש השנים האחרונות.

במדד מעלה, שהושק ב־2005, נכללות חברות ענק כמו טבע ובנק הפועלים לצד קטנות כמו על־בד וסנו. את הרכבו קובע ארגון מעלה, שמדרג את החברות על פי פרמטרים של אחריות תאגידית כמו איכות סביבה, שקיפות, גיוון תעסוקתי, יחס לעובדים, תרומות ועוד.

לפי מעלה, כ־20% מהכספים המנוהלים כיום בעולם נותנים משקל לפרמטרים של אחריות תאגידית, וגם בורסת תל אביב מיישרת קו. לפני חודשיים היא הוסיפה שני מדדי אג"ח של חברות המדורגות בידי מעלה (תל בונד־צמודות מעלה ותל בונד־שקלי מעלה). רשות שוק ההון, מצדה, הנחתה לאחרונה את המוסדיים להצהיר במסגרת מדיניות ההשקעה שלהם על היבטים של "השקעות אחראיות", וזה עולה בקנה אחד עם התפיסה שצוברת תאוצה בעולם המערבי.

בשנה הבאה ייכנסו לתוקף באירופה תקנות המחייבות חברות ציבוריות לפרסם דו"חות אחריות תאגידית בצמוד לדו"חות הכספיים. בישראל אנו עוד רחוקים משם, אך נדמה שהאסימון פה מתחיל ליפול. התשואה העודפת של מדד ת"א־מעלה עשויה להיות נקודת המפנה שתהפוך את ההשקעה בחברות הדוגלות באחריות חברתית לבבת עינם של המשקיעים מחפשי התשואה - לא רק מחבקי העצים.

עמיר קורץ

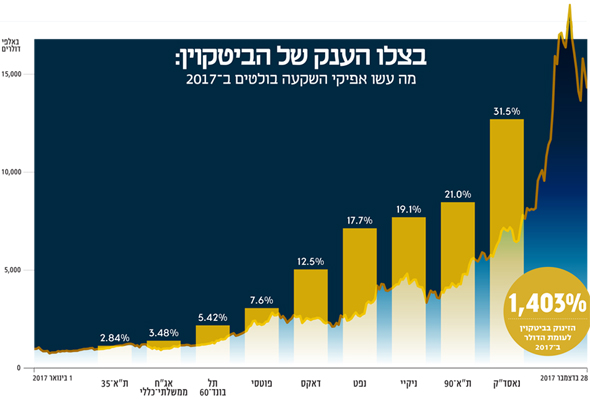

המילניום של הביטקוין: בסופו של דבר - כסף קטן

ב־1 בינואר 2017 חגגו רבים את השנה החדשה, אך יודעי ח"ן חגגו דבר נוסף - את התאוששותו מנפילה ארוכה של המטבע הווירטואלי האהוד כעת ואז קצת אהוד פחות - הביטקוין. אחרי חודשים של דשדוש חזר הביטקוין אל אבן הדרך של 1,000 דולר למטבע.

בסוף 2013 הגיע הביטקוין לשער הנכסף של 1,000 דולר לראשונה, אך כמעט מיד החל לקרוס, נחתך בעד 75% והגיע לשפל של 152 דולר למטבע בינואר 2015. אך מאז קרו דברים.

לאחר חגיגות המילניום הצליח המטבע המבוזר, שכבר הכריזו כי ישבור בנקים ומדינות, אף ששימש עד לא מזמן בעיקר לרכישת שירותים ברשתות אפלות, להשיא תשואה די יפה - 1,403%. אז התנודתיות אולי גבוהה, והנפילות אולי חדות, אבל בינתיים מי שהחזיק ומחזיק לא מתלונן. זאת אף שעלות העסקאות גבוהה, ושעם ביטקוין לא קונים במכולת.

כשמצרפים לביטקוין את המטבעות המוצפנים המוכרים יותר או פחות, כמו את'ר, לייטקוין, IOTA וריפל, מגיע שווי השוק המצרפי לכ־600 מיליארד דולר. נשמע הרבה, אבל זה בסך הכל שני שלישים מאפל ומעט פחות מגוגל. פחות מ־100 דולר לאדם בעולם. כסף קטן.

ב־2018 צופים חלק מהאנליסטים כי שער הביטקוין יזנק לכ־50 אלף דולר, ויש לפחות אדם אחד שכבר הימר בביתו על כך. אם זה יקרה, שווי השוק של המטבע יהיה כבר טריליון דולר - כשביעית מכל כמות הכסף המזומן בעולם. יש גם כאלה שמאמינים שהוא יגיע ל־500 אלף דולר בתוך שלוש שנים. אם זה יקרה, אז כבר מדובר בעולם אחר.

דניאל ויינברג