בלעדי לכלכליסט

שמונה אמריקאיות וענקית סינית אחת יגייסו מיליארד דולר מכספי הפנסיה

האג"ח האמריקאי הגיע ל־17% מהגיוסים בישראל ושיעורו רק צומח. גל הנפקות הנדל"ן והאשראי החוץ־בנקאי האמריקאי משך גם את הקונגולמרט הסיני HNA, שיביא גם הוא לתל אביב נכסים בחברה שרשומה באיי הבתולה

בורסת תל אביב מושכת יותר ויותר גיוסי אג"ח בינלאומיים. גל הנפקות ענק של שמונה חברות אמריקאיות וקונגלומרט סיני אחד ענק בדרך לגייס מיליארד דולר בבורסת תל אביב בחודשים הקרובים, ושלוש מהחברות נחשפות לראשונה ב"כלכליסט". מדובר בגל הגדול ביותר של חברות זרות שידעה הבורסה בתל אביב מאז החלה התופעה, בעשר השנים האחרונות, לפחות מבחינת מספר החברות.

- שנת 2017: שנת הנפקות החוב האולטרה הארוכות

- צחי סולטן חזר להוביל את שוק החיתום בשנת 2017 עם 29 הנפקות

- רגע לפני הפרישה: האוזר מבקש להחזיר את שוק ההנפקות הראשוניות ל־1993

מתרחבים גם לסין

הפעם גל ההנפקות מתרחב מעבר לניו יורק ושאר מדינות ארה"ב, אל עבר סין. ל"כלכליסט" נודע כי הקונגלומרט הסיני הפרטי HNA, בעל המניות (9.8%) הגדול ביותר של דויטשה בנק, של רשת המלונאות הילטון (25%) ושל חברת התעופה הגדולה ביותר של סין, צפוי לצאת בקרוב לגיוס של 100 מיליון דולר בישראל. הקונגלומרט הסיני, שנוסד ומנוהל על ידי צ'נג פנג, מחזיק בזרוע נדל"ן ענקית של 50 מיליארד דולר שמפוזר ברחבי העולם, ונכסים בשווי כ־5 מיליארד דולר מתוכו נמצאים בארה"ב.

לישראל צפויה להביא HNA פורטפוליו מצומצם שכולל בנייני משרדים בניו יורק ובסן פרנסיסקו בשווי של 2 מיליארד דולר, עם הון עצמי של 700 מיליון דולר. הקבוצה מדורגת במקום 170 מתוך רשימת 500 החברות הגדולות בעולם של מגזין "פורצ'ן". כמו חברות הנדל"ן האמריקאיות שגייסו עד כה חוב בישראל, גם הענקית הסינית צפויה לגייס חוב בשיטה הישראלית של אריזת נכסים בתוך חברה אחת שרשומה באיי הבתולה.

דיור ומשרדים בארה"ב

שתי חברות נוספות שנחשפות כאן לראשונה הן CWJB האמריקאית, שעוסקת בדיור להשכרה בשכונת ברוקלין בניו יורק; וחברת סיגנצ'ר, שעוסקת בבניינים להשכרה ברחבי ארה"ב. את CWJB מביאים לישראל שני היועצים רפי ליפא וגל עמית, ואת ההנפקה שלה צפויה לבצע חברת החיתום החדשה אוריון. את חברת סיגנצ'ר מביא לישראל רון וייסברג, לשעבר מנכ"ל הכשרת הישוב, שנכנס לראשונה לשוק של ההנפקות של חברות הנדל"ן האמריקאיות, וגם את ההנפקה הזו צפויה לבצע חברת החיתום אוריון. כל אחת מהחברות צפויה לגייס בתל אביב בחודשים הקרובים כ־80 מיליון דולר.

ענקית מלונאות אמריקאית

את הגיוס הגדול ביותר בתל אביב צפויה לבצע ענקית המלונאות סטארווד ריטייל (Starwood Retail), שנציגיה נמצאים כעת בישראל לפגישות עם רשות ניירות ערך לקראת ההנפקה, שצפויה לצאת לפועל בשבועות הקרובים. סטארווד תנסה לגייס 200 מיליון דולר באמצעות הובלה משותפת של לאומי פרטנרס ופועלים אי.בי.אי עם יועץ ההנפקות אורי אייזנברג.

סטארווד נמצאת בבעלות איל הנדל"ן היהודי־אמריקאי בארי סטרנליכט, והיא צפויה להביא לישראל פורטפוליו של נכסים מסחריים. סטארווד ריטייל היא חטיבה של סטארווד קפיטל גרופ – קרן הפרייווט אקוויטי השנייה בגודלה בעולם. סטארווד ריטייל מחזיקה בכ־30 מרכזים מסחריים, בשווי של כ–5–6 מיליארד דולר. בראש החברה עומד סטרנליכט, שמכהן כיו"ר, יחד עם המנכ"ל מיכאל גלימצ'ר.

הרוזן מאירופה

חברה נוספת שצפויה לצאת לגיוס בקרוב היא אמריקן אסטס קורפוריישן (American Asset Corporation), חברת הנדל"ן של הרוזן ארקו ציננברג, נצר לשושלת אצולה מאירופה. החברה שנמצאת בבעלות משותפת של הרוזן ואשתו פועלת בשוק הדרומי של ארה"ב בכל תחומי ההשכרות, החל ממשרדים ועד מגורים ומבני לוגיסטיקה, אך עיקר הפעילות שלה הם משרדים וקמעונאות להשכרה. היא צפויה לגייס כ־100 מיליון דולר.

מימין: הרוזן ארקו ציננברג, בעלי אמריקן אסטס קורפוריישן; ובארי סטרנליכט, בעל השליטה בקבוצת סטארווד צילום: בלומברג, גטי אימג'ס

מימין: הרוזן ארקו ציננברג, בעלי אמריקן אסטס קורפוריישן; ובארי סטרנליכט, בעל השליטה בקבוצת סטארווד צילום: בלומברג, גטי אימג'ס

עוד אשראי חוץ־בנקאי

בין החברות האמריקאיות שמגיעות לגייס בישראל מגיעה גם חברת אשראי חוץ־בנקאי (BCD) אמריקאית. חברת האשראי החוץ־בנקאיOrchard First Source, בראשות ריצ'רד רסלר, מבעלי קרן הריט CMCT, שביצעה רישום כפול בתל אביב וגיוס באמצעות מניות בכורה. החברה מנוהלת על ידי חברת ניהול חיצונית ונסחרת בבורסת נאסד"ק לפי שווי של 160 מיליון דולר. החברה החלה בהכנות לגיוס חוב של חצי מיליארד שקל בתל אביב ורישום כפול בבורסה. OFS תהיה חברת האשראי החוץ־בנקאי השלישית שמגיעה לישראל כחלק מגל ההנפקות החדש. החברה צפויה לצאת לגיוס בקרוב.

OFS מעניקה הלוואות של 3–20 מיליון דולר לחברות בעלות EBITDA של 3 מיליון דולר ומעלה ועד 30 מיליון דולר וחברות בעלות שווי של עד חצי מיליארד דולר. היא מחזיקה משרדים בלוס אנג'לס, ניו יורק ושיקגו.

הבן של רוטנר

חברת נדל"ן אמריקאית נוספת שעושה את דרכה לבורסת היא אלטיטיוד של היהודי־האמריקאי אבי רוטנר, שמחזיקה נכסים בשווי מוערך של 500 מיליון דולר, ובבעלותה 37 מוסדות טיפוליים בפריסה גיאוגרפית רחבה בארה"ב. רוטנר התחיל את דרכו המקצועית בניו יורק, כשעבד עבור בתי השקעות בעיקר בתחום הרכישות, סיים תואר בכלכלה ומדעי המדינה מאוניברסיטת ניו יורק, והצטרף לעסקיו של אביו בשיקגו לפני למעלה מעשור. אביו, אריק רוטנר, נמצא בתחום שירותי הבריאות מעל 40 שנים ומחזיק היום כ־100 בתי דיור מוגן ב־10 מדינות ברחבי ארה"ב: אינדיאנה, אוהיו, אילינוי, מיזורי, אלבמה, איווה, נברסקה, ניו ג'רזי, אריזונה וקליפורניה. מעבר לעסקיו בתחום שירותי הבריאות מתעסק רוטנר האב גם בנדל"ן בישראל. בין הפרויקטים שלו ניתן למצוא את שכונת רוטנר בקריית מלאכי ופרויקט צמרות רוטנר בבני ברק ופרויקטים נוספים בירושלים.

רוטנר הבן יצא לדרך עצמאית לפני 12 שנים וב־2011 הקים את אלטיטיוד שירותי בריאות בע"מ, המספקת שירותי תמיכה למוסדות טיפוליים (חברת ניהול). החברה מציעה שירותים בתחומים הקליני, הפיננסי, המשפטי, ניהול הנכסים ואספקת המכשור הרפואי. בנוסף, החברה עוסקת ברכישה ופיתוח של מוסדות טיפוליים. אלטיטיוד צפויה לגייס כ־90 מיליון דולר באמצעות חברת החיתום ווליו בייס בניהולו של פלג פאר.

ווליו בייס הם שחקן חדש יחסית בשוק של החברות האמריקאיות. מי שמטפל בהנפקות זרות בווליו בייס הוא ראש מערך בנקאות ההשקעות יאיר אפרתי יחד עם מנכ"ל חברת החיתום פאר.

דירקטור בלאומי ורופא

חברת מרכזים רפואיים נוספת שמגיעה לישראל היא פוסט אקיוט של וורן קול, דירקטור בבנק לאומי ניו יורק ויו"ר ועדת האשראי של הזרוע האמריקאית של הבנק; ושותפו ד"ר ג'פרי רובין. השניים ינסו לגייס בישראל 100 מיליון דולר בפברואר. קול ורובין, רופא שיניים בכיר, שותפים בחלקים שווים בחברה ב־25 השנים האחרונות ושניהם יהודים בעלי זיקה לישראל.

פוסט אקיוט היא חברת נדל"ן שעוסקת בהשכרת מבנים למרכזים רפואיים בעיקר במדינת ניו יורק. מדובר במרכזים רפואיים שמכילים מרפאות ושירותים רפואיים שמשלימים את השירותים הניתנים בבתי החולים, ולכן המבנים נמצאים בסמוך אליהם. מדובר בפעילות דומה לזו של חברת סטרוברי האמריקאית, שכבר הנפיקה אג"ח בישראל שנסחרת בתשואה לפדיון נמוכה של 2.64%. זאת, לאור העובדה שמדובר בתחום פעילות יציב בעל ביקוש קשיח וגבוה.

פוסט אקיוט מביאה את כל הפורטפוליו שלה לישראל תחת המודל של חברה שרשומה באיי הבתולה (BVI) ומגייסת את הכסף בתל אביב ללא ביטחונות. החברה צפויה להגיע לישראל בשלמותה עם כל 25 המרכזים הרפואיים שהיא מחזיקה בארה"ב, מרביתם באזור צפון מדינת ניו יורק. על פי הערכות, היקף הנכסים של החברה הוא 600–800 מיליון דולר וההון העצמי שלה הוא 200–300 מיליון דולר, כך שמדובר בחברה בינונית מבין החברות האמריקאיות שהגיעו לישראל.

3.7 מיליון מ"ר במשרדים

הנפקה נוספת שצפויה לצאת לפועל אך בשלב מאוחר יותר היא של קבוצת הנדל"ן הענקית סילברסטיין. הקבוצה שנמצאת בבעלות לארי סילברסטיין צפויה לבצע גיוס חוב של כ־150 מיליון דולר באמצעות חברת החיתום לידר שוקי הון. החברה עוסקת בכל סוגי הנדל"ן והמלונות. הקבוצה החזיקה בבעלות וניהלה יותר מ־3.7 מיליון מ"ר של משרדים, מגורים וקמעונות בארה"ב. הפרויקט המפורסם ביותר שסילברסטיין יזמה הוא הקמת המגדלים החדשים באזור הגראונד זירו בניו יורק, שבו שכנו מגדלי הסחר העולמי שקרסו באסון התאומים בתחילת שנות האלפיים. הקבוצה שולטת גם ברשת המלונות "ארבע העונות".

האג"ח נהפך לאמריקאי

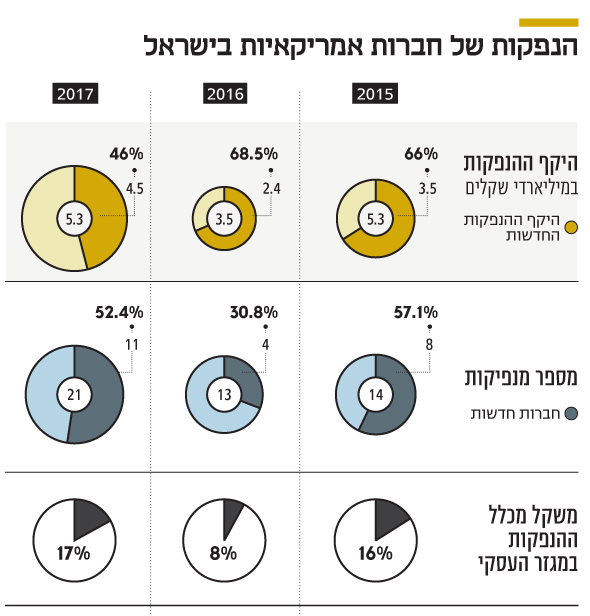

החברות האלה יצטרפו לכ־30 חברות נדל"ן אמריקאיות שגייסו כבר כ־22 מיליארד שקל בתל אביב. מנתונים של חברת הדירוג מעלות עולה כי האג"ח האמריקאיות מהוות כבר כ־6% מסך היקף האג"ח הסחיר בתל אביב, שעומד על 328.8 מיליארד שקל. אם הקצב של ההנפקות ימשיך כפי שהוא בשנים האחרונות, השיעור של האמריקאיות צפוי לעלות. ב־2017 הנפיקו חברות אמריקאיות אג"ח בהיקף של 9.7 מיליארד שקל לעומת 3.5 מיליארד שקל בשנת 2016 ו־5.3 מיליארד שקל בשנת 2015. המשקל של ההנפקות האמריקאיות מסך הגיוסים של המגזר העסקי בישראל (ללא בנקים) עמד בשנת 2017 על שיעור של 17% לעומת 8% בשנת 2016 ו־16% בשנת 2015.

בית מלון של הילטון בהולנד. HNA הסינית מחזיקה 25% מהילטון צילום: ערן גרנות

בית מלון של הילטון בהולנד. HNA הסינית מחזיקה 25% מהילטון צילום: ערן גרנות