השורה התחתונה

אורמת הולכת על מגזר החשמל במלוא הקיטור

רווחיות מגזר המוצרים של חברת האנרגיה המתחדשת, שהקימו יהודה ויהודית ברוניצקי, צנחה עם סיום פרויקטים רווחיים מאוד. צמצום חלקו של מגזר זה ברווח הכולל יפחית את התנודתיות בעתיד. הפיצוי עשוי להגיע מצמיחה במגזר החשמל

בחודש מאי 2017 קרן פימי ומשפחת ברוניצקי חתמו על הסכם למכירת השליטה באורמת לחברת האחזקות היפנית ORIX. עסקה זו הושלמה שלושה חודשים לאחר מכן, ועם השלמת העסקה מכרו בני הזוג ברוניצקי את יתרת אחזקתם באורמת.

- "כשהקמנו את אורמת ולא היה לנו כסף לשלם שכר אבי אמר, 'למה לכם כל הקשיים האלה? אעזור לכם לפתוח מפעל לברגים'"

- פרס ישראל לתעשייה יוענק למייסדי אורמת, יהודית ויהודה ברוניצקי

- אורמת: "נדחה בשבוע את פרסום הדוחות בשל בחינת נושאי מיסוי אמריקניים"

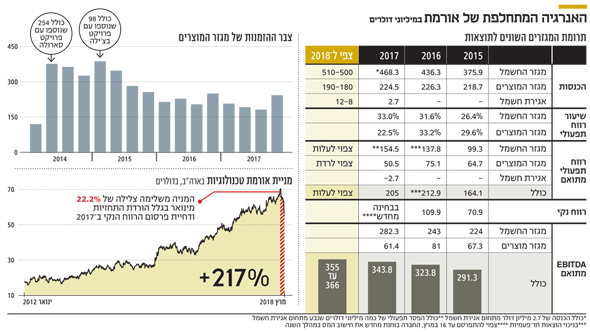

לאורמת שני תחומי פעילות עיקריים — מגזר החשמל ומגזר המוצרים. מגזר החשמל זוכה ליציבות רבה בזכות חוזים ארוכי טווח למכירת החשמל. גם מהלכי התייעלות שאורמת ביצעה בתחנות הכוח הגיאותרמיות שבבעלותה והרחבת פורטפוליו תחנות שבוצעה — בעיקר באמצעות הקמת תחנות כוח חדשות — הגדילו מהותית את רווחיות התחום. מנגד, מגזר המוצרים סובל מתנודתיות בגלל התלות בחוזים גדולים. שני חוזי ענק באינדונזיה ובצ'ילה הובילו לתוצאות שיא של תחום המוצרים ב־2016-2015. אך לאחר שפרויקטים אלו עמדו בפני סיום, תמהיל הפרויקטים של החברה פגע ברווחיות התחום שפחתה ב־2017 והיא צפויה לפחות עוד ב־2018.

1

מגזר החשמל

הזרוע החזקה שתורמת לרווחיות

מגזר החשמל של אורמת מורכב משלב התפעול ומכירת החשמל בתחנות הכוח של החברה. לאורמת פורטפוליו של תחנות כוח שכושר ייצור החשמל הכולל שלהן הוא 795 מגה־ואט. 93.5% מתחנות הכוח של אורמת מייצרות חשמל באמצעות אנרגיה גיאותרמית (ניצול חום ואדים של מים, בקידוחים גיאותרמיים, לייצור חשמל). יתרת (6.5%) ייצור החשמל של אורמת - 53 מגה־ואט - נעשית באמצעות ניצול חום שיורי לאורך תחנות דחיסה בצינורות גז טבעי בצפון ארה"ב. על פי רוב, המכירה של החשמל נעשית לפי תעריף מובטח שהמדינה משלמת לחברה בזכות השימוש באנרגיה נקייה. רק חלק קטן מאוד מהמחיר שמקבלת אורמת על החשמל מוצמד למחירי הגז הטבעי (עבור 50 מגה־ואט שמיוצרים בקליפורניה) או למחירי הנפט (עבור 25 מגה־ואט שמיוצרים בהוואי). בנוסף, החשמל המיוצר זוכה במדינות רבות להקלות מס.

השוק העיקרי של אורמת הוא בארה"ב, שבה היא מחזיקה בתחנות כוח עם כושר ייצור של 535 מגה־ואט. שאר תחנות הכוח של אורמת ממוקמות בקניה (139 מגה־ואט), גואטמלה (43 מגה־ואט), הונדורס (35 מגה־ואט), גוואדלופ (15 מגה־ואט); וחלקה היחסי של אורמת בפרויקט סארולה שבאינדונזיה (28 מגה־ואט). אורמת צופה צמיחה אורגנית של כושר הייצור ב־200-190 מגה־ואט עד לסוף 2020. פרויקטים בולטים שייכללו בעלייה בכושר הייצור הם השלב השלישי בפרויקט סארולה ושלב 3 בפרויקט McGinness Hills בארה"ב שצפוי להיות מושלם בשלהי 2018.

ב־2017 מגזר החשמל הניב לאורמת הכנסות ורווח תפעולי של 465.6 מיליון דולר ושל 154.5 מיליון דולר (בהתאמה). המכירות עלו ב־47% מאז שנת 2012, והרווח התפעולי זינק ב־240%. הזינוק ברווחיות הוביל גם לזינוק במחיר מניית אורמת טכנולוגיות באותה תקופה. התחזית של אורמת לשנה הנוכחית צופה עלייה במכירות מגזר החשמל ל־510-500 מיליון דולר ועלייה מקבילה גם ברווח התפעולי של פעילות זו. העלייה במכירות וברווחיות נובעת בעיקר משילוב של שנה שלמה של פעילות של תחנות כוח שהחלו לפעול במהלך שנת 2017 ושל פתיחת תחנות כוח נוספות ב־2018. תחנות הכוח של אורמת תלויות בטמפרטורת המים והאדים שמתחת לקרקע, ואלו עלולים לפחות במהלך תקופת הפעלת התחנות. כושר הייצור של אורמת הותאם ב־2017 כלפי מטה בעקבות ירידת תפוקה בשלוש תחנות כוח בהיקף כולל של 11 מגה־ואט. מנגד, עבודות שדרוג בתחנות הכוח יכולות לעתים להעלות את כושר הייצור. ב־2017 עבודות אלו העלו את כושר הייצור בשתי תחנות בהיקף כולל של 6 מגה־ואט.

מעבר להתרחבות האורגנית אורמת מבצעת רכישה מהותית של חברת U.S. Geothermal Inc בתמורה ל־110 מיליון דולר שצפויה להיסגר ברבעון השני של 2018. לחברה הנרכשת כושר ייצור של 38 מגה־ואט בשלושה אתרים בארה"ב. אורמת מעריכה שתצליח לשפר את רווחיות הפרויקטים בצורה ניכרת, אך פעילות זו לא נכללת עדיין בצפי שאורמת סיפקה לשנה הנוכחית.

פרויקט McGinness Hills בארה"ב. תחנת הכוח צפויה להיות מושלמת בסוף 2018

פרויקט McGinness Hills בארה"ב. תחנת הכוח צפויה להיות מושלמת בסוף 2018

2

מגזר המוצרים

הזרוע התנודתית של אורמת

מגזר המוצרים של אורמת מהווה את פעילות הייצור, האספקה וההקמה של תחנות כוח גיאותרמיות ותחנות כוח מחום שיורי עבור צדדים שלישיים. התוצאות של מגזר המוצרים בשנים 2016-2014 הושפעו משתי הזמנות ענק של 260 מיליון דולר ושל 100 מיליון דולר בהתאמה לפרויקט סארולה באינדונזיה ולפרויקט נוסף בצ'ילה. אורמת הבהירה ששיעור הרווח למגזר המוצרים, שנובע משני פרויקטים אלה, גבוה מהרווחיות הממוצעת של מגזר המוצרים. פרויקט סארולה תרם להכנסות אורמת בשנים 2015 ו־2016 93.2 מיליון דולר ו־109.3 מיליון דולר (בהתאמה).

הפרויקט בצ'ילה תרם להכנסות אורמת באותן שנים 34.5 מיליון דולר ו־58 מיליון דולר (בהתאמה). ב־2016 שני הפרויקטים יחד היוו 74% מהכנסות מגזר המוצרים שעמדו על 226.3 מיליון דולר. הרווח התפעולי המתואם ממגזר המוצרים של אורמת ב־2015 וב־2016 הגיע לשיאים של 64.7 מיליון דולר ו־75.1 מיליון דולר (בהתאמה). מנגד, ב־2017, כאשר שני הפרויקטים הגדולים התקרבו לשלב סיום, הרווח התפעולי המתואם ירד ל־50.5 מיליון דולר על הכנסות גבוהות יותר מאשר בשנים 2015 ו־2016. לפי אורמת, השינוי בתמהיל החוזים אחראי למרבית הירידה ברווחיות מגזר המוצרים ב־2017 לעומת התקופה המקבילה.

לכך יש להוסיף עלויות נוספות שנבעו מהפרויקט שהושלם בצ'ילה שהוכרו ב־2017, ועלייה בתחרות, בעיקר בטורקיה. אורמת צופה כי ב־2018 מגזר המוצרים יחווה ירידה מהותית הן בהכנסות, ל־190-180 מיליון דולר, והן בשיעור הרווח הגולמי, שיירד מ־32.2% ב־2017 ל־30%-27% ב־2018. לכן הצפי הוא לשיעור רווח תפעולי נמוך מ־20% ממגזר זה ורווח תפעולי של 40-30 מיליון דולר בלבד ממגזר המוצרים ב־2018 – כמחצית מהרווח התפעולי של המגזר בשנות השיא, 2015 ו־2016. החדשות הטובות מבחינת אורמת הן שרווחיות זו, בניגוד לרווחיות שהוצגה ב־2015 ו־2016, לא נובעת מחוזים בודדים עם רווחיות גבוהה, ולכן הסבירות שאורמת תצליח לשמור על רמת רווחיות זו בעתיד גבוהה יחסית.

חלק ניכר מצבר ההזמנות של מגזר המוצרים של אורמת מגיע מטורקיה, שבה קיימת סביבה תחרותית קשה יותר ושולי רווח נמוכים יותר. בסוף 2017 חתמה אורמת על חוזה חדש של 50 מיליון דולר להרחבת פרויקט גיאותרמי בניו זילנד, שצפוי להשפיע על ההכנסות בעיקר בשנים 2019 ו־2020. הסכם זה תרם את עיקר העלייה בצבר ההזמנות ברבעון הרביעי של 2017 לעומת הרבעון שלפניו. ההתרחבות של מגזר החשמל של אורמת מצמצמת את החלק היחסי של מגזר המוצרים ברווח הכולל של החברה, ובכך היא צפויה לצמצם את התנודתיות העתידית ברווחיה.

יהודית ויהודה ברוניצקי. מכרו את יתרת אחזקתם באורמת צילום: עמית שעל, אבי מועלם

יהודית ויהודה ברוניצקי. מכרו את יתרת אחזקתם באורמת צילום: עמית שעל, אבי מועלם

3

כניסה לתחום הצומח

פעילות אגירת האנרגיה

במרץ 2017 השלימה אורמת את הרכישה של Viridity Energy בתמורה ל־35 מיליון דולר במטרה להשיג פעילות, ידע ופלטפורמה טכנולוגית בעיקר בתחום אגירת אנרגיה וניהול ביקושי החשמל לאורך היום. תחום אגירת החשמל הוא תחום צומח מאוד ארה"ב, ואורמת מנסה לנגוס בו נתח. Viridity צפויה להשלים התקנה של מערכת אגירת אנרגיה אחת בניו ג'רזי ברבעון הנוכחי ושתי מערכות נוספות בסוף השנה. ההכנסות מפעילות זו ב־2018 צפויות לעמוד על 12-8 מיליון דולר, כאשר הפעילות לא צפויה להשפיע על ה־EBITDA של אורמת. מנגד, הפעילות דורשת השקעה הונית (CAPEX) גדולה של כ־40 מיליון דולר השנה, שלא משפיעה על דו"חות הרווח וההפסד של אורמת, אך יש לה השפעה שלילית על תזרים המזומנים.

מנועי צמיחה נוספים של אורמת הם כניסה לתחום האנרגיה הסולארית (אורמת מתכוונת להשלים מערכת סולארית בהספק של 7 מגה־ואט בסמוך לפרויקט Tungsten בארה"ב לקראת סוף 2018), והתרחבות של התחנות הגיאותרמיות. לצורך ההתרחבות הגיאוגרפית אורמת רכשה זכויות ב־32 אתרים עם פוטנציאל לאנרגיה גיאותרמית. 23 מתוכם בארה"ב, ארבעה באתיופיה, והשאר במרכז אמריקה ובניו זילנד. אורמת בוחנת הן את הפוטנציאל של האתרים והן את הסביבה הרגולטורית באותן מדינות.

4

גורליות ההצלחה

של התוכנית האסטרטגית

אחת הדרכים המקובלות לתמחור מניות בתחום ייצור החשמל הוא באמצעות מכפיל EBITDA הבוחן את הקשר בין הרווח התזרימי של החברה ובין שווי השוק והיקף החוב של החברה. לאורמת התחייבויות פיננסיות של 928 מיליון דולר, מתוכן 35 מיליון דולר מיוחסים למחזיקי מיעוט בתחנות כוח בארה"ב. מנגד לחברה יש מזומנים בהיקף 48 מיליון דולר ועוד מזומנים מוגבלים בהיקף של 49 מיליון דולר. לכן עודף ההתחייבויות הפיננסיות שלה הוא 796 מיליון דולר. לאורמת נכסים בפיתוח, שעדיין אינם מניבים, בשווי של 293 מיליון דולר. שווי השוק הנוכחי של אורמת עומד על 2.778 מיליארד דולר, והוא משקף שווי של 3.28 מיליארד דולר לפעילות של אורמת.

ה־EBITDA הצפוי לבעלי השליטה ב־2018, לפי התחזית של אורמת, יעמוד על 336 מיליון דולר. ההפרש בין ה־EBITDA הכולל ובין זה המיוחס לבעלי המניות נובע מזכויות מיעוט לגופים פיננסיים שרכשו באפריל 2015 מאורמת 36.75% מפורטפוליו של תחנות הכוח בארה"ב. לכן אורמת נסחרת לפי מכפיל של 9.7 על ה־EBITDA הצפוי השנה. למעשה, מכפיל ה־EBITDA של אורמת מעט גבוה יותר, שכן הוא כולל בתוכו את ההכנסות הנובעות מהאחזקה (12.5%) בפרויקט סארולה באינדונזיה, אך אינו כולל את חלקה של אורמת בחוב של 1.117 מיליארד דולר בפרויקט זה. אם נכניס גם את חלקה בחוב הזה (140 מיליון דולר) לחישוב, מכפיל ה־EBITDA יטפס ל־10.2. מכפיל זה גבוה מהממוצע המקובל בתחום שלה, והוא נובע מהצפי לעליית רווחיות מגזר החשמל של החברה בשנים הקרובות.

בשנים החולפות אורמת מיחזרה חלק מהחוב שלה וצמצמה את הריבית הממוצעת על החוב ל־4.8%. אך ריבית זו עדיין גבוהה וגוררת הוצאות מימון גבוהות. הריבית על החוב של פרויקט סארולה עומדת על 3.45%. לאורמת צפויות הוצאות הוניות גבוהות בשלוש השנים הקרובות כחלק מהתוכנית שלה להרחבה מהירה של מגזר החשמל והכניסה לפעילות מהותית בתחום אגירת החשמל. נתון זה מקבל ביטוי בהערכה של אורמת שההוצאות ההוניות שלה יגיעו ל־300 מיליון דולר בשנה הנוכחית. 156 מיליון דולר מתוך הסכום יושקעו בפיתוח תחנות כוח חדשות; 41 מיליון דולר בבחינת אתרים חדשים ופיתוח ראשוני בהם; ו־40 מיליון דולר בתחום אגירת האנרגיה.

הוצאות הוניות אלו צפויות להיות גבוהות מתזרים המזומנים מפעילות תפעולית של אורמת ב־2018. לכן, בשנים הקרובות, ה־EBITDA של החברה צפוי לעלות, אך במקביל גם עודף ההתחייבויות הפיננסיות צפוי לצמוח. בנוסף, תרומת מגזר המוצרים בשנים הקרובות צפויה להישאר מתונה יחסית. אם התוכנית האסטרטגית של אורמת להרחבת מגזר החשמל בשנים הקרובות תצליח, צפויה עלייה במחיר המניה במקביל לעלייה הצפויה ב־EBITDA של מגזר זה. מנגד, תקלות אפשריות בפרויקטים בהקמה או בפרויקטים קיימים, או כישלון בניסיון של אורמת ליצור פעילות רווחית בתחום אגירת החשמל, עלולים להוביל לתוצאה הפוכה.

השורה התחתונה: אם נכליל גם את חלקה של אורמת בחוב של סארולה, מכפיל ה־EBITDA שלה יטפס ל־10.2, גבוה מהממוצע המקובל בתחום, והוא נובע מהצפי לעליית רווחיות מגזר החשמל בשנים הקרובות.

הכותב הוא כלכלן בחברת הייטק