בלעדי לכלכליסט

לקראת ההנפקה בת"א: המספרים של זאפ נחשפים

קרן אייפקס בראשות זהבית כהן, שרכשה את זאפ רק לפני שלוש שנים תמורת 140 מיליון שקל - רוצה כעת להנפיק אותה לפי שווי של 430 מיליון שקל. במקביל, עדיין נבחנת האפשרות למכור את החברה

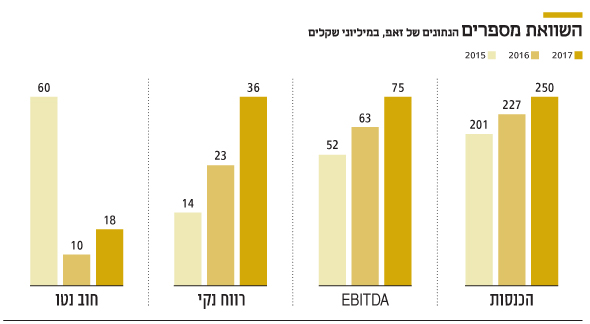

קבוצת זאפ רשמה ב־2017 רווח נקי של 36 מיליון שקל, כך עולה מנתונים שהגיעו לידי "כלכליסט" ורוכזו לקראת אפשרות של הנפקת החברה בתל אביב. עוד נודע ל"כלכליסט" כי משרד עורכי הדין מיתר לשם ליקוורניק גבע ושות' מכין את התשקיף להנפקה. מדובר ברווח שיותר מהוכפל בתוך שנתיים, לאחר שב־2015 רשמה הקבוצה רווח נקי של 14 מיליון שקל, וב־2016 היה הרווח הנקי 23 מיליון שקל. ה־EBITDA - הרווח התפעולי תזרימי - של הקבוצה ב־2017 הסתכם ב־75 מיליון שקל, לעומת 52 מיליון שקל ב־2015, ו־63 מיליון שקל ב־2016.

- אנטרה לא מתייאשת, הגישה תשקיף הנפקה רביעי לנאסד"ק

- שאשא בדרך לבורסה: שמונה בני משפחה בהנהלה אחת

- על רקע המו"מ למכירת זאפ: עובדי החברה מעלים הילוך במאבק על הסכם שכר קיבוצי

זהבית כהן מנכ"ל אייפקס צילום: אוראל כהן

זהבית כהן מנכ"ל אייפקס צילום: אוראל כהן

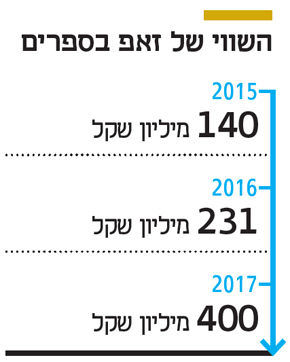

זאפ נמצאת בשליטת (90%) קרן אייפקס ישראל שאותה מנהלת זהבית כהן. מוטי בן־משה מחזיק בכ־10% מהמניות. אייפקס רכשה את זאפ ב־2015 תמורת 140 מיליון שקל, וכעת היא מבקשת להנפיק אותה לפי שווי של 400–430 מיליון שקל. במקביל, אייפקס מנהלת משא ומתן מול קבוצת התקשורת הגרמנית אקסל שפרינגר, המחזיקה בעיתון "בילד" ורכשה את אתר יד 2 תמורת 806 מיליון שקל. אבל המגעים נקלעו לקשיים, ולכן מקדמת אייפקס את ההנפקה במקביל. המשא ומתן מול אקסל שפרינגר נעשה בליווי בנקאי ההשקעות של נואה אדווייזרס (Noah Advisors), שקיבל פניות גם מכמה קרנות בינלאומיות, אך ככל הנראה מחלוקות על המחיר מנעו עסקה.

החוב הפיננסי ירד בשנתיים מ־60 ל־18 מיליון שקל

לפי הנתונים, אייפקס ביצעה השבחה משמעותית בחברה, שמנוהלת על ידי אילן צחי. כך, למשל, החוב הפיננסי נטו שב־2015 היה 60 מיליון שקל, הצטמצם ל־18 מיליון שקל בסוף 2017, כשחלק מהרווחים מנוצלים לפירעון חוב בנקאי.

מהלכי ההשבחה שהובילה אייפקס כללו, בין השאר, כניסה לתחום הסחר האלקטרוני, השקת כלים דיגיטליים חדשניים, פתיחת אגף לביג דאטה שמשרת גם עסקים קטנים ובינוניים וכניסה לתחומים נוספים. במקביל, זאפ רכשה בשנתיים האחרונות אתרים כמו אתר האופנה סטייל ריבר ואתר החוגים חוגל. כיום זאפ נחשבת קבוצת אתרי הצרכנות הגדולה בארץ, ומאגדת 20 אתרים ופורטלים מעולמות תוכן שונים.

אייפקס העלתה את שווי זאפ בספריה ל־231 מיליון שקל בסוף 2016, ולכ־400 מיליון שקל בסוף 2017. במילים אחרות, אייפקס מבקשת שווי של פי שלושה מהסכום ששילמה לפני שלוש שנים. מאז הרכישה בידי אייפקס, חילקה זאפ דיבידנדים בהיקף של כ־27 מיליון שקל. ההנפקה אמורה להתבצע בהצעת מכר של 30% ממניות החברה, כך שתוכל להיכנס למדדי הבורסה. בשוק ההון מעריכים כי אייפקס תבצע הצעות מכר נוספות לאחר ההנפקה, כדי למכור את כל אחזקותיה.

השוואת מספרים

השוואת מספרים

זאפ נוסדה ב־2000 כסטארט־אפ קטן בקיבוץ רמת הכובש, וב־2005 רכשה דפי זהב 70% מהאתר לפי שווי מוערך של 14 מיליון שקל. כעבור שנתיים השלימה דפי זהב את רכישת (100%) האתר, לפי שווי מוערך של פי שניים מהעסקה המקורית. זאפ נהפכה לאחזקה החשובה ביותר של דפי זהב, קבוצה שמחזיקה, בין השאר, באתרי האינטרנט דפי זהב, מתחתנים, rest ודוקטורס. בסוף 2011 החליפה הקבוצה את שמה לזאפ גרופ. דפי זהב נרכשה על ידי קרן מרקסטון ב־2004 תמורת 50 מיליון דולר, ונמכרה ב־2007 לקרן האוסטרלית בבקוק אנד בראון תמורת 125 מיליון דולר. קרן זו נקלעה לקשיים והגיעה לכינוס נכסים, שהביא את דפי זהב לבעלותם של נושיה, בנק הפועלים בנק לאומי, מנורה, כלל ביטוח, מיטב ופסגות.

השווי של זאפ בספרים

השווי של זאפ בספרים גם מוטי בן־משה צפוי להרוויח במצב של מכירה

אייפקס ישראל גייסה 500 מיליון דולר בנובמבר 2015 משורת גופים, לעומת סכום ראשוני של 300 מיליון דולר שהתכוונה לגייס. המשקיעים הבולטים בקרן הם לאומי פרטנרס, קופת התגמולים של עובדי בנק לאומי, מוטי בן־משה, פועלים שוקי הון ודיסקונט שוקי הון. כל אחד מהם השקיע כמה עשרות מיליוני דולרים. מלבד זאפ, מושקעת הקרן גם בחברת ההסעדה שולץ וברשת הקמעונאות מקס סטוק.

בן־משה, בעל השליטה ברבוע כחול, ייהנה גם הוא מאפסייד דומה לזה של אייפקס במקרה של מכירה, מבחינת התשואה. הוא רכש 10% מהחברה מעט אחרי שנרכשה על ידי אייפקס, בשווי זהה. בנוסף, לקראת סוף 2015 הוא השקיע 50 מיליון דולר - סכום חריג לאיש עסקים פרטי – בקרן אמ"י של אייפקס, ובין השניים יש קשרים עסקיים טובים.