בנק ישראל אפילו לא רמז על העלאת ריבית, ותגובת הדולר להודעה רק מרחיקה אותה

חלק משחקני המט"ח ירו את החץ ורק לאחר מכן סימנו מטרה, כך שחרף הודעת ריבית אנמית, השקל התחזק מאוד ביחס לדולר וליורו

לחצו כאן לערוץ הטלגרם של מדור שוק ההון בכלכליסט

חודש אוגוסט עשה טוב למשקיעי האג"ח, שעוברים תקופה מאתגרת ביחס לשנים הקודמות. מדדי תל בונד־תשואות ותל בונד־שקלי עלו בכ־2.1%, תל בונד־צמודות ב־1.1% והאפיק הממשלתי הוסיף 0.35%. עליית מחירים באג"ח גורמת לירידה בתשואות הגלומות לפדיון, ולכן סביר שהמשקיעים לא חשבו שבבנק ישראל ירמזו על שינוי מהותי במדיניות המוניטרית או יבצעו מהלך כזה.

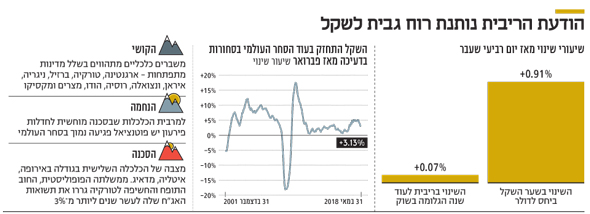

ואכן, בבנק המרכזי פרסמו סקירה חיובית על סביבת המאקרו, אך לא שינו את המשפט המסכם, שלפיו "בכוונת הוועדה המוניטרית להותיר את המדיניות המרחיבה על כנה, כל עוד הדבר יידרש כדי לבסס את סביבת האינפלציה בתוך תחום היעד. בנק ישראל ממשיך לעקוב אחר ההתפתחויות באינפלציה, בכלכלה הריאלית, בשווקים הפיננסיים ובמשק העולמי, והוא יפעל להשגת יעדי המדיניות המוניטרית בהתאם להתפתחויות אלה". בסקירת המאקרו ציינו אנשי בנק ישראל כי הסיכון העיקרי להתבססות האינפלציה ביעדה הוא ייסוף חד בשקל.

הדולר והיורו צנחו בכ־1%

תגובת השוק היתה מפתיעה למדי. עם פרסום ההודעה צנחו הדולר והיורו בכ־1% מול השקל. תגובה זו עשויה, וגם זה לא ודאי, להתקבל בהבנה לו בנק ישראל היה מודיע על כוונתו להעלות בקרוב את הריבית. היא בטח לא מובנת לאור הודעה מסכמת שהודבקה במדויק מקודמתה.

אם כך, אולי הסיבה נעוצה באופטימיות של סקירת המאקרו, שכללה צפי לחזרה מהירה לתוואי של צמיחה בריאה ולשיפור בשוק העבודה ובשכר, שממשיך לעלות בקצב נאה. גם ההתייחסות לאינפלציה, שמתחילה להתבסס בתחום יעד יציבות המחירים, שיקפה שביעות רצון מסוימת של חברי הוועדה המוניטרית.

אלא שמתגובת שוק האג"ח נראה שהמשקיעים פירשו את הודעת הריבית בצורה הרבה יותר מתונה. התשואות במרבית האג"ח השקליות אמנם עלו מעט, אך הריבית העתידית לעוד שנה, כפי שהיא נגזרת מתשואות האג"ח הממשלתיות, עלתה מ־0.65% ביום רביעי בבוקר, טרום החלטת הריבית, ל־0.72% בסוף השבוע.

נשאלת השאלה, האם פער של 7 נקודות בסיס בריבית החזויה בשוק לעוד שנה מצדיק ייסוף של 1% בשער השקל? כנראה שלא, ומכאן סביר שמקור התגובה במניעים אחרים, שאינם קשורים ישירות להודעת הריבית של בנק ישראל. יתרה מכך, ככל שהשקל מתחזק, כך גדל הסיכון לפגיעה בקצב הצמיחה (מעודד יבוא ופוגע ביצוא), להחטאת יעד האינפלציה של בנק ישראל, ולהישארות הריבית ברמה נמוכה עוד תקופה ממושכת.

האפשרות השלישית לגורם התחזקות השקל היא כפי שכתבו בבנק ישראל, היחלשות מטבעות בשווקים המתעוררים. אולם, אם השקל והכלכלה המקומית נראים כל כך אטרקטיביים באופן יחסי, היינו מצפים לראות את האג"ח של ממשלת ישראל מתחזקות בעת הריצה אל השקל - בעוד המציאות היתה הפוכה. בימים רביעי וחמישי חלו דווקא ירידות באג"ח הללו, כך שנראה שהמהלך של שחקני המט"ח הוא זמני בלבד.

עם הקלפים קרוב לחזה

הודעת הריבית הנוכחית מלמדת שבבנק ישראל בחרו לשמור את הקלפים קרוב לחזה. זאת כשברקע מתפתחים משברים כלכליים לא מבוטלים בכמה מדינות מתפתחות, בהן ארגנטינה, טורקיה, ברזיל, ניגריה, איראן, ונצואלה, רוסיה, הודו, מצרים ומקסיקו. אולם, מרבית הכלכלות המצויות כיום בסכנה מוחשית לחדלות פירעון הן קטנות ובעלות פוטנציאל פגיעה נמוך בסחר העולמי. המשקיעים עוקבים בדאגה אחר הנעשה באיטליה, הכלכלה השלישית בגודלה באירופה. הממשלה הפופוליסטית, החוב התופח והחשיפה לטורקיה גררו לאחרונה את התשואות לעשר שנים חזרה מעל רף של 3%. נכון לסוף השבוע, הן ניצבות על 3.22%. נוסף על כך, מלחמת הסחר ממשיכה לאיים על הסחר העולמי, שבמגמת דעיכה מאז פברואר.

חששות אלה אמורים לתרום להמשך רגיעה בשוק החוב, ובאופן אירוני, להמשך שיפור בביצועי תיקי ההשקעות בתקופה הקרובה. בהסתכלות קדימה, נראה שהצמיחה הבריאה והמתמשכת במשק היא ההזדמנות של בנק ישראל לעלות את הריבית לרמה נורמלית יותר, להקטין את הרעב למינוף יתר, לייצר תשואות גבוהות יותר לחוסכים לפנסיה ולהחזיר לעצמו את המסוגלות להוריד את הריבית בעת הצורך. בנסיבות הנוכחיות, נראה שההתמהמהות של בנק ישראל סבירה, בשל המורכבות העולמית, אך היא טומנת בחובה גם סכנות שאנו עשויים להיתקל בהן בעתיד.

השורה התחתונה: ההתמהמהות של בנק ישראל בהעלאת הריבית היא סבירה בצל התמונה העולמית המורכבת, אך היא גם יוצרת סכנות שעלולות לבוא לפתחנו בהמשך הדרך

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות