אלשטיין בדרך לעסקת בעלי עניין ענקית נוספת באי.די.בי

אחרי שרכש באמצעות פירצה בחוק הריכוזיות את דסק"ש, מנסה אדוארדו אלשטיין להעביר את השליטה בכלל ביטוח מאי.די.בי פתוח לדסק"ש. המשוכות שבדרך: אישור המיעוט בדסק"ש וקבלת היתר שליטה מראש רשות שוק ההון משה ברקת

אדוארדו אלשטיין, הבעלים של אי.די.בי, פתוח, מנסה לקבל היתר שליטה בכלל ביטוח באמצעות רכישתה על ידי החברה־האחות דסק"ש. עסקה כזו, אם תבשיל ותאושר, תהיה עסקת בעלי עניין גדולה. אי.די.בי פתוח דיווחה אתמול כי היא בוחנת את מכירת מניות השליטה בכלל ביטוח שברשותה לדסק"ש, במסגרת הליך למכירת השליטה לגורמים שונים שמתעניינים ברכישה.

- אלשטיין משתמש בכספי דסק"ש ונותן רוח גבית לאי.די.בי

- המוסדיים לאלשטיין: ההצעה על נכסים ובניין נמוכה מדי

- אחרי שמכר מניות שופרסל: אלשטיין מנסה להגדיל אחזקתו בנכסים ובניין

אי.די.בי הודיעה כי היא מבקשת לבדוק היתכנות של עסקה כזו וכי דירקטוריון אי.די.בי יפנה לדירקטוריון דסק"ש כדי להתחיל בתהליך. ההודעה של אי.די.בי צפויה, במקביל, להתניע מחדש את המתעניינים ברכישת כלל ביטוח שצפויים להתמודד מול דסק"ש על מחיר הקנייה, אם דירקטוריון דסק"ש יאשר את הרכישה.

משוכת החוב למחזיקים

כלל נסחרת לפי שווי של 3.2 מיליארד שקל, שגוזר לאחזקותיה של אי.די.בי (29.82%) שווי 970 מיליון שקל. עסקה כזו תצטרך לקבל את אישור בעלי מניות המיעוט של דסק"ש שבה מחזיק אלשטיין (77.7%) באמצעות קרן דולפין וחברת אירסה שבשליטתו. אי.די.בי פתוח נמצאת בבעלותה (100%) של דולפין, אבל יש לה חוב של 3.25 מיליארד שקל כלפי בעלי האג"ח שיצטרכו לתת את ברכת הדרך לעסקה. עם זאת, מניות דסק"ש כולן משועבדות לאי.די.בי במסגרת עסקת הריכוזיות שבוצעה לפני שנה.

בעקבות הדיווח איבדה אתמול מניית דסק"ש 7% מערכה לשווי שוק של 1.4 מיליארד שקל תוך שהיא משלימה צניחה של 31% בשנה האחרונה. חלק מהירידה במניית דסק"ש מיוחס למימוש אופציות בסדרה האחרונה שנשארה בחברה ואתמול היה היום האחרון למימושן. דסק"ש דיווה השבוע על תכנית רכישת מניות עצמית בהיקף של 120 מיליון שקל.

אלשטיין שמופסד 2.3 מיליארד שקל על קבלת השליטה באי.די.בי מידיו של נוחי דנקנר, במסגרת הסדר החוב ב־2014, עומד בפני תקופה מאתגרת. ב־2019 אי.די.בי פתוח נדרשת לפרוע קרן וריבית של 940 מיליון שקל, מתוכם 800 מיליון ברבעון הרביעי. בקופתה היו בסוף ספטמבר 2018 מיליארד שקל, אולם ברבעון הנוכחי עליה לפרוע 318 מיליון שקל למחזיקי האג"ח, ואי.די.בי מנהלת מגעים למכירת חברת התעופה ישראייר תמורת 225 מיליון שקל. בנוסף, עסקיו של אלשטיין נמצאים בעיקר בדרום אמריקה, ארגנטינה וברזיל, והמשבר בשווקים בעולם לא פוסח על מדינות אלה, בעיקר ארגנטינה, שסובלת מירידה חדה בערך המטבע שלה.

אדוארדו אלשטיין צילום: אוראל כהן

אדוארדו אלשטיין צילום: אוראל כהן

הקשיים שהערימה סלינגר

מאז קיבל את השליטה באי.די.בי לא הסתיר אלשטיין את שאיפתו לממש את השליטה בכלל ביטוח שהיתה ועודנה תחת נאמן, משה טרי, שמחזיק בנאמנות את מניות השליטה בחברה ומתנהל מול כלל ביטוח במקום אי.די.בי שאיננה מורשית להתערב בניהול חברת הביטוח. דורית סלינגר, ראש רשות שוק ההון דאז, העניקה לאלשטיין יחס מחמיר, סירבה להעניק לו היתר שליטה בחברת הביטוח וכפתה עליו את מכירת השליטה בה עד סוף 2015.

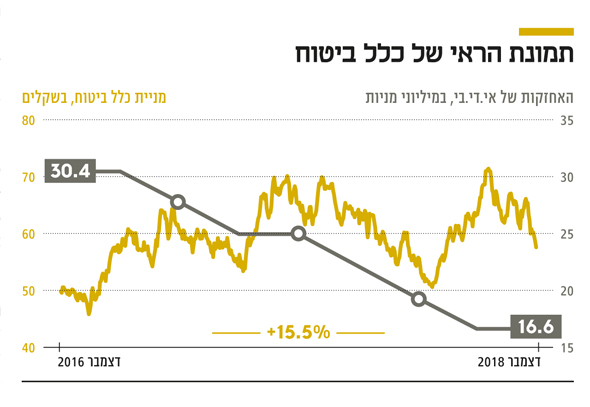

לאחר שקבוצות סיניות הביעו עניין ברכישת כלל ביטוח סלינגר האריכה את התקופה בשנה, אבל גם אז לא מכר אלשטיין את השליטה. מאז, לפי הנחיות הפיקוח, נאלץ אלשטיין למכור 5% ממניות החברה מדי 4 חודשים, ומאחזקה של 55% ירדה אי.די.בי עד לאחזקה של 29.8% כיום.

ההנחה שהעניק משה ברקת

המנה הבאה של המניות אמורה להימכר בתחילת ינואר 2019 ולהוריד את אי.די.בי לאחזקה של פחות מ־25%, דבר שימנע מאלשטיין לבקש היתר שליטה בה וימנע גם את אפשרות מכירתה עם פרמיית שליטה. היתכנותו של המהלך לא ברורה, אבל היא נעשית מול ראש רשות שוק הון חדש, משה ברקת, שלא תמיד רואה עין בעין עם סלינגר, ואלשטיין נפגש עמו לאחרונה.

אי.די.בי דיווחה אתמול כי תמכור בינואר 4.5% בלבד מכלל ביטוח ולא 5%, וככל הנראה קיבלה אישור לכך מברקת, מה שיאפשר לה להישאר עם אחזקה של מעל 25%. אבל ההנחה הזו לא ניתנה בחינם. אי.די.בי "התחכמה", ובאישורה של סלינגר מכרה עד היום את המניות בעסקאות "החלף" (סוואפ) לגורמים פיננסיים לתקופה של שנתיים, שבסיומן מותאם מחיר העסקה לשווי המניה בתום התקופה — כלומר מאפשר לאי.די.בי ליהנות מעלייה אפשרית בשוויין של המניות, או לחילופין להפסיד מירידה בשוויין. ברקת לא מאפשר לאי.די.בי להמשיך בעסקאות אלה, ותמורת ההנחה שהעניק התחייבה אי.די.בי שלא להאריך את עסקאות הסוואפ הקיימות, ולמכור בשוק מדי 4 חודשים עוד 1% ממניות כלל ביטוח שהיא מכרה בעסקאות הסוואפ.

אחד התנאים לקבלת היתר שליטה נוגע לדרישות הון עצמי מינימלי של החברה־האם. בסוף ספטמבר ההון העצמי של אי.די.בי עמד על 418 מיליון שקל, ואילו זה של דסק"ש עמד על 2.6 מיליארד שקל – והוא עומד בדרישות החוק כדי לקבלת היתר שליטה – ומסיבה זו אלשטיין מבקש לקבל היתר שליטה באמצעותה עד לפני שנה דסק"ש חברה־בת של אי.די.בי פתוח. הוראות חוק הריכוזיות קבעו שעד סוף 2017 יש לצמצם פירמידות של 4 שכבות ל־3 שכבות.

פירצה בחוק הריכוזיות

אלשטיין ניצל פירצה בחוק ובעסקת בעלי עניין רכשה דולפין את השליטה בדסק"ש (70.7%) תמורת 1.77 מיליארד שקל לפי שווי של 2.5 מיליארד שקל. העסקה מומנה באמצעות 70 מיליון שקל במזומן ובאמצעות הלוואת מוכר שהעניקה אי.די.בי פתוח לאלשטיין בריבית קבועה שעד היום עומדת על 100 מיליון שקל. אי.די.בי פתוח נותרה עם האחזקה בכלל ביטוח, ישראייר ונדל"ן בלאס־וגאס בנדל"ן. החברות התפעוליות – נכסים ובניין, גב־ים, ישפרו, סלקום, אלרון ושופרסל – נותרו בדסק"ש.

בחודשים האחרונים מכר אלשטיין 23% ממניות שופרסל שבידי דסק"ש וזו ירדה לאחזקה של 26% בלבד בחברה. המהלך נעשה כדי לסלול את הדרך, כפי שנחשף בכלכליסט ביוני, להעברת כלל ביטוח לדסק"ש והמכירה הזרימה לקופת דסק"ש 1.3 מיליארד שקל במזומן. מכירת מניות שופרסל נעשתה גם מבחינה עסקית וגם כדי לעמוד בדרישה אחרת של חוק הריכוזיות — הפרדה בין נכסים ריאליים ופיננסיים. בניכוי תוצאות שופרסל ממאזנה יתכן שדסק"ש תוכל לעמוד בדרישות החוק, שכן היקף ההכנסות מהחברות הריאליות האחרות לא יעבור את הרף שנדרש להחזיק גם באחזקה פיננסית כמו כלל ביטוח.

משה ברקת ודורית סלינגר צילומים: אוראל כהן, אביגיל עוזי

משה ברקת ודורית סלינגר צילומים: אוראל כהן, אביגיל עוזי