האג"ח של חברות האחזקה נסחפות בשיטפון התשואות

האג"ח של אי.די.בי, דסק"ש, אלון רבוע כחול ואינטרנט זהב זינקו לתשואות דו־ספרתיות לרמה שלא מאפשרת מיחזור חוב. מי שמושכות למטה את שוויין של חברות אלה הן האחזקות בחברות־הבנות שהפכו מפרות מזומנים למשקולת

הן גדולות, הן ממונפות, הן מדורגות והחוב הפיננסי של ארבע מהן גבוה ממיליארד שקל. המשבר המתהווה בשווקים מגיע לחברות האחזקה, "החשודות המיידיות" בכל טלטלה בבורסות. אלה שהאג"ח שלהן מטפסות והתשואות שלהן הגיעו לרמה שלא מאפשרת מיחזור חוב.

נכון להיום, בליגת חברות האחזקה שהאג"ח שלהן נסחרות בתשואה דו־ספרתית מופיעות אי.די.בי פתוח, דסק"ש, אלון רבוע כחול ואינטרנט זהב. אבל בליגת המשנה אפשר כבר לראות חברות אחזקה נוספות ובהן קבוצת דלק והחברה לישראל, שתשואות האג"ח שלהן מטפסות לאט אך בעקביות כלפי מעלה.

- תשואות האג"ח באלון רבוע של בן משה ממשיכות לטפס

- "בן משה מרוויח 300 אלף שקל מכל יום עיכוב. אתה רוצה אופציה בחינם, אל תיתמם"

- הדרך לכלל ביטוח תחייב את אלשטיין להעלים את נכסים ובניין

אי.די.בי: תחושה של דז'ה וו

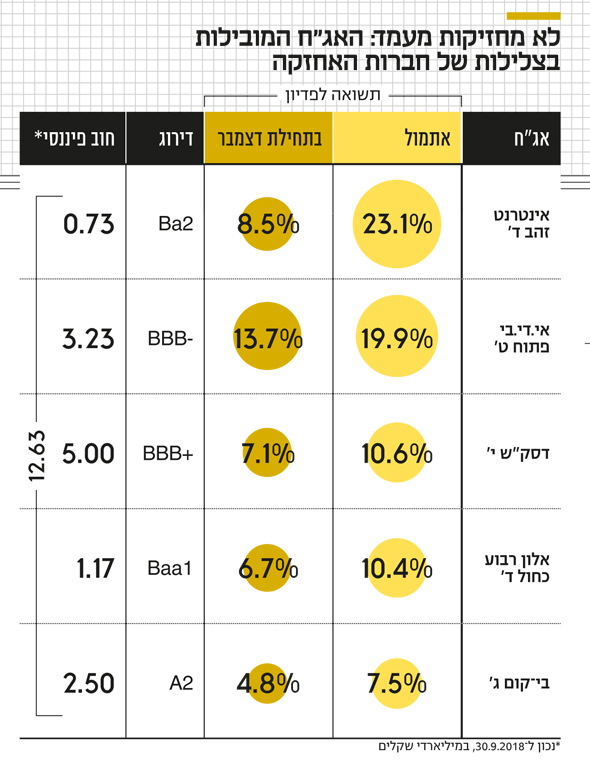

חמש שנים אחרי שהצמד לא חמד, אדוארדו אלשטיין ומוטי בן־משה, רכשו את השליטה באי.די.בי אחזקות שהגיעה לחדלות פירעון – המסחר באג"ח של החברות שבשליטתם מתחיל להזכיר את שלהי ימיו של נוחי דנקנר באי.די.בי. האג"ח הארוכות (סדרה ט') של אי.די.בי פתוח איבדו השנה 41% משוויין, והן נסחרות בתשואה לפדיון של 19.9%. החוב הפיננסי של אי.די.בי פתוח בסוף ספטמבר הסתכם ב־3.2 מיליארד שקל, כשמנגד היו לחברה נכסים נזילים ופיקדונות משועבדים ומוגבלים של כמיליארד שקל.

גם האג"ח הארוכות של החברה־האחות שבשליטת אלשטיין, דסש"ק (סדרה י'), עברו להיסחר בתשואה דו־ספרתית של 10.6% אחרי שבתחילת דצמבר הן נסחרו בתשואה של 7.1%. החוב הפיננסי של דסק"ש הסתכם בסוף ספטמבר ב־5 מיליארד שקל, כשמולו נכסים נזילים של 2.4 מיליארד שקל.

מימין: שלמה רודב, אדוארדו אלשטיין ומוטי בן משה צילומים: אוראל כהן

מימין: שלמה רודב, אדוארדו אלשטיין ומוטי בן משה צילומים: אוראל כהן

לעובדה שהאג"ח של דסק"ש נסחרות בתשואה של אג"ח זבל ולכך שמניותיה צנחו מתחילת דצמבר ב־13%, והשלימו קריסה של 31% מתחילת השנה, יש משמעות עצומה עבור בעלי האג"ח ובעלי המניות של החברה, אך לא פחות חשוב מכך לאלו של אי.די.בי. חלק מסדרות האג"ח של אי.די.בי מובטחות בשעבוד על מניות דסק"ש, והירידה בשווי השוק של דסק"ש מביאה לפגיעה ביחס החוב לבטוחה.

המגמה השלילית בניירות הערך של אי.די.בי ודסק"ש מושפעת במידה רבה מהירידה החדה בשווי השוק של החברות־הבנות. כלל ביטוח שבשליטת אי.די.בי איבדה רק בדצמבר 21%, וסלקום שבשליטת דסק"ש צנחה ב־16% באותה תקופה. אלו החוקים של חברות האחזקה, כשנכסי הבסיס עולים, הן מזנקות לגבהים, וכשנכסי הבסיס יורדים, הן שוקעות במצולות. זאת המשמעות המזוקקת של המינוף. לטוב ולרע. עכשיו רע.

בן־משה טיפס על עץ גבוה

גם מי שהיה שותף לזמן קצר של אלשטיין באי.די.בי לא רווה נחת בתקופה האחרונה. האג"ח הארוכות של אלון רבוע כחול (סדרה ד') שבשליטת בן־משה נסחרות כבר בתשואה של 10.4%, אחרי שאיבדו 14% מערכן רק בחודש האחרון. החוב הפיננסי של אלון רבוע כחול הסתכם בסוף הרבעון השלישי ב־1.2 מיליארד שקל, ויתרת הנכסים הנזילים שלה עמדה על 200 מיליון שקל.

תמונת המצב הנוכחית שונה בעקבות הנפקת אג"ח (סדרה ה') במהלך נובמבר השנה שבמסגרתה גויס סכום של 282 מיליון שקל. גיוס החוב של אלון רבוע כחול נועד לאפשר לה את רכישת השליטה באפריקה השקעות שהגיעה לחדלות פירעון. לבן־משה, שהתכוון לממן את הרכישה של אפריקה באמצעות גיוס חוב נוסף באלון רבוע כחול, חסרים עוד כ־800 מיליון שקל כדי להשלים את העסקה. התוכנית שלו נראתה ריאלית בתחילת השנה, כשהאג"ח של אלון רבוע כחול נסחרו בתשואה של 3.5%. היום זה נראה חסר סיכוי שחברה עם אג"ח שנסחרות בתשואת זבל של 10.4% תרכוש חברה שהגיעה לחדלות פירעון.

החוב דומה לשווי הבטוחות

גם אלון רבוע כחול סובלת מירידות חדות בשווי השוק של החברות־הבנות. רבוע כחול נדל"ן איבדה מתחילת החודש 17% משווייה, ומניותיה של דור אלון ירדו ב־10%. האג"ח של אלון רבוע כחול מובטחות בשעבוד על המניות של החברות־הבנות. הירידה בניירות הערך של החברות בקבוצת אלון רבוע כחול יוצרת תופעה מעניינת. מצד אחד, שווי הביטחונות (מניות רבוע כחול נדל"ן ודור אלון) יורד, אך במקביל גם מחיר האג"ח של אלון רבוע כחול יורד. נכון להיום, החוב המתואם של אלון רבוע כחול כלפי מחזיקי אג"ח ד' דומה לשווי השוק של הבטוחות. אולם מי שקונה את האג"ח של אלון רבוע כחול (סדרה ד') היום בשוק נהנה ממחיר מוזל, שלפיו שווי הביטחונות גבוה ב־25% מהחוב המקורי (במחירי שוק).

רק לא לגמור כמו יורוקום

חברות האחזקה אינטרנט זהב ובי־קום עושות כל שלאל ידן שגורלן יהיה שונה מזה של החברה־האם יורוקום תקשורת – שעמדה בראש הפירמידה והגיעה לפירוק אחרי שהשליטה בה ניטלה מידיו של שאול אלוביץ'. התפוחים האלו רוצים ליפול רחוק כמה שניתן מהעץ שעליו הם היו מונחים. דורון תורג'מן, מנכ"ל אינטרנט זהב ובי־קום, מחפש זה כמה חודשים משקיע שירכוש את אחזקותיה של אינטרנט זהב בבי־קום. לרוע מזלם של המחזיקים באינטרנט זהב, מתחילת החודש שווי השוק של בזק – נכס הבסיס של הפירמידה – צנח ב־14% לשווי שוק של פחות מ־10 מיליארד שקל. עובדה זאת אחראית לזינוק בתשואות האג"ח של אינטרנט זהב ל־23.1% בסדרה ד' ול־47% בסדרה ג', שמועד פירעונה מחכה מעבר לפינה והוא יגיע כבר במרץ 2019.

החוב של אינטרנט זהב כלפי המחזיקים עמד בסוף ספטמבר על 728 מיליון שקל, כשמנגד היו לה יתרות נזילות לטווח קצר של 143 מיליון שקל. בדו"ח האחרון שפורסם על ידי חברת הדירוג מידרוג נכתב כי במקרה של כשל פירעון באינטרנט זהב, שיעור ההשבה למחזיקים יעמוד על 100%. ההערכה של מידרוג התבססה, בין היתר, על שווי השוק של מניית בי־קום שמחזיקה בבזק. אלא שזו צנחה ב־38% מתחילת דצמבר, וזו תהיה הבעיה המרכזית שעמה יידרשו להתמודד בעלי האג"ח של אינטרנט זהב.

כשהנכס שעומד למכירה סובל ממגמה שלילית, לאינטרנט זהב תתקשה לנהל מו"מ למכירה מעמדת כוח. ניהול מו"מ מעמדת חולשה עלול לגרום לקבלת תמורה שלא בהכרח תספיק לשירות החוב לכלל המחזיקים.