ניתוח כלכליסט

בלי קונה לבזק, אינטרנט זהב בדרך להסדר חוב

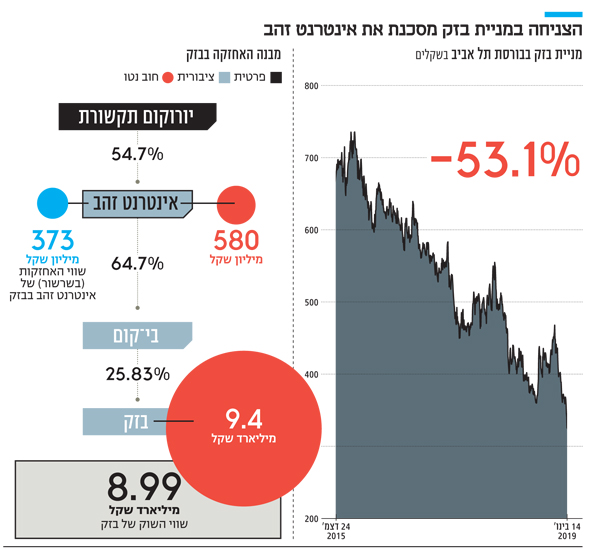

הצלילה החדה במניית ענקית התקשורת מרחיקה את האפשרות שיימצא לה קונה. במציאות כזאת, אינטרנט זהב לא תוכל לעמוד בהתחייבויותיה - וייתכן כי נושיה ישתלטו על בזק בתמורה לחוב

מסתמן כי בזק לא תימכר: היום הוא היום האחרון להגשת הצעות לרכישת השליטה בחברה, אולם צניחת המניה בימים האחרונים מאיימת על התהליך. הירידות החדות הפכו את מחיר המינימום לרכישת החברה ללא ריאלי, ונראה כי בעלת השליטה אינטרנט זהב תסרב למכור את אחזקתה.

- בזק נפלה לשפל של חמש וחצי שנים וגררה את הבורסה לירידות

- קרן יורק מצטרפת למרוץ לפירמידה השברירית של בזק

- בזק צופה "ירידה מהותית בחברות הבנות" - השווי של yes צפוי להיחתך

מנכ"ל אינטרנט זהב ובי־קום דורון תורג'מן. המכירה מסתבכת צילום: עמית שעל

מנכ"ל אינטרנט זהב ובי־קום דורון תורג'מן. המכירה מסתבכת צילום: עמית שעל

שתי קרנות אמריקאיות - יורק וסרצ'לייט - מתענייות בבזק. ל"כלכליסט" נודע כי נציגי יורק נמצאים בארץ ומנהלים שיחות לגיבוש הצעת רכש מול הנהלת החברה. מעורבות יורק במרוץ נחשפה בשבוע שעבר ב"כלכליסט", אז נודע גם כי בקרן מתמחרים את שווי בזק נמוך משמעותית מזה שבו נסחרה. שווי מניות בי־קום, שמחזיקה בשליטה בבזק, צנח מאז השבוע שעבר ב־20% - והדבר מגדיל את הסיכויים שיורק תגיש הצעה ריאלית. סרצ'לייט, שאחד ממנהליה הוא חתנו של רון לאודר, בודקת את רכישת בזק כבר שנה.

גופים רבים עוקבים בעניין אחר תוצאות המכרז, שיפורסמו מחר. אבל הסיכוי שהמכרז יניב בעל שליטה חדש לענקית התקשורת נמוך. אינטרנט זהב, שמחזיקה בשליטה בבזק דרך בי־קום, עשויה ליפול לידיים של נושיה, גופים מוסדיים ופרטיים שמחזיקים בחוב של 700 מיליון שקל, כבר בימים הקרובים, במסגרת הסדר חוב. הסדר כזה יהווה מפלה לבנקים הפועלים, דיסקונט והבינלאומי - הנושים המרכזיים של חברת יורוקום של שאול אלוביץ' שהחזיקה בעבר בשליטה בבזק.

בזק התרסקה אתמול לשווי של פחות מ־9 מיליארד שקל - הנמוך ביותר בחמש וחצי השנים האחרונות. להתרסקות המניה, שאיבדה 22% משוויה בשלושת החודשים האחרונים, יש כמה סיבות: העובדה שהחברה לא תחלק דיבידנדים, שהובילה לגל מכירות מצד משקיעים זרים; והעובדה שאין לה בעל שליטה, מאז שאלוביץ' איבד את השליטה. בנוסף, יו"ר בזק שלמה רודב לא מצליח להעלות את הספינה לחוף מבטחים - והירידה בשווי המניה מיוחסת גם לניהול שלו.

הצלילה במניה היא התפתחות דרמטית בכל הנוגע לשליטה בבזק. כיום מחזיקים בחברה בפועל הפועלים, דיסקונט והבינלאומי, שבמסגרת ההלוואה שנתנו לאלוביץ' החזיקו בשעבוד על 55% מניות אינטרנט זהב, שמחזיקה ב־65% ממניות חברת בי־קום, שבתורה מחזיקה ב־26% ממניות בזק, המקנים לה את השליטה בה. הבנקים מינו חמישה נציגים בדירקטוריון אינטרנט זהב - וזו החליטה למכור את מניות בי־קום.

דורון תורג'מן, המשמש כמנכ"ל אינטרנט זהב ובי־קום, מנהל את הליך המכירה.

רק לפני חצי שנה דחו הבנקים ואינטרנט זהב הצעות לרכישת המניות ב־730 מיליון שקל. אתמול, בי־קום צנחה לשווי של 574 מיליון שקל, כך ש־65% מהמניות שבידי אינטרנט זהב שווים בבורסה 373 מיליון שקל בלבד. בעסקאות מסוג זה מקובל לשלם פרמיית שליטה של 30%‑40%, כך שניתן להעריך את השווי הריאלי של המניות ב־500 מיליון שקל.

לאינטרנט זהב יש חוב של 700 מיליון שקל למחזיקי אג"ח בשתי סדרות, חוב שנטו עומד על 590 מיליון שקל. לכן, רק הצעה של 600 מיליון שקל תמורת המניות תאפשר לה להחזיר את החוב במלואו. מדובר ב־31 שקל למניה, עבור מניה שנסגרה אתמול בפחות מ־19 שקל.

עם זאת, אגרות החוב של אינטרנט זהב מגלמות במסחר תספורת של כ־35% לחוב, כך שקיימת אפשרות תיאורטית שמחזיקי האג"ח יסתפקו בהצעה נמוכה יותר. אולם ניסיון העבר מלמד כי נושים מסוג זה לא מוותרים על האפשרות להמיר את החוב למניות ולקחת את החברה לידיהם. במקרה של בזק, זו אפשרות סבירה אם לא יתקבלו הצעות רכש גבוהות מספיק.

כאמור, מדובר בתרחיש סביר, שכן קיים ספק לגבי מידת המחויבות של הקרנות. אלה מנהלות ביניהן משחק סמוי סביב השווי הגבוה ביותר שהן מוכנות לשלם עבור השליטה בבזק.

המפסידים הגדולים מההתפתחויות הם הפועלים, דיסקונט והבינלאומי. רק לפני שנה הם עמדו למכור את השליטה באינטרנט זהב לנתי סיידוף, אולם העסקה לא הבשילה. כמה חודשים לאחר מכן, הבנקים הזרימו לאינטרנט זהב 100 מיליון שקל כדי לאפשר לה לעמוד בפירעון חובותיה. השקעה זו עומדת לרדת לטמיון, כמו גם השעבוד על מניות אינטרנט זהב, בשל האפשרות שמחזיקי האג"ח יבשקו מבית המשפט להעביר לידיהם את המניות של בי־קום - ובכך גם את השליטה בבזק.

ביום חמישי הקרוב תתקיים אסיפה של מחזיקי האג"ח של אינטרנט זהב, שבה הם אמורים לקבל עדכונים על ההצעות שהתקבלו במכרז. את האסיפה יזם תורג'מן, מתוך ביטחון שיחזיק בידיו הצעות מחייבות. אלא שההערכות הן שההצעות שיוגשו לא יהיו מחייבות - ואז יצטרכו הנושים להחליט אם להעניק לחברה עוד זמן למכור את המניות או לנסות להשתלט על התהליך.