בלעדי לכלכליסט

המוסדיים שנכנסים למרוץ על אפריקה נכסים יוצאים לאור

הקבוצה המתגבשת סביב מגה אור לרכישת החברה כוללת את הפניקס, שאף מעוניינת להשקיע 167 מיליון שקל מכספי העמיתים שלה, מיטב דש, פסגות ומור שרוצים לרכוש 56% מהמניות. ישראל קנדה מצטרפת לקרב על אפריקה מגורים

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

קבוצת המוסדיים שמצטרפת למגה אור וביג לרכישת אפריקה נכסים נחשפת. הקבוצה כוללת את הפניקס, כלל ביטוח, מיטב דש, פסגות, הראל ומור.

- פרשקובסקי, הגינדים ואאורה מתחרים על אפריקה מגורים

- מגה אור מארגנת קבוצת משקיעים לרכישת השליטה באפריקה נכסים

- כשל הגישור בין מוטי בן־משה לאפריקה

ההצעה הוגשה ביום חמישי בערב לנציגות המחזיקים בראשות הרמטיק ופורסמה בדיווח לבורסה, ללא פירוט המחזיקים המוסדיים. לפי ההצעה, ימכרו המחזיקים 15.93 מיליון מניות (55.93%) ממניות אפריקה נכסים תמורת 1.37 מיליארד שקל במזומן. חלופה אחרת היא מכירה של המניות המשועבדות בלבד של החברה למחזיקים - 50.9% מהמניות תמורת 1.248 מיליארד שקל. קבוצת הרוכשים מיוצגת ע"י עו"ד עדי פיגל.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

ההצעה תהיה בתוקף עד ל־3 במרץ, כלומר לשבועיים, ועד אז אמורה הנציגות לכנס אסיפה של המחזיקים להחליט אם לקבל אותה.

גופים כמו מליסרון שמעוניינת ברכישת אפריקה נכסים, ממתינים להחלטת השופט איתן אורנשטיין בדיון לגבי אפריקה שיתקיים מחר (ב') בבית המשפט. נושא הדיון הוא אמנם הפיקדון של 90 מיליון שקל של מוטי בן־משה לרכישת החברה, אולם ההצעה של מגה אור וביג תובא בפניו והוא יידרש גם אליה.

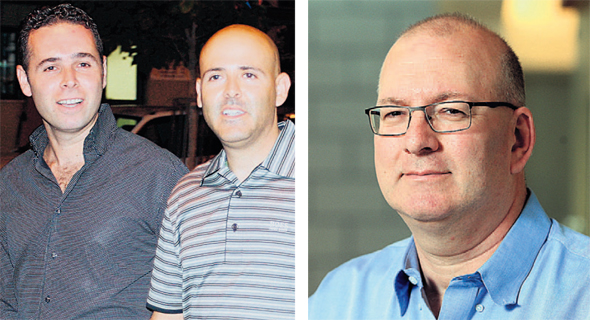

מימין: מנכ"ל מגה אור איתמר רגב; אסי טוכמאייר וברק רוזן, בעלי ישראל קנדה צילומים: אלירן אביטל, אוראל כהן

מימין: מנכ"ל מגה אור איתמר רגב; אסי טוכמאייר וברק רוזן, בעלי ישראל קנדה צילומים: אלירן אביטל, אוראל כהן

מגה אור תציל למוטי בן־משה את הפיקדון?

סימני השאלה הם האם אורנשטיין יאפשר למחזיקים לרוץ עם ההצעה, ומה תהיה עמדתו של בן־משה לגביה. בן־משה מעוניין להחזיר לעצמו את הפיקדון, וההצעה יכולה לשחק לידיו בהקשר הזה, משום שהיא קרובה להיקף ההצעה שלו.

בן־משה הציע בהצעה הראשונה שלו לשלם 1.29 מיליארד שקל עבור השליטה באפריקה נכסים, ו־130 מיליון שקל נוספים באופציות. במהלך הגישור מול המחזיקים לפני שבועיים הגיש בן־משה הצעה נמוכה יותר שלא פורטה עדיין. עם זאת, המחזיקים מעוניינים להעלות את ההצעה של מגה אור וביג וצפויים להיכנס למשא ומתן על שיפור שלה לפחות על רמה של 1.4 מיליארד שקל.

רשימת מניות השליטה באפריקה נכסים שאותם מבקשת הקבוצה לרכוש מתחלקים באופן הבא:

ביג ומגה אור הן הגדולות ביותר בקבוצה וכל אחת מהן מבקשת לרכוש 3.7 מיליון מניות, כ־13% ממניות החברה, בהשקעה של 318 מיליון שקל כל אחת. הפניקס מבקשת לרכוש 1.95 מיליון מניות מכספי העמיתים ו־368 אלף מניות מכספי הנוסטרו. בחלק העמיתים מדובר ב־6.84% ממניות החברה, בהשקעה של 167 מיליון שקל, ואילו מכספי הנוסטרו ב־31 מיליון שקל (1.2%).

כלל ביטוח היא המוסדי השני בגודלו. כלל מבקשת לרכוש 266.5 אלף מניות ב־29 מיליון שקל מכספי הנוסטרו, וכן 1.143 מיליון מניות מכספי המבוטחים בהיקף של 98 מיליון שקל (4%). מיטב דש ירכוש 1.156 מיליון מניות בהשקעה של כ־99 מיליון שקל מכספי הגמל.

רוכשת משמעותית נוספת היא קרן נוקד של רועי ורמוס, שהקרנות שלה רוכשות בהצעה 1.1 מיליון מניות (3.85%) בהשקעה של 94.5 מיליון שקל. הראל השקיעה 3.9 מיליון שקל ברכישת 45.6 אלף מניות מכספי הנוסטרו, ו־75.5 מיליון שקל מכספי תעודת הסל עמיתי הראל חיסכון ארוך טווח באמצעות סל מניות ישראל ברכישת 880 אלף מניות (3%). פסגות מבקש לרכוש בהצעה 578 אלף מניות (2%) ב־50 מיליון שקל, ואת הרשימה סוגר מור, שקרנות הנאמנות שלו מבקשות לרכוש 231 אלף מניות (0.8%) תמורת כ־20 מיליון שקל.

אף שההצעה אטרקטיבית מאוד בשל היותה מהירה ובמזומן, הרי שהיא עדיין מתחת לשווי השוק של אפריקה נכסים שמנייתה נסחרת ב־10% יותר במחיר של 93 שקל למניה. משום שכך, ישנה אפשרות ריאלית שגוף אחד נוסף לפחות יגיש הצעה גבוהה יותר ואז היא תהיה תלויה במידת היקף המזומן שבה.

במקביל מתפתח מאבק על רכישת אפריקה מגורים לקראת פתיחת חדרי המידע היום. ל"כלכליסט" נודע כי לגינדי אחזקות, אאורה ופרשקובסקי מצטרפת למאבק על רכישת החברה גם ישראל קנדה שבשליטת ברק רוזן ואסי טוכמאייר.