ניתוח כלכליסט

מדוע מניית מור השקעות עולה למרות שהרווח יורד בהתמדה?

הרווח התפעולי של בית ההשקעות ירד בחמשת הרבעונים האחרונים, אך מאז שהונפק מנייתו עלתה יותר מהמתחרים. הסיבה: היקף הנכסים המנוהלים בקרנות הנאמנות חזר לצמוח ומור השקעות נכנס גם לתחום הגמל החביב על המשקיעים בשל יציבותו

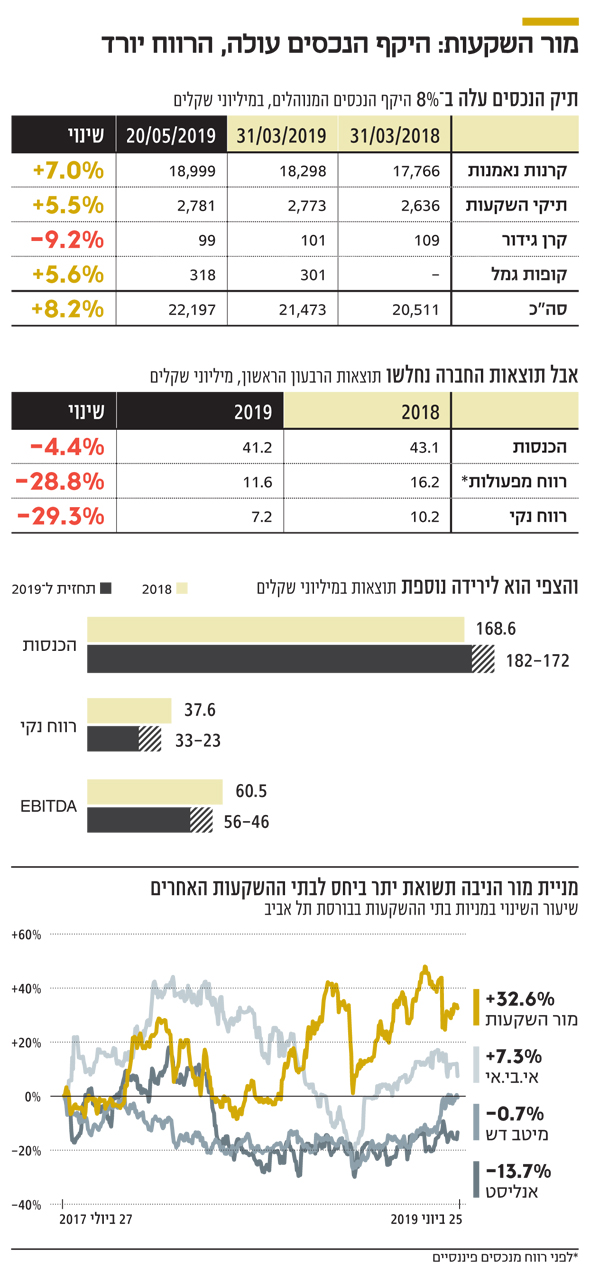

בשנתיים שחלפו מאז הונפק מור השקעות, מניבה מניית בית ההשקעות תשואת יתר לעומת המתחרים. מאז יולי 2017 מניית מור השקעות טיפסה ב־32.6%, בשעה שהמניה של בית ההשקעות אי.בי.אי עלתה ב־7.3%, זאת של מיטב דש דרכה במקום, והמניה של בית ההשקעות הוותיק אנליסט איבדה -13.7% מערכה.

- מור יוצא לקרב בלידר, השולטת בעקיפין בילין לפידות: 'חלקו מניות אטראו כדיבידנד בעין'

- בפסגות בונים על ההנפקה של אלטשולר

- עלייה קלה ברווחי מור השקעות - יחלק אופציות ל-54 מתוך 66 עובדיו

העלייה בשווי השוק של מור בולטת במיוחד על רקע העובדה שהרווח התפעולי של בית ההשקעות נמצא במגמת ירידה במשך חמישה רבעונים ברציפות. הרווח התפעולי של מור השקעות הגיע ברבעון הרביעי של 2017 לשיא של 17 מיליון שקל, ומאז הוא מתכווץ מדי רבעון בהתמדה, עד לסכום של 11.6 מיליון שקל בלבד ברבעון הראשון של 2019.

גם התחזית שהנהלת מור השקעות ניפקה ל־2019 מלמדת על ציפיות לצמיחה בהכנסות לצד שחיקה ברווח. לפי התחזית של הנהלת בית ההשקעות, ההכנסות של מור ב־2019 צפויות לצמוח ולהסתכם בטווח של 182־172 מיליון שקל, עלייה של 5% בהשוואה לאשתקד, בעוד הרווח הנקי של החברה צפוי להתכווץ ולעמוד בטווח של 33־23 מיליון שקל, ירידה של 25% לעומת 2018.

עקב אכילס

התוצאות של מור השקעות שבשליטת יוסי לוי נשענות בעיקר על תחום פעילות אחד — קרנות נאמנות. היקף הנכסים המנוהלים על ידי מור עומד כיום על 22.2 מיליארד שקל, כאשר קרנות הנאמנות אחראיות על 86% מנכסים אלו. החשיפה הגבוהה של מור לתחום קרנות הנאמנות באה לידי ביטוי בכך שב־2018 פעילות זאת היתה אחראית על 93% מההכנסות של בית ההשקעות.

הבעיה היא התדירות הגבוהה שבה המשקיעים ויועצי ההשקעות "מדלגים" בין הקרנות, שהופכת את הענף לתנודתי ביותר. באותה מהירות שבה בתי ההשקעות מגייסים מיליארדים לקרנות הנאמנות שבניהולם, כך הם גם סופגים פדיונות. כמאמר השיר "מחכים למשיח" — מה שבא בקלות באותה הקלות ייעלם.

מור השקעות סיים את 2018 עם ירידה של 9% בהיקף הנכסים בקרנות הנאמנות שבניהולו, וזאת על רקע המגמה השלילית שאפיינה את השווקים. ההשלכות לא איחרו להגיע, וכבר בתוצאות הרבעון הראשון של 2019 הציג מור ירידה של 11% בהכנסות מניהול קרנות נאמנות והרווח של המגזר צנח ב־20%. הירידה ברווחיות של תחום קרנות הנאמנות חדה יותר בהשוואה לשחיקה בהכנסות של הפעילות (11%־) בעיקר בשל השינוי בתמהיל הנכסים המנוהלים. בתקופות של ירידות שערים משקיעים נוטים להסיט כספים מקרנות מנייתיות שמניבות דמי ניהול גבוהים לקרנות סולידיות שהרווחיות בהן נמוכה יותר.

מתחילת 2019 היקף הנכסים המנוהלים בקרנות הנאמנות של בית ההשקעות חזר לצמוח, ובסוף מאי הוא הגיע לשיא של 19 מיליארד שקל. כפי הנראה, בעלי המניות במור השקעות שואבים מכך עידוד ומצפים לראות צמיחה מחודשת גם ברווחי החברה. הרי עקב אכילס של מור השקעות הוא גם הנכס הכי גדול של בית ההשקעות.

דייג אוהב דגים?

כמו הדייג מהמערכון של "הגשש החיוור" שאוהב דגים ולמרות זאת הוא מוציא אותם מהמים, כך גם בתי השקעות אוהבים את שוק ההון, אבל לא חוסכים במאמצים כדי להרחיב את תחומי הפעילות שלהם, תוך ביסוס תחומי פעילות שמושפעים פחות מהתנודתיות בשוק ההון.

מלבד תחום קרנות הנאמנות מור פועל גם בתחום ניהול תיקי ההשקעות ששומר על יציבות בהיקף הנכסים, בהכנסות וברווחיות, אלא שמדובר בהיקפים לא משמעותיים ביחס לפעילות בית ההשקעות. בנוסף לכך, למור יש קרן גידור, אולם היקף הנכסים שבה זניח ומסתכם ב־100 מיליון שקל בלבד, פחות מ־0.5% מהיקף הנכסים של בית ההשקעות.

בחודשים האחרונים מור נכנס לשתי פעילויות חדשות שעשויות להקטין את התנודתיות בהיקף הנכסים המנוהלים של בית ההשקעות ולהפחית את התלות של החברה בתחום ניהול קרנות הנאמנות. בינואר השנה מור נכנס לתחום פעילות חדש — ברוקראז' בניירות ערך זרים. תחום זה הניב למור כבר ברבעון הראשון של פעילותו הכנסות של 2.1 מיליון שקל מעסקאות ברוקראז', שהיוו 5.1% מהכנסות בית ההשקעות ברבעון. לפני כשבועיים נחשף ב"כלכליסט" שבית ההשקעות מור מרחיב את פעילות הברוקראז' החדשה.

מוקדם יותר, במהלך הרבעון השלישי של 2018, מור נכנס לתחום ניהול קופות הגמל, ומינה לתפקיד מנכ"ל פעילות הגמל את אור קרן שניהל בשבע השנים האחרונות את חברת קרנות הנאמנות של ילין לפידות. מאז היקף הנכסים של מור בתחום הגמל גדל בהדרגה, אולם הוא עדיין נמוך ובסוף מאי הוא הסתכם ב־318 מיליון שקל בלבד. עד שתחום הגמל יגיע למסה קריטית, הפעילות החדשה תמשיך להסב למור הפסדים. ברבעון הראשון של 2019 מור הציג הפסד של 1.6 מיליון שקל במגזר "אחרים" שכולל את פעילות הגמל, בהשוואה לרווח של 129 אלף שקל שנרשם ברבעון המקביל, שבו פעילות הגמל עדיין לא הושקה.

אם לשפוט על פי המניה של מור השקעות, נראה שהמשקיעים מעדיפים את ההפסדים הזמניים מפעילות הגמל המאופיינת ביציבות יחסית, על הרווחים התנודתיים של תחום קרנות הנאמנות.

תשואת דיבידנד

לפי תחזית ההנהלה, בתרחיש האופטימי הרווח הנקי של מור ב־2019 יהיה נמוך ב־12% מהרווח הנקי אשתקד, ולפי הרף הנמוך של התחזית הרווח הנקי יתכווץ ב־39%. למרות זאת, בעלי המניות של מור עשויים ליהנות מתשואת דיבידנד שנתית גבוהה.

לפי מדיניות הדיבידנד שאומצה על ידי הדירקטוריון ביולי 2017, מור יחלק לפחות 80% מרווחיו השוטפים הראויים לחלוקה. בפועל, למעט מקרה אחד, מור חילק 100% מרווחיו השוטפים. מור נהנה מעודף מזומנים של 51.6 מיליון שקל (בנטרול דיבידנדים שחולקו באפריל וביוני השנה), כך שבשלב זה סביר להניח שמדיניות חלוקת הדיבידנד של מור לא תשתנה.

אם הרווח הנקי של מור בסוף השנה יעמוד על הטווח התחתון של התחזית ומור יבחר לחלק רק 80% ממנו כדיבידנד, בעלי המניות ייהנו מתשואת דיבידנד של 6%. אם התרחיש האופטימי יתממש והרווח הנקי של מור יהיה בטווח העליון של התחזית והחברה תחלק את כולו כדיבידנד, בעלי המניות של בית ההשקעות צפויים ליהנות מתשואת דיבידנד שנושקת ל־10%.

כך או אחרת, בטווח הקצר והבינוני התוצאות של מור השקעות יושפעו ישירות מהתנודתיות בשוק ההון, וכפועל יוצא מכך מהשינויים בהיקף הנכסים המנוהלים בתחום ניהול קרנות הנאמנות. לעומת זאת, המניה של בית ההשקעות תושפע גם מקצב צמיחת פעילות הגמל החדשה, שהיום מסבה הפסדים, ובעתיד מצופה ממנה שתניב רווחים, ולא פחות חשוב מכך, לספק יציבות.

המנכ"ל ומבעלי השליטה במור השקעות יוסי לוי צילום: בועז צרפתי

המנכ"ל ומבעלי השליטה במור השקעות יוסי לוי צילום: בועז צרפתי