בדיקת כלכליסט

תל אביב מסבירה פנים: האם ארבעה משקיעים זרים בדרך לעשות סיבוב של 40% בתוך שנה?

הבורסה רוצה להנפיק את עצמה לפי שווי של 700 מיליון שקל, פרמיה גבוהה לקרנות שנכנסו להשקעה ב־2018; התשקיף מזהיר מפני משקולת ועד העובדים ומפני הרגולציה שתרתיע משקיעים. אחוזת בית לא פוסלת ייקור עמלות ורואה בהשקעת החסר של הישראלים במניות מנוע צמיחה. ההנהלה תגזור קופון של 7.2 מיליון שקל

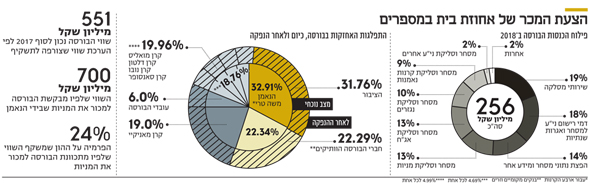

הבורסה לניירות ערך בניהולו של איתי בן זאב פרסמה אתמול תשקיף שבמסגרתו נחשף כי בכוונתה למכור במסגרת הצעת מכר 31.7% ממניותיה שנרכשו על ידי ארבע קרנות זרות – לפי שווי של 700 מיליון שקל. הערכת שווי שצורפה לתשקיף, שבוצעה על ידי Pwc, מעניקה לבורסה שווי של 551 מיליון שקל נכון לסוף 2017.

ההון העצמי של הבורסה נכון לסוף הרבעון הראשון של 2019 עמד על 563 מיליון שקל, כך ששווי של 700 מיליון שקל מהווה פרמיה של 24% על ההון, שגם גדל במהלך הרבעון השני אם כי בהיקף לא ידוע. עם זאת, אינדיקציה לשוויה הוגן הנוכחי של הבורסה ניתן למצוא באחד הביאורים לדו"חות, שבהם מחושב שווי האופציות לבן זאב. לפי ביאור זה שווי המניה בעת ההענקה למנכ"ל עמד על 6.36 שקלים, ששיקף לבורסה שווי של 636 מיליון שקל וזאת בהתאם להערכת השווי.

- ועד עובדי הבורסה התפטר: "אין לנו גיבוי מההסתדרות"

- הנפקת הבורסה הציתה קרב בין גואטה לבן זאב

- אחרי עיכוב של חצי שנה: הבורסה בת"א יוצאת להנפקה

איתי בן זאב. אופציות בשווי 2.7 מיליון שקל צילום: בלומברג

איתי בן זאב. אופציות בשווי 2.7 מיליון שקל צילום: בלומברג

באוגוסט 2018, לאחר שקרן ההשקעות האוסטרלית מאניקיי רכשה מידי הבנקים כ־20% ממניות הבורסה בתל אביב, התקשרה הבורסה עם 4 משקיעים נוספים - סאנסופר, נובו, דלטון ומואליס שרכשו 12.93% ממניותיה, כל אחד, תמורת 5 שקלים למניה ובסך הכל שילמו 64.6 מיליון שקל. מתוך המניות שרכשו הועברו לידי כל אחד מהרוכשים 4.69% מהון המניות והיתרה, בהיקף של 8.23%, הועברה לידי הנאמן משה טרי. כעת, לאחר ההנפקה, יעביר טרי לכל אחד מהמשקיעים עוד 1.2% מהמניות כך שיחזיקו כל אחד 4.99% ממניות הבורסה.

הנתח של הבורסה בפרמיה

עבור משקיעים אלה הנפקה מוצלחת תהיה בבחינת סיבוב מהיר על ההשקעה שכן מחיר הצעת המכר עומד על מינימום של 5.51 שקלים למניה - 10% יותר מהמחיר ששילמו. אך בבורסה השאיפה היא לקבל 7 שקלים למניה - פרמיה של 40% למול המחיר ששילמו המשקיעים.אם המחיר בהנפקה יעלה על 5.51 שקלים אז הבורסה והמשקיעים יחלקו ביניהם את התמורה העודפת בחלקים שווים.

הצעת המכר שמבצעת הבורסה אינה הצעה אחידה ולכן היא חייבת בחיתום - בנק ג'פריס, שמוביל את ההנפקה, יבטיח את ההצעה בחיתום של 25% מניירות הערך המוצעים למכירה. הבורסה תוכל למכור עד 30% מהמניות הנמכרות לציבור הרחב ובלבד שהמכירה למי שאינו משקיע מוסדי תיעשה באותו מחיר שיוקצו בו הניירות למוסדיים.

במהלך 2018 הסתכמו הכנסות הבורסה מפעילויות מסחר וסליקה ומפעילויות נוספות כמו הפצת מידע ואגרות ב־256 מיליון שקל והתפלגו באופן הבא: 19% שירותי מסלקה (מחברי הבורסה), 18% דמי רישום למסחר ואגרות, 14% הפצת נתוני מסחר ועוד 47% הכנסות ממסחר וסליקה (13% מניות, 13% אג"ח, 9% קרנות נאמנות, 10% נגזרים, ועוד 2% הכנסות אחרות. הבורסה סיימה את 2018 עם רווח לפני הכנסות מימון נטו של 113 מיליון שקל לעומת הפסד של 11.1 מיליון שקל ב־2017 ורווח של 6.5 מיליון שקל ב־2016. את הרבעון הראשון של 2019 סיימה עם רווח לפני הכנסות מימון נטו של 2.89 מיליון שקל.

ארבעת היעדים המרכזיים

הבורסה מסמנת לה ארבעה יעדים מרכזיים - הגדלת הסחירות והנזילות; שיפור בין מרכיבי המשק הישראלי לבין השתקפותו בבורסה - ובמילים אחרות הבאות יותר חברות תעשייתיות לבורסה על חשבון הבנקים והנדל"ן ובמיוחד החברות הדואליות שנסחרות בחו"ל ששולטות היום במדדי הבורסאים המובילים; החדרת מוצרים ושירותים משלימים לפעילות הליבה; והמשך שיפור התשתיות, התהליכים, והיעילות התפעולית של מערכי החברה. רק כדי לסבר את האוזן, נכון לסוף יוני נסחרו בבורסה 564 חברות עם שווי שוק כולל (מניות והמירים) של 767 מיליארד שקל ושל 352 מיליארד שקל לחברות אג"ח, שריכזו מתחילת השנה מחזור מסחר יומי ממוצע של 1.2 מיליארד שקל ושל 3.5 מיליארד שקל, בהתאמה.

בנוסף על ארבעת היעדים הבורסה אף רומזת בתשקיף על חידוש המחשבה לשינוי שעות המסחר כאשר "קיומה של אפשרות למסחר רציף לאורך חלק גדול מהיממה – בעיקר לעומת ארה"ב, בשל הבדלי השעות". בעבר נבחנה האפשרות להתחיל לסחור ביום שישי ולבטל את המסחר ביום ראשון, זאת כדי להתאים את המסחר לחו"ל ולצורך הנעת חברות לבצע רישום כפול בבורסה המקומית נדרשת. הבורסה מציינת הקלות נדרשות נוספות כמו הקלה ברגולציה על תאגידים מדווחים בישראל.

אין זה סוד שהבורסה הישראלית מתייבשת, ומחזורי המסחר בדעיכה. כדי להתמודד עם זה הבורסה מציגה את התוכנית הבאה — הקלת כניסת חברי בורסה חדשים, מקומיים וזרים; ביצוע פעולות שיווק להגדלת מודעות הציבור להשקעה בבורסה; משיכת שחקני שוק חדשים דרך שיתופי פעולה ביחס למוצרים חדשים; שדרוג תשתיות המסחר למשיכת שחקני שוק, במיוחד בתחום המסחר הממוחשב (אלגו טריידינג); השלמת פיתוח של מאגר השאלות ני"ע מרכזי שיעודד תחרות בתחום.

העובדים כגורם סיכון

עם זאת, הבורסה מזהירה כי תכניותיה להגדיל את היקפי המסחר, בין היתר דרך עידוד חברות להנפיק בבורסה, עלולות שלא להתממש או לא להצליח, ומזהירה כי התעצמות התחרות, לרבות שחיקת מחירים מצידם של שחקנים בינלאומיים עלולה לפגוע במעמדה התחרות. גורם סיכון משמעותי נוסף שהבורסה מכלילה בתשקיף הם העובדים שלה כשהבורסה מציינת כי במקרה של סכסוכי עבודה הם עלולים לנקוט בשביתה או בעיצומים שעלולים לפגוע בפעילותה.

הבורסה מדגישה את המשקולת שהיא נושאת בדמות הסכם קיבוצי עם העובדים שלה, ומבהירה כי הם מאוגדים תחת הסכם זה לאורך שנים. מתכונת העסקה זו לדברי הבורסה, מגדילה את הסיכון לשביתה מלאה או חלקית של העובדים במצבים של סכסוכי עבודה, ומגבילה את הגמישות הניהולית של הבורסה כמו, למשל, התאמת מבנה והיקף הוצאות השכר לשינויים בהכנסותיה. המשמעות היא שכדי שהבורסה תגדיל את הכנסותיה היא תאלץ לייקר עמלות או להרחיב את מקורות ההכנסה, שכן התייעלות אמיתית לא נראית בעתיד הקרוב. ואכן, עובדי הבורסה נמצאים בימים אלו בסכסוך עבודה מולה, דבר שעלול להעיב על הצלחת ההנפקה. גורם סיכון נוסף שמציגה הבורסה הם פעולות צבאיות ואיומי טרור שעלולים להשפיע לרעה על תנאי המשק ועל שוק ההון.

האם הבורסה תייקר עמלות?

שאלת השאלות היא כמובן אם האיומים של הבנקים, שנאלצו להיפרד מהשליטה בבורסה, יתממשו. אלה טענו לכל אורך הדרך כי הבורסה תתחיל לייקר עמלות לחבריה – וכפועל יוצא לציבור הרחב – כאשר תהפוך לחברה הפועלת למטרות רווח. הבורסה מציינת בתשקיף כי היא גובה מחבריה עמלות מסחר וסליקה על קניה ומכירה של ניירות ערך וכן גובה עמלות ואגרות שונות מהחברות המנפיקות.

בנוסף, הבורסה גובה תשלומים ממפיצי מידע (כמו בלומברג) בגין המידע המופץ על ידם. כך, למשל, ברבעון הראשון של 2019 עמלות המסחר והסליקה הסתכמו ב־32.7 מיליון שקל (49% מסך ההכנסות); עוד 11.3 מיליון שקל דמי רישום ובדיקה (17%); 11.7 מיליון שקל דמי מסלקה (18%); 9 מיליון שקל בגין הפצת מידע (14%); ו־1.5 מיליון שקל (2%) עבור הכנסות אחרות. שלושת הלקוחות הגדולים שלה הם חברי בורסה (כולם בנקים), ששילמו לה ב־2018 קצת יותר מ־40% מההכנסות שלה.

הבורסה לא מתייחסת ישירות לאפשרות של ייקור תעריפים אך לדבריה היא "תמשיך לבחון את תעריפון הבורסה ועדכונו בהתאם לנסיבות המשתנות וצרכי השוק, ולקבוע תמריצים במטרה לעודד שחקני שוק להגדיל את פעילותם במסחר, לרבות בדרך של קביעת תעריפים על בסיס סוג הפקודות והיקף הפעילות".

מיזוגים, רכישות ואיומים

גורם סיכון נוסף שעלול להשפיע לרעה על הצלחתה בעתיד, מוגדר בתשקיף כעודף הרגולציה. בכך הבורסה מתייחסת לאפשרות של הקמת בורסה משנית בישראל שתתמחה במסחר בחברות הייטק, מהלך שמקודם על ידי משרדי האוצר והמשפטים, כאשר רשות ני"ע לא מביעה עמדה בנושא. "להערכת הבורסה קיים לה יתרון מול המתחרים הקיימים והפוטנציאליים כפלטפורמה לגיוס הון וחוב וכחלופה יחידה בישראל המאפשרת גישה למסחר בבורסה. עם זאת, הבורסה רואה איום תחרותי פוטנציאלי שנובע מהליכי גלובליזציה מואצים ומהשתתפות ישירה של משקיעים במסחר מחוץ לבורסה בישראל", נאמר בתשקיף. אחת הדרכים של הבורסה להתמודדות עם איום ההשקעות האלטרנטיבי היא קידום מהלכים למימון תשתיות ועסקים קטנים דרך הנפקות בבורסה. איומים תחרותיים נוספים הן קרנות ההשקעה הפרטיות, חברות אחזקה וחברות רב־לאומיות המעוניינות להשקיע בחברות ישראליות ומציבות להן תחליף להשקעה ציבורית. הבורסה מציינת שהיא תפעל לעידוד הפעילות בשוק הנגזרים (אופציות) על דרך הרחבת ערוצי ההפצה שלהם בישראל.

הנפקת חברות ממשלתיות

הבורסה מציינת, למשל, כי היא פועלת מול הממשלה לעודד הנפקה של חברות ממשלתיות וזאת על בסיס החלטת ממשלה מ־2014 כי תעודד כמה חברות ממשלתיות להנפיק לציבור 49%-20% מההון המונפק שלהן. בהערת שוליים מציינת הבורסה כי "לתאריך התשקיף החלטת הממשלה האמורה לא יושמה ואולם למיטב ידיעת הבורסה משרד האוצר מקדם הנפקה כאמור".

לפי התשקיף, שיעור ההשקעה של הציבור בישראל במניות – מתוך סך הנכסים הפיננסיים – נמוך באופן היסטורי לעומת השקעות הציבור במדינות מפותחות אחרות. כך, למשל, ב־2017 שיעור ההשקעה בישראל על 14% לעומת 18.8% באוסטרליה, 22.8% בצרפת, 23.2% בנורבגיה, 25% בבריטניה ו־35.4% בארה"ב - מה שכמובן מעיד על פוטנציאל גדול להכניס את הציבור לשוק המקומי. להערכת הבורסה שיעור ההשקעות הנמוך של הציבור בישראל נובע מתפיסה פחות מושכלת בכל הנוגע להשקעות במניות והעדפת השקעות בנדל"ן ומשיעור מס רווחי הון בישראל שגבוה יותר ממדינות מפותחות רבות. הבורסה מבהירה כי תמשיך לפנות לציבור הישראלי באמצעות מדיה מסורתית ודיגיטלית כדי לשפר את מיצובה בציבור הרחב ואף חושפת כי "נבחנת אפשרות לשיתוף פעולה עם גוף מדיה דיגיטלי גדול".

המנהלים ירוויחו מההנפקה

גם בכירי הבורסה צפויים ליהנות מהנפקתה. כבר בסוף מרץ החליט הדירקטוריון על הענקת אופציות לנושאי המשרה הכפופים למנכ"ל בהיקף כולל של 3.85% ממניות החברה. עלות ההטבה לנושאי המשרה עומדת על 4.5 מיליון שקל. בין הנהנים יהיו חברי ההנהלה חני שטרית בך, רובי גולדנברג ושריה אורגד. גם בן זאב קיבל, כאמור, מענק אופציות למניות בהיקף של 3.92% מהבורסה בדילול מלא ובמחיר מימוש גבוה של 12 שקל. המנכ"ל יהיה זכאי לממש את האופציות בין 60 חודשים ל־84 חודשים החל ממועד ההנפקה ביולי. עלות ההטבה 2.7 מיליון שקל. בנוסף, בן זאב קיבל לאחרונה מהבורסה הלוואה של 3.5 מיליון שקל שתהפוך למענק אם יתמיד בעבודתו למשך 5 שנים.

הבורסה מתייחסת גם למדיניות הדיבידנד שלה. עד יולי 2018, לפי מבנה הבורסה הישן שלפני הפרטתה, לא היה באפשרותה לחלק דיבידנדים כאשר ברשותה יתרת עודפים לחלוקה של 529 מיליון שקל. במרץ האחרון אישר דירקטוריון הבורסה מדיניות חלוקת דיבידנד לשנים 2022-2019 בהיקף של 30%־50% מהרווח הנקי השנתי מפעילות שוטפת.

עד 100 מיליון פקודות ביום

אחת השאלות שהבורסה נוגעת בהן בתשקיף היא היכולת של מערכות המיחשוב שלה להתמודד עם היקפי הפעילות שלהם היא מכוונת. רק לפני 3 שנים בחנה הבורסה לרכוש מערכת מסחר חדשה מבורסת נאסד"ק, מהלך שלבסוף טורפד על ידי ועד העובדים. הבורסה אמנם חושפת כי היא אינה שוללת אימוץ טכנולוגיית בלוקצ'יין וזאת על רקע ההתפתחות הטכנולוגית בתחום, אך מבהירה כי יש לה כיום יכולת תפעול של עד 100 מיליון פקודות ליום. גידול מעבר לנתון זה יחייב השקעה מהותית של בתשתיות מסחר. ברבעון הראשון של 2019 עמד ממוצע הפקודות היומי (רצף) על 7 מיליון פקודות – כאשר ביום הפעיל ביותר התקבלו 12 מיליון פקודות. בנוסף, לפי הבורסה, גם אם יחול גידול משמעותי בהיקפי הפעילות קיימות דרכי פעולה חלופיות להתמודד עם הגידול הזה בטרם תידרש השקעה נרחבת בהחלפת תשתיות. הבורסה מעריכה את היקף ההשקעה הנדרשת לשימור המערכות ב־45-40 מיליון שקל בכל שנה עד 2021 למעט ב־2020 שאז הסכום הנדרש יעמוד על 37 מיליון שקל.

המשכון של בנין אחוזת בית

הבורסה מתייחסת גם לנכסים שלה שהמשמעותי שבהם הוא בניין הבורסה ברחוב אחוזת בית שמשתרע על 22,454 מ"ר מתוכם 10 קומות משרדים, אולם אירועים, מרכז כנסים וכן שטחי חניה. קומה אחת מושכרת לטווח בינוני וקומה נוספת פנויה לשימושים עתידיים. העלות המופחתת של הבניין בספרים נכון עמדה נכון לסוף 2017 עמדה על 182.6 מיליון שקל, בסוף 2018 היא עלתה ל־262.4 מיליון שקל ובסוף מרץ השנה היא ירדה ל־261.2 מיליון שקל, זאת לאחר שבסוף 2018 בוטלה הפרשה לירידת ערך שבוצעה ב־2017. העלות המופחתת בספרים של הציוד בסוף 2017, ובכלל זה מערכות המחשוב, מערכות הציוד והריהוט עמדה על 67.1 מיליון שקל, בסוף 2018 היא עמדה על 73.7 מיליון שקל ובסוף מרץ 2019 היא עמדה על 71.1 מיליון שקל. בינואר 2016 משכנה הבורסה את כל זכויותיה בקרקע בניין הבורסה ללא הגבלה לטובת בנק שממנו קיבלה מסגרת אשראי של 50 מיליון שקל שטרם נוצלה.