ניתוח כלכליסט

לא פלא שחברות הנדל"ן המניב פוזלות למלונאות

הגאות במספר התיירים הנוחתים בישראל תורמת לתוצאות של חברות בתי המלון הנסחרות בבורסת תל אביב; מספר הנכנסים זינק בשנה שעברה ב־12% והעלה את התפוסה הממוצעת במלונות לכ־70%; שווי השוק של ישרוטל עלה בשנה שעברה בכ־8%, של מלונות דן בכ־34% ושל פתאל ב־42%; אם לא יהיו השנה הפתעות ביטחוניות, המגמה צפויה להימשך — ומצוקת החדרים תלבה את מדורת הייזום של בתי מלון חדשים

2019 היתה שנת שיא בתיירות הנכנסת לישראל עם 4.9 מיליון מבקרים. מדובר בעלייה של 12% לעומת 2018. מתוך הנתון הזה היו 4.6 מיליון כניסות של תיירים — עלייה של כ־10.5% — והיתר היו מבקרי יום, עלייה של 31%.

- "ישרוטל היא שמורת טבע בשוק המלונאות בישראל"

- לא רק מלונות יוקרה: ישרוטל תקים רשת אכסניות

- ישראל קנדה רוכשת את אחזקות איסתא במלון בהרצליה ב-142 מיליון שקל

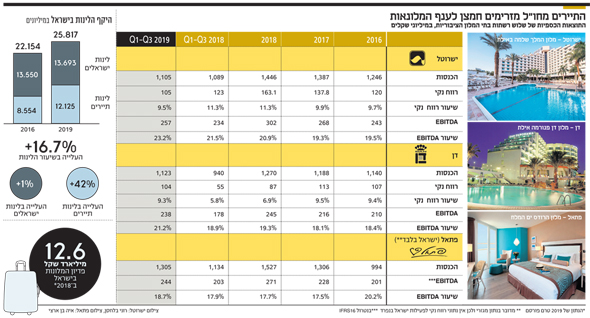

בשנים 2014–2016 לא נרשמה עלייה רציפה במספר כניסות תיירים לישראל, ככל הנראה על רקע אירועים ביטחוניים, אך בשנים האחרונות חל היפוך במגמה. ב־2017 נכנסו לישראל 3.6 מיליון תיירים, עלייה של 25% לעומת 2016, ובשנת 2018 הסתכם מספר התיירים ב־4.1 מיליון, שיפור של 14%. העלייה בכניסות התיירים הובילה גם לשיא בתפוסה במלונות בישראל, שהגיעה ב־2019 לשיעור של 69.5%, זאת לעומת 68% בשנת 2018 ושיעור של 66.6% בשנת 2017. בשנת 2016 עמדו שיעורי התפוסה על 62.4% בלבד.

נתונים אלו משתקפים בנתוני הלינות בישראל. בשנת 2017 חלה צמיחה של 9.6% לרמה של 24.2 מיליון לינות, ב־2018 חלה עלייה נוספת של 3.9% לרמה של 25.2 מיליון לינות, וב־2019 היתה עלייה נוספת של 2.6% לרמה של 25.8 מיליון לינות. בדיקה של הצמיחה במספר הלינות מעלה כי הלינות של הישראלים נותרו בסטגנציה בשנים האחרונות, אך לינות התיירים זינקו באופן משמעותי. מספר לינות התיירים זינק ב־24.4% לרמה של 10.6 מיליון בשנת 2017.

בשנת 2018 חלה עלייה נוספת של 9% בלינות התיירים ל־11.6 מיליון, ובשנת 2019 נרשמה צמיחה של 4.7% בלינות התיירים בישראל לרמה של 12.1 מיליון. נתוני צמיחה אלה תרמו לנתון הפדיונות של בתי המלון, שצמחו ב־2017 בשיעור של 9.6% לרמה של 11.7 מיליארד שקל, לעומת 10.7 מיליארד שקל ב־2016. בשנת 2018 נתון הפדיונות צמח ב־7.8% נוספים והסתכם ב־12.6 מיליארד שקל.

בשוק הישראלי יש כיום כ־55 אלף חדרי בתי מלון בשלוש הרשתות הגדולות שנסחרות בבורסת תל אביב. אלה חולשות יחד על כ־30% מהשוק במונחי חדרים. רשת פתאל מחזיקה ב־8,608 חדרים בישראל — 5,577 מהם בבעלות, 2,615 בשכירות ו־866 במודל ניהול. רשת ישרוטל מחזיקה ב־4,222 חדרים בישראל, ולאחריה רשת מלונות דן עם 3,936 חדרים.

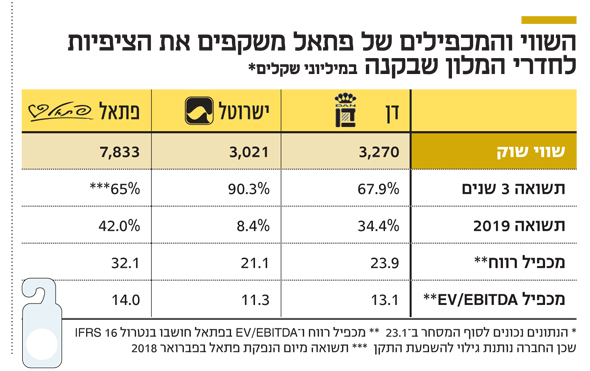

הגאות בענף באה לידי ביטוי בשווי חברות המלונאות הציבוריות. השווי של ישרוטל, שבשליטת משפחת לואיס, עלה בשנה שעברה ב־8.4%, ובשלוש השנים האחרונות המניה זינקה בכ־90%, כלומר כמעט הכפילה את מחירה, ושווי החברה נסק ל־3 מיליארד שקל. מלונות דן, שבשליטת משפחת פדרמן, הוסיפה לערכה כ־34.4% בשנה שעברה וסיכמה עלייה 67.9% בשלוש השנים האחרונות. שווי מלונות דן קרוב לרמת שיא של 3.3 מיליארד שקל, לאחר שנסחרה בתחילת החודש לפי 3.4 מיליארד שקל.

מניית פתאל, שהונפקה רק בפברואר 2018, זינקה בשנה שעברה ב־42%, ומיום ההנפקה רשמה זינוק של 65%. פתאל נסחרת כעת לפי שווי של 7.7 מיליארד שקל. אף שפתאל היא החברה הציבורית החדשה בין השלוש, יש לציין לחיוב את רמת השקיפות הגבוהה שלה מול המשקיעים. בניגוד לשתי המתחרות הוותיקות — דן שהונפקה ב־1982, וישרוטל שהונפקה ב־1995 — אשר מפרסמות רק את הנתונים הנדרשים בחוק, בפתאל מפרסמים באופן שוטף מצגות משקיעים, וכן כוללים בדו"ח הדירקטוריון מידע רב ומפורט.

שיעור אחזקות הציבור במלונות דן עומד על 13.2% בלבד, כאשר בעל מניות פרטי יחיד, יצחק סלע, מחזיק ב־5.3%. לפיכך יתרת המניות הסחירות מסתכמת ב־7.9% בלבד. בישרוטל מחזיק הציבור ב־10%, ואותו יצחק סלע מחזיק גם פה ב־5.7% מהמניות, כך שנותרו רק 4.3% מניות סחירות. שיעור אחזקות הציבור במניית פתאל עומד על 36%.

הגאות בענף הובילה את חברות הנדל"ן ללטוש עיניהן למלונאות. עזריאלי דיווחה באחרונה על הסכם לרכישת מלון הר ציון בירושלים תמורת 275 מיליון שקל, ובמצגת למשקיעים לא הותירה ספק באשר לכוונותיה, ובהן בניית שני בתי מלון — אחד בצמוד לקניון עזריאלי במודיעין, והשני במגדל הספירלה שהיא מקימה בסמוך למרכז עזריאלי בתל אביב. בנוסף, מתכננת הקבוצה רכישה והפעלה של בתי מלון נוספים, הסבת נדל"ן שבבעלותה למלונות, בניית מלונות על קרקעות שבבעלותה, ומיתוגם והפעלתם האפשרית כרשת בתי מלון.

גם חברת הנדל"ן ישראל קנדה החליטה לראשונה להיכנס לתחום המלונאות ולשם כך הקימה ב־2019 זרוע מלונאית עם ראובן אלקס, בעבר מנכ"ל רשת מלונות פתאל ובראון. במסגרת זו חתמה החברה על הסכמים לניהול מלון גלי כנרת בטבריה ומלון סוליי באילת. ישראל קנדה גם מקימה את מלון Play בפרויקט מידטאון בתל אביב. בנוסף, רכשה החברה את הזכויות (67%) במלון פאבליקה בהרצליה מידי איסתא.

פתאל: הגיעה לשווי גבוה משתי המתחרות יחד

פתאל זינקה מאז הונפקה לשווי של קרוב ל־8 מיליארד שקל, יותר משתי מתחרותיה יחדיו. החברה הונפקה בפברואר 2018 לפי שווי של 4.5 מיליארד שקל אחרי הכסף. לרשת, שעיקר פעילותה באירופה ובישראל, יש 41,692 חדרים ו־216 בתי מלון. בישראל יש לה 45 מלונות, 26 מהם בבעלות, 15 בשכירות ו־4 במודל ניהול. סקירה זו בוחנת את פעילות פתאל בישראל, אף כי פעילותה באירופה גדולה יותר.

את תשעת החודשים הראשונים של 2019 סיכמה פתאל עם צמיחה של 15% בהכנסות מפעילות בישראל ל־1.3 מיליארד שקל לעומת 1.13 מיליארד שקל בתקופה המקבילה. הרווח התפעולי צמח ב־24% והסתכם ב־181 מיליון שקל (שיעור רווח תפעולי 13.9%) מול 146 מיליון שקל (שיעור רווח תפעולי 12.9%) בתקופה המקבילה. ה־EBITDA (בנטרול IFRS16) בישראל צמח ב־20% ל־244 מיליון שקל (שיעור EBITDA של 18.7%) מול 203 מיליון שקל (שיעור EBITDA של 18%) בתקופה המקבילה.

את 2018 סיכמה פתאל עם זינוק של 17% בהכנסות מישראל ל־1.5 מיליארד שקל לעומת 1.3 מיליארד שקל ב־2017. הרווח התפעולי של פעילות פתאל בישראל צמח ב־25% לסכום של 194 מיליון שקל (שיעור רווח תפעולי 12.7%) לעומת 155 מיליון שקל (שיעור רווח תפעולי 11.9%) בתקופה המקבילה. ה־EBITDA ב־2018 צמח ב־19% והסתכם ב־271 מיליון שקל (שיעור EBITDA של 17.7%) לעומת EBITDA של 228 מיליון שקל (שיעור EBITDA 17.5%) בתקופה המקבילה.

ההכנסות של פתאל מנכסים זהים בישראל צמח ב־2018 בשיעור של 12.3% לרמה של 1.45 מיליארד שקל, ה־EBITDA מנכסים זהים בישראל צמח גם הוא ב־12% לרמה של 252 מיליון שקל, אך שיעורי התפוסה בישראל ירדו מ־73% בשנת 2017 לרמה של 72% בשנת 2018, אך זאת לאחר שעלו מרמה של 68% בשנת 2016 לרמה של 73% בשנת 2017.

ישרוטל: בתשעת החודשים ב־2019 מגמת הצמיחה נעצרה

קבוצת ישרוטל מחזיקה, מפעילה ומנהלת 19 בתי מלון בישראל — שמונה מהם באילת — ומספר החדרים שלה 4,222. החברה סיכמה את תשעת החודשים הראשונים של 2019 עם צמיחה של 1% בהכנסות, שהסתכמו ב־1,105 מיליון שקל לעומת התקופה המקבילה. הרווח התפעולי עלה ב־1.2% והסתכם ב־168 מיליון שקל אל מול 166 מיליון שקל. לעומת זאת, הרווח הנקי המיוחס לבעלי המניות צנח בתשעת החודשים הראשונים של השנה שעברה ב־15% והסתכם ב־103.3 מיליון שקל, לעומת 121.5 מיליון שקל בתקופה המקבילה ב־2018. החוב הפיננסי נטו של החברה הסתכם בסוף הרבעון השלישי ב־647 מיליון שקל, וההון העצמי עמד על 1.32 מיליארד שקל.

את 2018 סיכמה ישרוטל עם צמיחה של 4.3% בהכנסות ל־1.44 מיליארד שקל לעומת 1.32 מיליארד שקל ב־2017. עיקר השיפור בהכנסות נבע מפתיחת מלון אוריינט ירושלים ומלון פאבליקה, בניכוי עלויות השיפוץ של מלון מצפה הימים. בנוסף, חלה עלייה במחזור במרבית המלונות. הרווח הגולמי צמח ב־9.3% והסתכם ב־395.7 מיליון שקל (שיעור רווח גולמי 27.4%) זאת אל מול 362 מיליון שקל (שיעור רווח גולמי 26.1%) בשנת 2017. הרווח התפעולי צמח ב־12.3% והסתכם ב־210 מיליון שקל (שיעור רווח תפעולי 14.5%) לעומת 187.2 מיליון שקל (שיעור רווח תפעולי 13.5%) בשנת 2017. ה־EBITDA צמח ב־12.5% לרמה של 302 מיליון שקל (שיעור EBITDA 20.9%) לעומת EBITDA של 268 מיליון שקל (שיעור EBITDA 19.3%) בתקופה המקבילה.

את שורת הרווח הנקי סיכמה ישרוטל ב־2018 עם צמיחה של 18%, בעוד הרווח הנקי המיוחס לבעלי המניות הסתכם ב־161.6 מיליון שקל לעומת רווח נקי של 136.5 מיליון שקל ב־2017. בשנים 2016 ו־2017 זינקה ישרוטל בצורה מרשימה בתוצאותיה, אך לפי תוצאות תשעת החודשים הראשונים של 2019 נראה כי מגמת הצמיחה הנאה נעצרה.

דן: צמיחה בכל הפרמטרים ב־2019

חברת דן היא הבעלים והמפעילה של 14 בתי מלון בישראל ומלון אחד בהודו, עם 4,162 חדרי מלון — 226 מהם בהודו. לדן הון עצמי של 1.15 מיליארד שקל וחוב פיננסי נטו של 726 מיליון שקל. לפני כשנה רכשה הרשת את הזכויות במלונות רימונים של הכשרת הישוב בתמורה ל־225 מיליון שקל. המלונות שנרכשו הם נפטון אילת, מלון רימונים צפת ורימונים המעיין בנצרת, שהוסיפו לרשת 579 חדרים.

מלונות דן הציגה בשלושת הרבעונים הראשונים של 2019 צמיחה נאה בתוצאות. החברה סיכמה את התקופה עם צמיחה של 19.5% בהכנסות ל־1,123 מיליון שקל לעומת 940 מיליון שקל בתקופה המקבילה ב־2018. הרווח הגולמי צמח ב־23% והסתכם ב־380 מיליון שקל (שיעור רווח גולמי 33.8%) לעומת 308 מיליון שקל (שיעור רווח גולמי 32.7%) בתקופה המקבילה. הרווח התפעולי צמח ב־30% לסכום של 149 מיליון שקל (שיעור רווח תפעולי 13.3%) לעומת 114 מיליון שקל (שיעור רווח תפעולי 12.1%) בתקופה המקבילה. הרווח הנקי בתשעת החודשים צמח ב־90% ועמד על 104 מיליון שקל (שיעור רווח נקי 14.4%) אל מול רווח נקי של 55 מיליון שקל (שיעור רווח נקי 8.6%) בתקופה המקבילה.

את 2018 סיכמה חברת דן עם צמיחה של 6.9% בהכנסות ל־1.27 מיליארד שקל — עלייה שנבעה בעיקר ממגמת השיפור בלינות התיירים. הרווח התפעולי צמח ב־15% והסתכם ב־159.2 מיליון שקל (שיעור רווח תפעולי 12.5%) לעומת 138.3 מיליון שקל (שיעור רווח תפעולי 11.6%) בשנת 2017.

ה־EBITDA של החברה צמח ב־13.8% בשנת 2018 והסתכם ב־245 מיליון שקל (שיעורEBITDA 19.3%) לעומת 216 מיליון שקל (שיעור EBITDA 18.1%).

למרות השיפור בכלל הפרמטרים ב־2018 נשחק הרווח הנקי ב־23% והסתכם ב־87.3 מיליון שקל לעומת 113.4 מיליון שקל ב־2017. השחיקה ברווח הנקי באה בעקבות הוצאות הפרשי שער גבוהות ב־2018, כאשר ב־2017 דווקא נרשמו הכנסות הפרשי שער גבוהות.

מימין: בעל השליטה ברשת פתאל, דוד פתאל; בעל השליטה ברשת מלונות דן מיקי פדרמן; ומנכ"ל ישרוטל ליאור רביב צילומים: עומר מסינגר, אוראל כהן , אביגיל עוזי

מימין: בעל השליטה ברשת פתאל, דוד פתאל; בעל השליטה ברשת מלונות דן מיקי פדרמן; ומנכ"ל ישרוטל ליאור רביב צילומים: עומר מסינגר, אוראל כהן , אביגיל עוזי

מכפילים: "פתאל מציגה רמות גבוהות בכל קנה מידה"

"רמת המכפילים של החברות בענף יציבה יחסית", אומר צח קסוטו, שותף־מייסד בחברת הייעוץ הכלכלי Beta Finance. "פתאל החלה את דרכה בבורסה עם מכפיל EBITDA 13, שירד ל־11 בסוף 2018 וחזר כעת ל־14 (בנטרול IFRS16). ישרוטל עם מכפיל 11 בכל התקופה, ודן עם מכפיל 13. לגבי מכפילי הרווח הנקי, פתאל נסחרה עד סוף 2018 במכפיל 24 וכעת היא במכפיל שיא של 32. מדובר במכפיל גבוה ביותר, שמשקף אמון רב ביותר בשוק ההון לפעילותה, וניתן להסבירו במספר הגדול מאוד של חדרי מלון הנמצאים כבר בקנה, אך טרם החלו לייצר הכנסות. ישרוטל ודן נסחרות במכפילים פחות גבוהים של 20–24 על הרווח הנקי".

צח קסוטו צילום: איל פלדמן

צח קסוטו צילום: איל פלדמן

עוד מציין קסוטו כי "השוואה לחברות בינלאומיות היא מאתגרת. ראשית, החברות שונות מאוד באופי פעילותן — חלקן מתמקדות בעיקר בבעלות על נכסים, חלקן מפעילות רשת זכיינים עולמית וחלקן עוסקות בפעילויות נוספות מעבר להפעלת מלונות. האתגר הנוסף נטרול התקן החדש IFRS16 לגבי תוצאות 2019, שהוא בעייתי ביותר. אתגר שלישי הוא העובדה שהחברות בעולם חוו משבר קשה ב־ 2018, ומרביתן מחקו 15%–20% משוויין, כך שגם הסתכלות על מכפילים למועד זה עלולה לייצר הטיות".

רן גולדשטיין

רן גולדשטיין

יחד עם זאת אומר קסוטו כי בסבך נתונים זה "נראה שאפשר לצאת עם כמה תובנות: שיעורי הרווחיות של מלונות בישראל נמוכים מבחו"ל; הצמיחה בשווי החברות בארץ מואצת בהרבה לעומת הצמיחה בענף בעולם, אך לא מדובר בקפיצה מטאורית במכפילים, אלא בקפיצה בתוצאות, הנתמכת בעלייה התלולה בהיקף המבקרים ובהיעדר היצע מלונות; ולגבי רמות המכפילים נראה כי מכפילי ה־EBITDA בארץ מעט נמוכים מבעולם — סביב 12–13 לעומת סביב 15 בעולם — אך מכפילי הרווח הנקי די דומים. פתאל מציגה רמות מכפילים גבוהות בכל קנה מידה, ככל הנראה בשל העובדה שהמשקיעים כבר רואים לנגד עיניהם 7,200 חדרים בהקמה, שיעלו את רווחי החברה באופן דרמטי.

רן גולדשטיין, סמנכ"ל וראש תחום הנדל"ן בחברת הדירוג מידרוג, אמר ל"כלכליסט": "אנו צופים כי בשנת 2020 תימשך הצמיחה בתחום, וזאת בתנאי שלא יהיו אירועים ביטחוניים שישפיעו לרעה על התיירות הנכנסת. מגמת הצמיחה תתבטא אף ברמת מספר הלינות וב־RevPAR, נתון המשקף את רמת התפוסה עם המחיר לחדר (ADR). אנו אף צופים, כי יימשך תהליך הייזום של מלונות ברחבי ישראל, וזאת לאור הביקוש והמחסור בחדרים ביחס לביקוש המשתקף מהעלייה בכמות הלינות בשנים האחרונות. אף על פי כן, להערכתנו המלונות באילת יסבלו השנה מהמעבר של שדה התעופה ממרכז העיר לרמון — דבר שעלול להשפיע לשלילה על רמות התפוסה והמחירים בעיר".