בלעדי לכלכליסט

אלשטיין ינסה להגיע להסדר ללא משפט, אבל עם תספורת

אי.די.בי פתוח תנסה להתמודד עם מצוקת חוב של 2 מיליארד שקל ולהציע למחזיקי האג"ח מתווה שבו אלשטיין יזרים לקופה הון, שישמש לרכישת אג"ח מנושיה בפרמיה על השוק. השאלה היא כמה: "אם הוא לא יזרים הרבה כסף, נלך לבית משפט"

אי.די.בי פתוח תפתח בשיחות עם מחזיקי סדרות האג"ח י"ד ו־ט' כדי לנסות להגיע לפתרון לבעיית החוב הקשה שרובצת על כתפיה. ל"כלכליסט" נודע כי בעל השליטה אדוארדו אלשטיין נוטה לנסות להגיע לסוג של "הסדר באמצעות שוק ההון", ולא דרך בית המשפט, זאת בצל הערת עסק חי שספגה החברה.

- הערת עסק חי בדוחות הכספיים של אי.די.בי

- אלשטיין פוצץ את הישיבה, ופרסום הדו"חות נדחה

- אלשטיין והדח"צים במאבק על גובה הדיבידנד מנכסים ובניין

אם מחזיקי האג"ח יסכימו, מסתמן מתווה שבו יזרים אלשטיין סכום נכבד לקופת החברה, וזה ישמש לרכישת אג"ח שלה מידי נושיה, בפרמיה על מחיר השוק. גישושים ראשונים בעניין כבר נעשו מול נציגויות מחזיקי האג"ח. בעוד שהמחזיקים מוכנים לדון עם אלשטיין על מתווה להסדר שוק הוני, הרי שהדרישה ממנו תהיה להזרים סכום כסף גדול - עד חצי מיליארד שקל. "אם הוא לא יזרים הרבה כסף, נלך לבית משפט", אמר ל"כלכליסט" בכיר באחת מסדרות האג"ח של החברה.

הסדר כזה יכלול תספורת משמעותית של עשרות אחוזים לחוב, שעומד על כשני מיליארד שקל, אולם יניב למחזיקים תמורה גבוהה מזו שהיו מקבלים אם היו מוכרים את האג"ח במסחר בבורסה. המחזיקים הגדולים בסדרות ט' וי"ד נוטים להסכים למתווה כזה, אם אכן יהיה כרוך בהזרמה מצד אלשטיין, וזאת מתוך התחשבות בסכומים העצומים שהזרים עד כה לחברה, 3-2.5 מיליארד שקל. בנוסף, צעד כזה מצד אלשטיין מעיד על מחויבותו לחברה גם בהמשך הדרך.

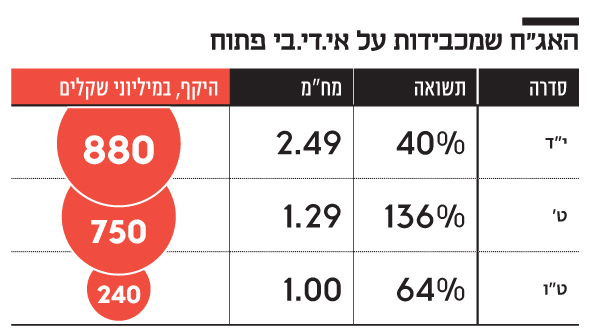

אלשטיין לא מעוניין להגיע להסדר דרך בית המשפט. בנציגות, בעיקר זו של סדרה י"ד, שלה משועבדות 68% ממניות החברה־האחות דסק"ש, יצטרכו להחליט אם ברצונם להעביר את ההתנהלות מולו לבית המשפט. החוב של אי.די.בי פתוח לסדרה זו עומד על כ־880 מיליון שקל, ולסדרה ט' ישנו חוב של 750 מיליון שקל. בנוסף לחברה ישנו חוב של 240 מיליון שקל לסדרה ט"ו, שכנגדו משועבדות מניות כלל ביטוח, הנכס העיקרי שבו מחזיקה אי.די.בי פתוח.

אדוארדו אלשטיין, בעל השליטה באי.די.בי פתוח צילום: סיוון פרג'

אדוארדו אלשטיין, בעל השליטה באי.די.בי פתוח צילום: סיוון פרג'

איגרות החוב בסדרה ט"ו רשמו אתמול ירידה של 3.4% במסחר בבורסת תל אביב למחיר של 25 אגורות. זאת לאחר שבשבוע שעבר הן נסחרו במחיר של 13 אגורות בלבד. התשואה ברוטו של איגרות החוב היא 133%. סדרה י"ד נסחרת במחיר של 49 אגורות, לאחר שרק לפני שבועיים נסחרה במחיר של 25 אגורות, כלומר היא הכפילה את ערכה מאז והתשואה עלייה עומדת על 40%.

לא הערת עסק חי ראשונה תחת אלשטיין

שלשום בלילה פרסמה אי.די.בי פתוח את דו"חותיה לרבעון הרביעי ולשנת 2019 כולה, וכצפוי ספגה הערת עסק חי מרואי החשבון של החברה. הערה כזו מאותתת על ספק לגבי המשך קיומה של החברה כישות עסקית. ההערה נובעת ממצבה הכספי הדחוק של אי.די.בי פתוח, מתזרימי המזומנים האוזלים שלה ומיכולתה לשרת את חובותיה, בעיקר בשל הגירעון בהון החוזר שלה, מהשווי הנכסי הנקי (NAV) השלילי שלה ומהמזומנים הנדרשים לפירעון חובותיה בטווח הקצר והארוך. ההערה אינה חדשה עבור החברה תחת אלשטיין. היא היתה קיימת גם לפני 5-4 שנים, אבל הפעם היא משמעותית בצל המשבר הקשה בחברה והמחסור במזומנים בקופתה.

מחסור זה אילץ את אלשטיין להזרים 12 מיליון שקל, כדי לאפשר פירעון הריבית בגובה 11 מיליון שקל לסדרה י"ד אתמול. התשלום הזה קונה לאלשטיין עוד חודש־חודשיים לפחות, שבמהלכם ינהל משא ומתן עם המחזיקים. אלה מחכים לתשלום של 140 מיליון שקל, שאת מחציתו הוא אמור להעביר בספטמבר הקרוב ואת החצי השני בספטמבר 2021, כפי שהתחייבה חברת אירסה שבשליטתו.

שווי נכסי שלילי של 1.2 מיליארד שקל

אי.די.בי פתוח סיימה את 2019 בהפסד של 424 מיליון שקל, בהמשך להפסדים של 465 מיליון שקל בשנת 2018 ושל 626 מיליון שקל בשנת 2017. בעקבות ההפסד השנתי הנוסף, גדל הגירעון בהון העצמי (כלומר הון עצמי שלילי) של אי.די.בי ל־335 מיליון שקל בסוף 2019.

אלא שמאז שהשנה הקודמת תמה הורע מצבה של החברה בהרבה, בעיקר נוכח משבר הקורונה. בסוף השנה השווי הנכסי השלילי שלה עמד על 294 מיליון שקל ורמת המינוף על 119%, ואילו ביום פרסום הדו"ח שלשום, ועם הצניחה בשווי כלל ביטוח והערבויות במניות דסק"ש, השווי הנכסי השלילי שלה הוא לא פחות מ־1.2 מיליארד שקל. החברה מצויה במצב שבו החובות שלה גבוהים פי שלושה מהנכסים שבידיה.

לאי.די.בי חסרים, על פי דו"ח תזרים המזומנים שפרסמה, 212 מיליון שקל כדי לעמוד בהתחייבויותיה ב־2020, ו־171 מיליון שקל כדי לעמוד בהתחייבויות ב־2021. החברה בונה על מכירת מניותיה (100%) בישראייר, שלא ברור מי ירכוש נוכח המשבר הקיים בחברות התעופה; על מכירת אחזקותיה בלאס וגאס בעסקת בעלי עניין לנכסים ובניין (בשאיפה בקרוב ל־100 מיליון שקל; ועל מכירת אחזקותיה בחברת הגז והנפט מודיעין. בנוסף בונה החברה על דיבידנדים מהחברה־האחות דסק"ש. באי.די.בי פתוח מדגישים שכל עוד תימשך השפעת משבר הקורונה על השווקים, היא תתקשה לממש לפחות חלק מהחלופות האפשריות, ולכן אין ודאות לקיומם של המקורות הנדרשים.