הזאבים בניו יורק איבדו סבלנות מול אולייר, בת"א עדיין מנמנמים

חברת הנדל"ן כשלה בגיוס כספים, וקרן Mack, שמחזיקה בשעבוד בכיר על הזכויות באחד הפרויקטים, הודיעה כי תמכור אותן עד 5 בפברואר. בעלי האג"ח בת"א, שרובם מחזיקים בחוב נחות, ינסו לבחור מחר נציגויות

כדור השלג של אולייר צובר תאוצה. ביום חמישי האחרון אולייר שיתפה את בעלי האג"ח שלה בישראל בשלושה מהלכים שנרקמים בארה"ב שמטרתם לייצב את הספינה השוקעת. אלא שאתמול בבוקר בעלי האג"ח של חברת הנדל"ן האמריקאית של יואל גולדמן התבשרו שתקוותם היתה לשווא. המהלך הראשון שאולייר ביקשה להוציא אל הפועל היה מכירת 6 נכסים ששוויים בספרים עומד על 91.8 מיליון דולר בתמורה ל־74 מיליון דולר.

- בעקבות עצירת התשלום: מידרוג הורידה את דירוג האג"ח של אולייר

- למרות כל סימני האזהרה: איך הצליחה אול-ייר לגייס 2.5 מיליארד שקל מכספי הציבור

- במידרוג שכחו לעשות את העבודה שהמשקיעים עשו מזמן

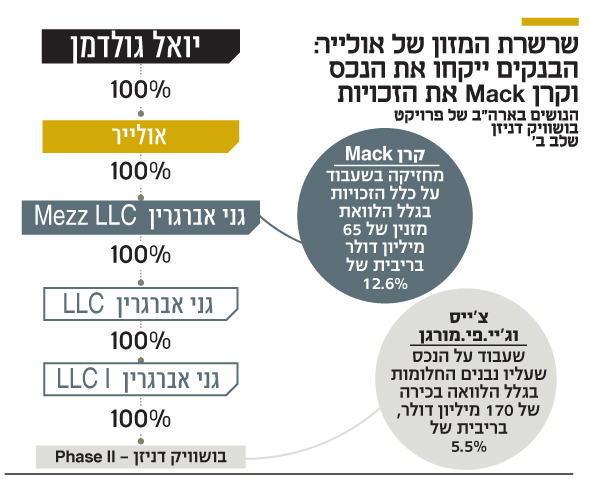

הנכונות של אולייר לבצע מכירה תחת לחץ (Fire-Sell) נעשית לצורך תשלום לקרן Mack שדרשה 7.5 מיליון דולר כדי להאריך ב־60 יום את הלוואת המזנין שהעמידה לאולייר בהיקף של 65 מיליון דולר. כישלון מכירת הנכסים הביא לכך שגם הלוואת המזנין שקשורה לשלב ב' של הנכס דניזן־בושוויק הועמדה לפירעון מיידי. הלוואת המזנין ניתנה על ידי קרן Mack לחברה־בת של אולייר בריבית שנתית של 12.6% והיא מובטחת בשעבוד על זכויות הניהול וההצבעה בחברה שמחזיקה בשרשור בנכס דניזן בושוויק (שלב ב'), שמשועבד לטובת הלוואה בכירה של 170 מיליון דולר שניתנה על ידי ג'יי.פי. מורגן ובנק צ'ייס, ונושאת ריבית שנתית של 5.5%. אולייר מציינת שקרן Mack כבר פרסמה כי תעמיד למכירה פומבית, עד 5 בפברואר 2021, את מלוא זכויות ההשתתפות המשועבדות לה בפרויקט Evergreen Gardens I LLC.

כמו כן, גם המגעים של אולייר עם המשקיע שהעמיד לתאגיד בבעלותה הון מועדף של 35 מיליון דולר, ובנוסף הלוואה של 55 מיליון דולר לתאגיד שמחזיק בקרקע בגואנוס, עלה על שרטון. היות ששני הצדדים לא הגיעו להסכמות ביחס לשינוי תנאי המימון ועל הסכמות המשקיע לוותר על זכויותיו לסעדים, ההלוואה על סך 55 מיליון דולר לתאגיד שמחזיק ב־Smith St (הקרקע בגואנוס) עומדת לפירעון מיידי, וכן עומדים למשקיע כל הסעדים מכוח הסכמי המימון וההון המועדף עימו.

יואל גולדמן

יואל גולדמן

ההתדרדרות במצבה של אולייר צפויה להשפיע על הכיוון שבו יבחרו מחזיקי האג"ח של החברה בישראל שלהם היא חייבת 2.3 מיליארד שקל. אלה חוששים כי הנכסים האיכותיים של אולייר יימכרו במכירת חיסול באופן שלא יותיר לה יכולת לפרוע את החוב כלפיהם, ובראשם המחזיקים בסדרות הלא מובטחות (ב', ד') שהפירעון כלפיהם יתבצע רק מהשאריות שיוותרו בחברה, אך גם לסדרות האג"ח המובטחות (ג', ה') בפרויקט הדגל, שמחירן בשוק מבטא החזר חלקי בלבד של החוב.

בעלי סדרות האג"ח השונות של אולייר יצביעו מחר על מינוי נציגות, יועץ משפטי ויועץ כלכלי. לנוכח הבדלי האינטרסים המהותיים בין סדרות האג"ח השונות נראה שיוקמו לכל הפחות שתי נציגויות, כך שזירת הסדר החוב של אולייר צפויה להיות מורכבת הן לנוכח העובדה שמדובר בחברה הרשומה באיי הבתולה שנכסיה בארה"ב ובעלי החוב שלה בישראל, והן בשל העדר ההרמוניה בין סדרות האג"ח שייאלצו בכוחות מפוצלים להתמודד מול נושים אמריקאים עם חוב בכיר ומובטח שנהנים מ"יתרות הביתיות" במערכת הסדר החוב של אולייר.