נלחמים על דמי הניהול: כך עובדת שיטת הפנסיה

השיח הגובר סביב החיסכון הפנסיוני ודמי הניהול מותיר רבים מהחוסכים מבולבלים. "כלכליסט" מגיש: מורה נבוכים למנגנון שאמור לדאוג לימי הפרישה שלנו

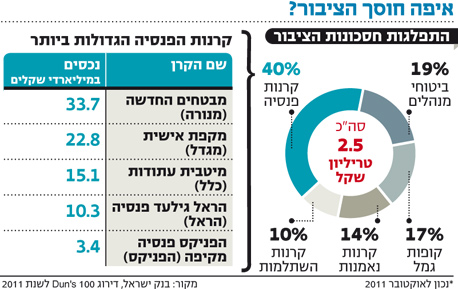

1. מי מנהל את הפנסיה של הציבור?

עד 1994 החסכונות הפנסיוניים נוהלו ברובם על ידי קרנות פנסיה בשליטת ההסתדרות. ואולם, גירעון אקטוארי שאליו נקלעו הקרנות (שמשמעו כי הן לא יוכלו לעמוד בהתחייבויותיהן) הביא לסגירתן לעמיתים חדשים. ב־2003 הן הולאמו ועתה הן מנוהלות על ידי גוף ממשלתי בשם "עמיתים".

במקביל, נפתחו קרנות פנסיה חדשות שנמכרו לגופים פרטיים, וכללו תנאים פנסיוניים נחותים יותר. בקרנות הוותיקות צברו העמיתים 2% זכות לפנסיה בכל שנה והפנסיה חושבה על בסיס המשכורת האחרונה של העמית בסמוך לפרישה, ללא קשר לתשואות שהכספים השיגו בשוק. עם זאת, הקרנות החדשות התבססו על עקרון הפנסיה הצוברת, שלפיו הלקוח זוכה בגיל הפרישה לקצבה בהתאם לסכומים שצבר בפועל ולא על בסיס הבטחה מראש.

בנוסף, בקרנות החדשות, אם תוחלת החיים במשק עולה במהלך תקופת החיסכון — היקף הקצבה קטן בהתאמה. יתרה מכך, בעוד שהוותיקות יכלו להשקיע 70% מהכספים באג"ח מיועדות שהנפיקה המדינה במיוחד לטובת החוסכים והעניקו תשואה מובטחת של כ־5% בשנה, החדשות יכולות להשקיע 30% בלבד. שלוש קרנות הפנסיה הגדולות בישראל הן מבטחים החדשה של מנורה מבטחים, מקפת החדשה של מגדל ומיטבית עתודות של כלל.

לצד קרנות הפנסיה, ישנם מוצרים פנסיוניים מתחרים שמלכתחילה נוהלו על ידי גופים פרטיים הפועלים למטרות רווח, כמו ביטוחי המנהלים שמנוהלים על ידי חברות הביטוח, שהגדולות בהן הן מגדל, כלל ביטוח והראל ביטוח. מוצר פנסיוני נוסף הוא קופות הגמל, שנוהלו ברובן עד 2005 על ידי הבנקים, אך בעקבות רפורמת בכר נמכרו לבתי ההשקעות הפרטיים.

2. כיצד נשמר ערך הכסף הנחסך?

למעט חלק מכספי הקרנות הוותיקות שמושקעים באג"ח המיועדות, רוב כספי החוסכים הפנסיוניים מושקעים בשוק ההון. קיימים מסלולי השקעה מתמחים, שבהם מתחייבים הגופים לשיעור השקעה מינימלי באפיק מסוים, למשל 70% במניות; ומסלולים כלליים, שבהם נמצאים כ־95% מהחוסכים, המותירים למנהל ההשקעות שיקול דעת כמעט מוחלט לגבי אופן ההשקעה. בממוצע, במסלול כללי החשיפה המנייתית היא 30%.

כספי החוסכים הקרובים לפרישה מושקעים באותה רמת סיכון כמו כספי הצעירים. במקרה של הפסד, כפי שנרשם ברבעון האחרון בחלק מהגופים, לחוסך צעיר יש עשרות שנים לאפשר לשוק לתקן ולהחזיר את הכסף. לחוסך מבוגר אין זמן להמתין להתאוששות השוק — ההפסדים פשוט יקטינו את הפנסיה שלו.

בעקבות המשבר של 2008 הבינו באוצר את הבעייתיות ופיתחו מודל שבמסגרתו הכספים ינוהלו במסלולים לפי גיל, ורמת הסיכון של התיק תרד אוטומטית עם העלייה בגיל החוסך. ביוני הבטיח המפקח על הביטוח שהאוצר יגבש טיוטה סופית תוך חודשים ספורים, מה שטרם קרה.

3. ממה מרוויחים הגופים שמנהלים את הפנסיה?

בתי ההשקעות וחברות הביטוח הם גופים פרטיים שפועלים כדי למקסם רווחים. בעוד שקרנות הפנסיה הוותיקות נוהלו על ידי ההסתדרות ופעלו ללא מטרות רווח, בדמי ניהול שכיסו רק את העלויות ולצד הנאה מסובסידיה של המדינה בדמות אג"ח מיועדות; דמי הניהול שאנו משלמים לחברות הביטוח ובתי ההשקעות נועדו לא רק לכסות את עלויות התפעול, אלא גם מאפשרים לאותם גופים לחלק דיבידנד לבעלי המניות שלהם.

החוק אמנם קובע תקרות לשיעור דמי הניהול שניתן לגבות, אך הן גבוהות למדי ודמי הניהול מגיעים לעתים לשליש מהחיסכון ומסתכמים במאות אלפי שקלים. יותר מכך, מתברר כי לרוב, הגופים כלל לא מצליחים לייצר תשואה עודפת על השוק, מה שמעלה תהייה אם דמי הניהול הגבוהים מוצדקים. כיום מקדם המפקח על הביטוח רפורמה להגברת התחרות, שבמסגרתה תרד תקרת דמי הניהול המותרת על ביטוחי המנהלים וקופות הגמל. אף שקרנות הפנסיה הן ערוץ החיסכון הפופולרי ביותר — הרפורמה לא עוסקת בהורדת דמי הניהול שלהן.

4. מי מפקח עליהם?

הגוף שמפקח על הגופים המוסדיים הוא המפקח על שוק ההון, הביטוח והחיסכון באוצר. כיום מכהן בתפקיד פרופ' עודד שריג. המפקח אחראי על יציבות הגופים בראש ובראשונה, ולשם כך הוא מחייבם בהון עצמי מסוים.

עם זאת, למוסדיים שיקול דעת נרחב בבחירת אפיקי ההשקעה של כספי העמיתים והמגבלות קלות יחסית. על רקע המשבר של 2008 וגל הסדרי החוב שפרץ בישראל, פרסם המפקח חקיקה על בסיס שקבעה תנאים להשקעה באג"ח קונצרניות. שריג ממשיך לספוג ביקורת על היותו פסיבי מול מגמת התספורות, אשר את ההפסד הכספי מהן סופגים בעיקר המוסדיים, כלומר החוסכים.

5. אפשר לחסוך לפנסיה ללא הגופים הפרטיים?

בישראל כמעט שלא קיימת אפשרות כזו. ב־2010 אושרה חקיקה המאפשרת לעצמאים החוסכים בקופת גמל נזילה (שכספיה כבר לא חסומים למשיכה ללא קנס) או לחוסכים בקרן השתלמות לנהל את כספיהם בעצמם או באמצעות מנהל תיקים לבחירתם. כמה בתי השקעות הרימו את הכפפה והציעו לספק שירותי תפעול לקופות הללו. הגופים הבולטים בתחום הם הדס ארזים, מיטב ופסגות, ולרוב דרישות הסף הן לניהול 100 אלף שקל לפחות. בית ההשקעות יספק את שירותי התפעול של הקרן ואילו הלקוח יוכל לבחור לנהל את הכסף בעצמו.