בדיקת כלכליסט

פצצת זמן בחשבון הבנק שלכם: זוג צעיר, ילד ומשכנתא של 8,000 שקל

בנק ישראל מצר את צעדיהם של הבנקים בתחום המשכנתאות מחשש ליציבותם, אבל גם היציבות הכלכלית של התא המשפחתי בסכנה

ההוראה החדשה שפרסם לפני כשבועיים המפקח על הבנקים דודו זקן, שמחייבת את הבנקים להחזיק יותר הון עצמי על כל משכנתא שהם נותנים במינוף גבוה, נועדה בראש ובראשונה להכין אותם למצב שבו גל לא טוב יכה במשק. למשל גל של שיעור אבטלה גבוה שיקשה על הרבה מאוד אנשים לעמוד בהחזר החודשי על המשכנתא הגבוהה, ויכניס אותם ואת הבנקים לברוך.

- ממשיכים לצבור חובות: החוב של משקי הבית עלה ב-19 מיליארד שקל ב-2012

- לאומי למשכנתאות: זינוק של 15% בהלוואות לדיור ב-2012

- השמאי הממשלתי: זינוק של 5% במחירי דירות 4 חדרים

בנק ישראל מתעניין בברוך של הבנקים ובעצם אומר להם בקול רם - התעוררו. העסק הזה מסוכן יותר ממה שאתם חושבים, והגיע הזמן שתשמרו קצת כסף בצד, אם וכאשר מגדל הקלפים יתחיל להתנדנד. בינתיים, בצד השני של המטבע הזה איש לא מעביר מסר דומה לאנשים שלוקחים את המשכנתאות ולא מכין אותם לנפילה.

1. מקסימום משכנתא במינימום החזר

כבר הרבה מאוד זמן שאני מנסה לפתור חידה: כיצד בני זוג צעירים, שהמשכורת של כל אחד מהם היא 6,500 שקל, יכולים לקנות דירה שמחירה 1.5 מיליון שקל? הנתונים האלה אינם בדויים - אלה הנתונים האמיתיים שמופיעים במחקר של גלית בן נאים ממינהל הכנסות המדינה במשרד האוצר. זו המשכורת החציונית של זוגות צעירים שרוכשים דירה באזור המרכז בסכומים כאלה.

אבי אבגיל, יועץ משכנתאות בחברת מיטב יועצי משכנתאות, היה הראשון שהצליח לפתור את החידה הזו. "מה הבעיה?", הוא אמר, והציג את מסך הסימולציות שבו הוא משתמש כדי להראות ללקוחות שלו כיצד ייראה מסלול המשכנתא שלהם בעשורים הקרובים. בואו נניח שהם לוקחים את המשכנתא הגבוהה ביותר שהם יכולים על פי הוראות בנק ישראל - 75% מערך הדירה, כלומר 1.1 מיליון שקל. אם הם ייקחו את ההלוואה במסלול הזול ביותר שמציעים הבנקים כיום, כלומר בריבית בסיס של 2% שמשתנה בכל חמש שנים בהתאם לעוגנים מסוימים, ויפרסו אותה ל־25–30 שנה, ההחזר החודשי שלהם יהיה קצת יותר מ־4,000 שקל לחודש. ככה הם לוקחים משכנתא.

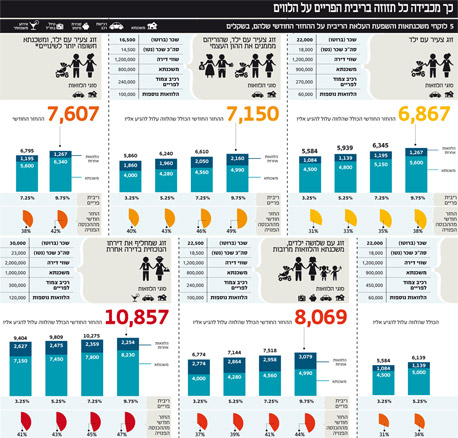

* החישוב של שכר נטו מהברוטו נעשה ללא ניכוי הפרשות לגמל או השתלמות. * * החזר משכנתא במסלול פריים חושב לפי P-0.9%

* החישוב של שכר נטו מהברוטו נעשה ללא ניכוי הפרשות לגמל או השתלמות. * * החזר משכנתא במסלול פריים חושב לפי P-0.9% בדיוק כאן מסתתר הבלוף, כאן מסתתרת פצצת הזמן שמתחילה לתקתק. שכן על פי הסימולציות של אבגיל, ההחזר החודשי הנמוך (יחסית) של אותו זוג עלול עד מהרה להתנפח במידה משמעותית - ברגע שמנוע האינפלציה יתחיל לעבוד. אפילו בהנחה של אינפלציה סבירה, של 2% בממוצע בשנה, ההחזר החודשי של אותו זוג עלול להגיע עד ל־12 אלף שקל בחודש. המספר הזה אינו טעות: 12 אלף שקל בחודש. בהנחה שעליית השכר של בני אותו זוג, אם וכאשר היא תגיע בכלל, לא תדביק את קצב האינפלציה, מה יעשה אותו זוג כשזה יהיה ההחזר החודשי שלו?

2. הרגולטורים לא מודעים לגודל הבועה

המשכנתא היא ההלוואה העיקרית של המשפחות בישראל. על פי נתוני הלשכה המרכזית לסטטיסטיקה, שמעודכנים לשנת 2011, גובה החוב הממוצע של משק בית בישראל עומד על 187 אלף שקל. מובן מאליו שעבור לוקחי המשכנתאות מדובר בחובות גדולים בהרבה. על פי נתוני בנק ישראל, ההחזר החודשי הממוצע של לוקחי המשכנתאות הוא כשליש מהנטו שלהם. אלא שכפי שמראה הסימולציה של אבגיל, ההחזר הזה עלול לעלות במהרה עד שיהיה 40%–50% מהנטו של משפחה מסוימת, וזה כבר עול כבד.

למעשה, אפילו בהנחות מאוד לא סבירות, שלפיהן הריבית במשק לא עולה ב־25 השנה הקרובות והאינפלציה השנתית הממוצעת נמוכה במיוחד (1.5% בלבד), ההחזר החודשי עדיין יעלה ביותר מ־1,000 שקל (למשכנתא של 900 אלף שקל). אם הריבית תעלה ב־3% והאינפלציה תהיה גבוהה מהממוצע (2.5%), ההחזר החודשי של משכנתא כזו פשוט יכפיל את עצמו.

לכך צריך להוסיף את ההלוואות האחרות שהישראלים לוקחים. הנפוצה ביותר היא ההלוואה לסגירת המינוס, והיא חביבה במיוחד על הבנקים: אלה יודעים שמרבית האנשים שלוקחים הלוואה כדי לסגור את המינוס יחזרו עד מהרה למינוס חדש, משום שבלי לשנות את דפוסי הצריכה שלהם, אין סיכוי לשינוי של ממש. הלוואות נפוצות אחרות הן לרכישת רכב, לטיול בחו"ל, לשיפוץ הבית ולשמחה משפחתית.

לעלייה של ההחזר החודשי לרמות מבהילות של 40%–50% מהנטו עלולה להיות גם השפעה מאקרו־כלכלית, ולא רק על המשפחות עצמן צילום: שאטרסטוק

לעלייה של ההחזר החודשי לרמות מבהילות של 40%–50% מהנטו עלולה להיות גם השפעה מאקרו־כלכלית, ולא רק על המשפחות עצמן צילום: שאטרסטוק כשמשפחות לוקחות את ההלוואות האלה, בריביות גבוהות ולטווח קצר, שמשמעותו החזר חודשי גבוה, איש לא בודק מה גובה ההחזר החודשי הכולל של כל ההלוואות (לרבות המשכנתא), כדי לראות אם הנטו שלהן בכלל מספיק כדי לממן את כל חגיגת האשראי הזו. כך, בדיוק כך, עלולה להתנפח בועת אשראי, בלי שאפילו רגולטור אחד מודע לה, כי אף אחד מהם - לא בנק ישראל, לא המפקח על שוק ההון ולא אף גוף אחר - לא עוקב אחרי המצב הפיננסי של משקי בית.

3. ההחזר החודשי יפגע בצריכה ובצמיחה

כדי לנסות להמחיש את גודל פצצת הזמן שמתקתקת בתיק החובות של המשפחות הישראליות, נעזר "כלכליסט" בעמותת פעמונים, שמסייעת למשפחות שנקלעו למצוקה פיננסית ללמוד כיצד לנהל את עצמן נכון, כדי להבין כיצד נראה תיק ההלוואות הממוצע של משפחות ממעמד הביניים. נתוני פעמונים מראים כי החוב הכולל הממוצע של המשפחות מסתכם ב־100 אלף שקל, עם החזר חודשי של כמעט 3,000 שקל בסך הכל. וזה עוד לפני תשלום המשכנתא, שמגיע לכ־3,000 שקל נוספים בכל חודש.

ההפגנות של המחאה החברתית בקיץ 2011 צילום: עופר צור

ההפגנות של המחאה החברתית בקיץ 2011 צילום: עופר צור בנוסף, בדקנו את נתוני בנק ישראל כדי לגזור מהם את המשכנתא הממוצעת: כמה אחוזים מתוכה צמודים לפריים ולמדד, לאיזו תקופה היא נלקחת ועוד פרמטרים נוספים. לבסוף, לאחר שנבנו הפרופילים השונים של לוקחי המשכנתאות וההלוואות, בדקנו עם יועצי ההשקעות של מיטב, על בסיס הסימולטור שפיתחו, שמביא בחשבון אינפלציה שנתית בגובה 2% ושינויים בריבית הפריים, מה עלול לקרות להחזר החודשי של המשכנתא.

הנתונים לא הביאו בחשבון שינויי שכר אפשריים, מסיבה אחת פשוטה: על פי המודלים של משרד האוצר, השכר עולה ב־1% בשנה בממוצע. אבל בפועל, אפילו עובדים שמקבלים מתישהו העלאת שכר משמעותית נדרשים בינתיים לעמוד בהחזר החודשי, שמתנפח בשל האינפלציה והשינוי בריבית, בלי לחכות לעליית שכר כלשהי, אם תבוא.

המטרה היתה להראות כיצד החזר חודשי, שהיה רק שליש מהנטו של המשפחה, יכול להפוך בקלות להחזר חודשי כבד בהרבה, ולסבך את המשפחה בפלונטר פיננסי. ומי שחושב שניתן למחזר משכנתאות בקלות רבה, כדאי שיזכור שני דברים: ראשית, ייתכן שלמיחזור הזה יהיו עלויות נוספות. שנית, הבנקים ידידותיים פחות כלפיכם כשאתם באים למחזר משכנתא מאשר כשאתם לוקחים משכנתא חדשה. מיחזור, כמעט בהגדרה, הוא לטובת הלקוח ולא לטובת הבנק, וזה כבר אומר הכל.

אגב, לעלייה של ההחזר החודשי לרמות מבהילות של 40%–50% מהנטו עלולה להיות גם השפעה מאקרו־כלכלית, ולא רק על המשפחות עצמן. אם חלק גדול של הנטו כבר אינו פנוי אלא משועבד להחזר חובות, המשפחה יכולה לצרוך פחות, ולכן היא מצמצמת את דפוסי הצריכה שלה. השינוי הזה, אם הוא קורה אצל משפחות רבות, מביא בתורו להאטה במשק, שגורמת לחור בהכנסות המדינה ממסים (בעיקר ממע"מ), ומשם קצרה הדרך לקיצוצים תקציביים או להעלאות מסים.